Renta 4 Small Caps FI (clase R) se revaloriza un 2,7% en lo que llevamos de año hasta noviembre, tras haber subido un 9,4% en el último mes, frente al +6,4% del Stoxx 600 y el +8,2% del Stoxx Small 200. Noviembre ha sido muy positivo en los mercados de renta variable, en lo que parece una versión adelantada del rally de final de año. La caída de los tipos de interés, tanto de largo plazo como de corto plazo, moderación de la inflación, datos macro y resultados empresariales relativamente sólidos, explican el buen comportamiento de las Bolsas en noviembre.

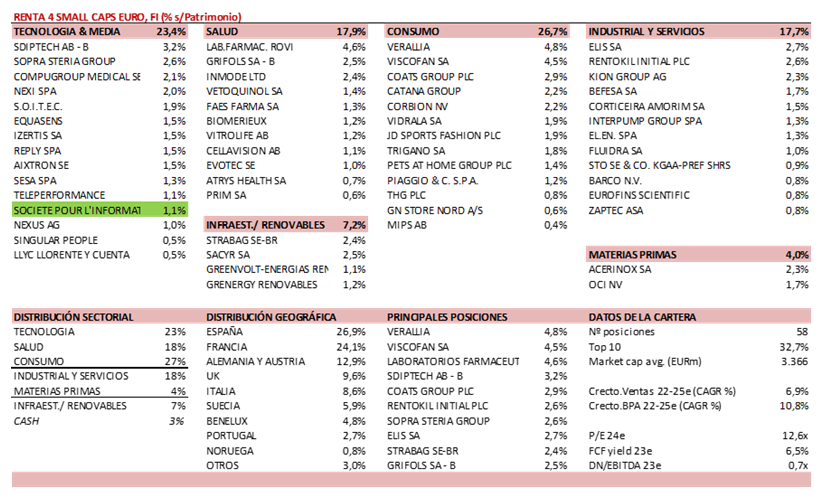

Las posiciones con mayor contribución a la rentabilidad de noviembre han sido Nexi, Rovi, Inmode, Grifols y Sdiptech. Las que más han drenado: Zaptec, OCI, Equasens, Strabag y Coats. El fondo cierra el mes con una exposición neta a renta variable del 95,1% (frente al 95,3% de octubre). Respecto a movimientos en cartera, hemos dado salida a Aperam y Applus, y entrada a SII (servicios IT, Francia).

Para 2024 esperamos que las acciones europeas mantengan un comportamiento positivo, aunque con elevada volatilidad basándonos en una valoración de tan solo 12x PER con unas expectativas de crecimiento de los beneficios bastante contenidas, con crecimiento de los beneficios de tan solo el +4% (implica crecimiento de las ventas en línea con crecimiento nominal a nivel global y márgenes estables). Una valoración razonable de la bolsa europea a las 15x o 6,7% Earnings Yield a la que ha cotizado a lo largo de su historia arroja una valoración del Stoxx 600 de 554 puntos, que implica un +20% de potencial. Quizás es demasiado optimista pensar en alcanzarlo en 2024 con el escenario de desaceleración actual y los riesgos de recesión que todos conocemos desde mediados de 2022. Sin embargo, también creemos que no es difícil alcanzarlo con un horizonte temporal mayor a 12 meses (por ejemplo 2 o 3 años). Una vez que se retome el crecimiento económico, se relajen las presiones inflacionistas y volvamos a unos tipos de interés acorde con el crecimiento de la región (¿< 3%?) creemos que la bolsa europea debería alcanzar esos niveles implícitos (554 puntos de Stoxx 600 vs. 459 puntos actual).

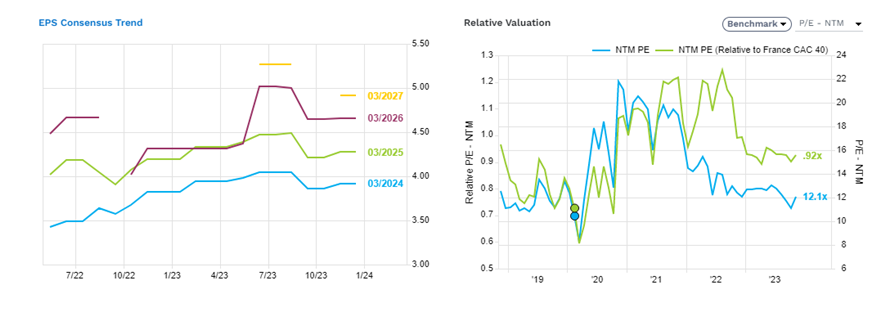

Societe pour le informatique industrielle (SII, 1,1% s/NAV) es una empresa de servicios de IT / digitalización / externalización de I+D: Dentro del sector IT, en la cartera ya tenemos Sopra Steria (Francia), Reply, Sesa (Italia), Izertis, Singular (España), que creemos están apoyadas por la megatendencia de la digitalización de la sociedad y de distintos sectores (bancos, aeronáutica, telecoms, transporte, energía). SII está basado en Francia, pero tiene un 60% de facturación en resto de Europa. La compañía crece anualmente a digito simple alto / doble dígito bajo, de forma rentable y diversificada, tanto por geografías como por sectores. Tienen actividad de I+D externalizado, y exposición a Europa del Este, especialmente Polonia (con un crecimiento significativo), pero también Rumanía y República Checa. Para 2024 esperamos ventas de 1.200m EUR, EBITDA de 150m EUR, y FCF de 85m EUR. Con caja neta de 160m EUR (c.20% sobre market cap), cotiza a EV/FCF yield c.10%.

Situación y perspectivas del universo de Small & Mid caps en Europa.

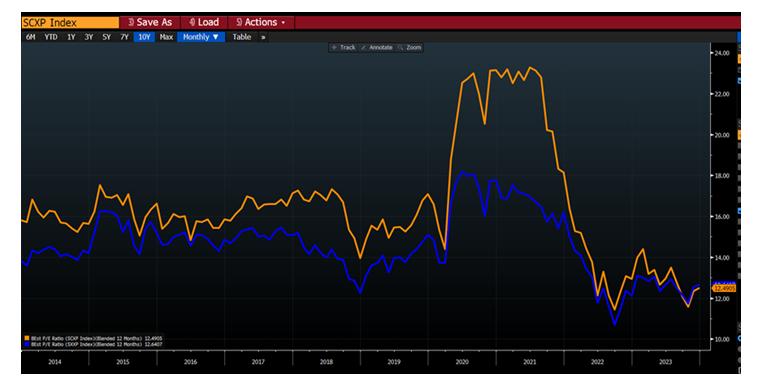

Las "small caps" europeas acumulan un peor comportamiento relativo frente a "large caps" del 26% desde oct-21 (afectados por el contexto de incertidumbre y de menor crecimiento). El escenario desde principios de 2022, con guerra de Ucrania, inflación, impacto en cadenas de suministro, y posterior subida de tipos, ha sido muy negativo para este activo. Esto puede explicarse por una mayor exposición de las small caps a algunos los factores como aumento de costes salariales y financieros, actividad manufacturera, menor oferta monetaria, o posibles sorpresas a la baja de BPAs. El mercado ha buscado más seguridad en compañías grandes, más liquidas etc. Pero las compañías que tenemos en cartera no han cambiado significativamente a nivel fundamental, han seguido creciendo y generando beneficios, simplemente están más baratas (el mercado las ha penalizado, ha habido una contracción de múltiplos). Cotizaban a 18-20x PER hace 2-3 años (y 16-17x medio en 10 años), y ahora lo hacen a 11-12x (si tuvieran mismos resultados que hace 2 años, sería un -40%, al haber crecido algo los beneficios, el ajuste es de ese -25%). Por primera vez en los últimos 10 años, cotiza con ligero descuento frente a “large caps” (en el grafico inferior, Stoxx 200 en línea naranja, y Eurostoxx 50 línea azul).

Actualmente vemos una oportunidad para las Small Caps en este contexto de mercado, donde la elevada volatilidad ha llevado a algunas compañías de calidad a valoraciones muy atractivas. Entendemos que las economías desacelerarán, y tendrá impacto en resultados, si bien es algo que ha sido descontado en muchos valores, sin diferenciar el impacto potencial entre unas compañías y otras. Son momentos que históricamente han sido muy buenos para encontrar oportunidades en historias de crecimiento rentable, con balances sólidos, y el foco en el largo plazo. Es donde está ahora mismo la estrategia de la cartera, compañías lideres en sus mercados, con visibilidad en resultados, que generen mucha caja, balances saneados, y valoraciones atractivas.

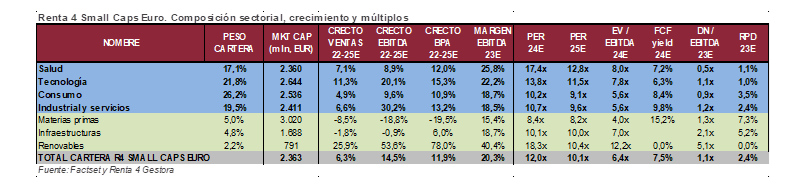

La cartera del R4 Small Caps Euro FI cotiza a 12x PER 24e con crecimiento en BPA 22-25e >10%, FCF yield 24e >7% y DN/EBITDA inferior a 1 vez. Seguimos viendo un potencial significativo, del 40% según valores teóricos de consenso y c.60% según nuestra valoración interna. Está compuesta por 58 valores, con las primeras 10 posiciones representando un 33% del patrimonio.

El posicionamiento se mantiene fiel a la política y filosofía del fondo. Alrededor de 2/3 de la cartera está en los sectores salud, tecnología y consumo, en compañías de alta calidad y crecimiento visible. Y el 1/3 restante en sectores industriales, servicios, materias primas e infraestructuras, donde vemos una infravaloración evidente, en compañías de calidad, líderes en su segmento.

Ver Informe completo (Documento en Pdf).

David Cabeza Jareño

Tel: 91 398 48 05 Email: clientes@renta4.es