Renta 4 Renta Fija Mixto FI +6,3% al cierre de mayo. Informe de Seguimiento del mes .

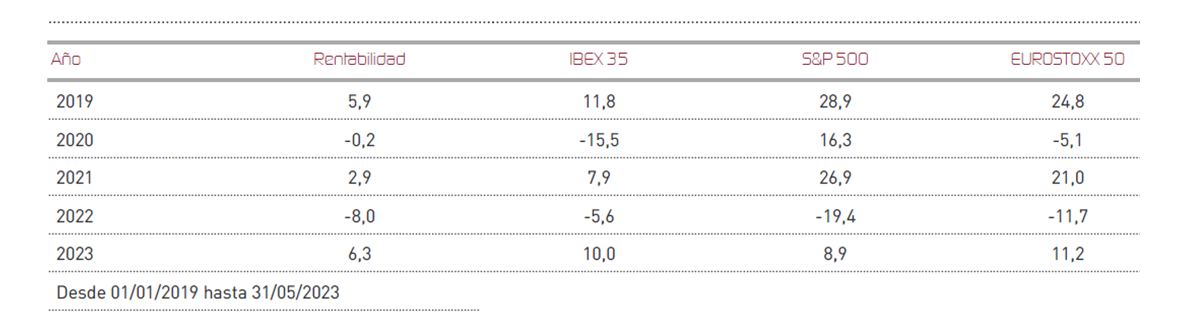

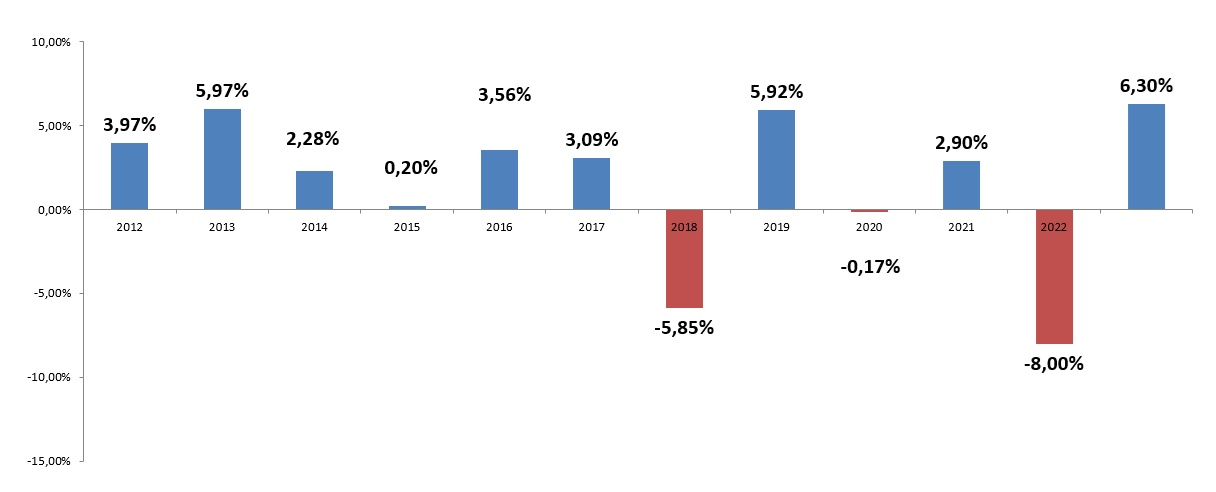

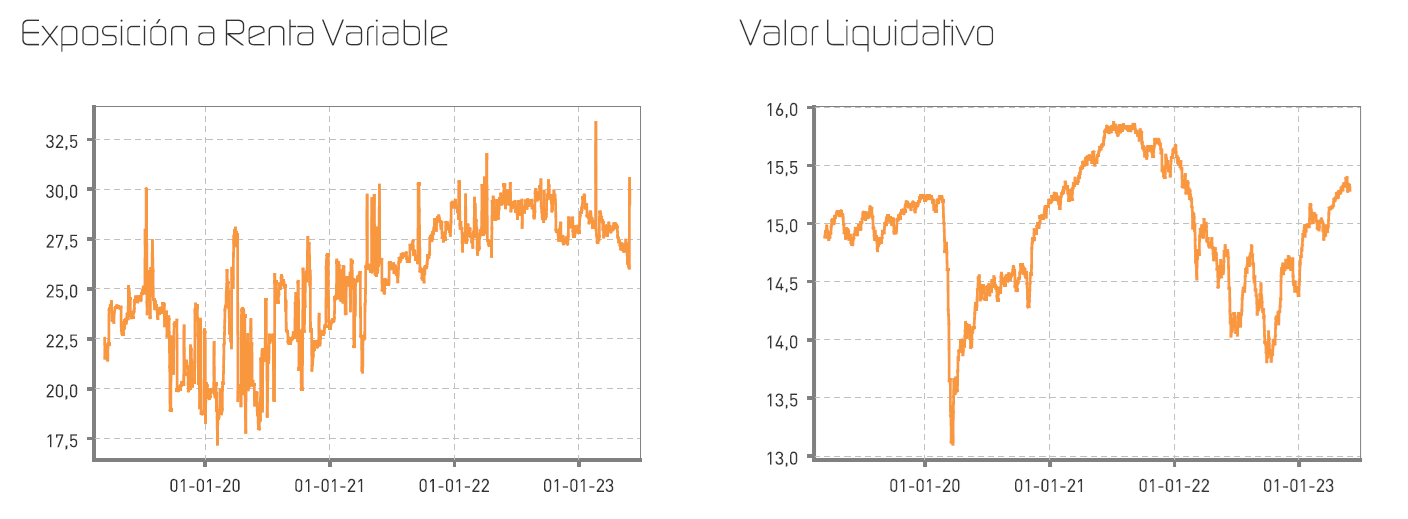

Renta 4 Renta Fija Mixto FI sumó un 0,1% en mayo, a pesar de los descensos en las bolsas europeas y en la bolsa española y acumula así en lo que llevamos de año una rentabilidad del +6,3%. Ha sido un mes donde los mercados han cotizado la preocupación por la falta de avances en las negociaciones sobre el techo de deuda americano, que amenazaba con una posible suspensión de pagos de imprevisibles consecuencias. La entrada en recesión técnica de Alemania, tras conocerse que su PIB se contrajo durante el primer trimestre un 0,3%, también añadió un factor de preocupación para las economías de la eurozona. Así, en el mes los índices recortaron modestamente aunque fueron capaces de salvaguardar las ganancias anuales de doble dígito: el Eurostoxx 50 descendió un 3,2% (+11,2% en el año), mientras que los índices más globales avanzaron espoleados por las previsiones favorables para el sector tecnológico gracias al auge de la Inteligencia Artificial. El SP500 +0,2% (+8,9% en el año) y MSCI World +2,4% (+7,6% en el año) recogieron con ganancias el tirón de algunas compañías que se beneficiarán de esta nuevo desarrollo tecnológico. El Ibex 35, por su parte, recortó un 2,1% afectado por los recortes en Europa y por el peor comportamiento del sector financiero. Las bolsas, mantienen así su recuperación a pesar de las dificultades (endurecimiento de las condiciones monetarias y sus consecuencias para el sistema bancario, incertidumbre económica, debilidad en China, etc.) gracias al mantenimiento de la actividad global del sector servicios y de la buena gestión que están realizando la mayor parte de las compañías.

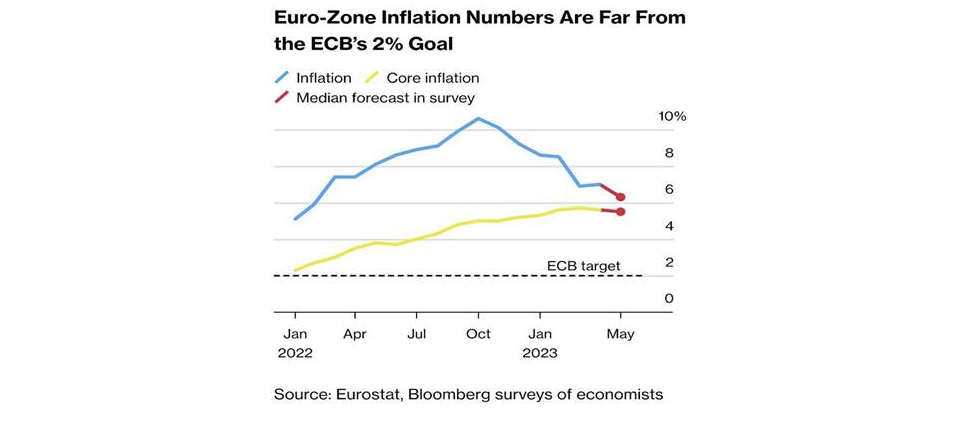

La actuación de los Bancos Centrales sigue siendo un importante foco de atención. Iniciábamos el mes de mayo con subidas del 0,25% de los tipos de interés tanto en Europa como en EEUU, poniendo de manifiesto que la inflación sigue preocupando a las autoridades monetarias. A día de hoy, los Bancos Centrales tienen delante de sí la complicada tarea de controlar la inflación (que ha mantenido un descenso progresivo pero insuficiente en los últimos meses), y a la vez afinar el endurecimiento de las condiciones financieras lo suficiente como para no afectar de manera muy negativa a la economía y con ello al crecimiento. Este mismo mes, los mercados han pasado de descontar una finalización del ciclo de subidas de tipos y alguna posible bajada antes de finalizar el año, a un escenario donde la Fed podría subir nuevamente los tipos en su reunión del 14 de junio, lo que no se descarta tras conocerse las últimas actas de la Fed. Igualmente, el debate en Europa se ha centrado en el tamaño de una nueva subida de tipos que se da por segura.

Las bolsas, sin embargo, se han centrado en recoger aliviadas un cambio a mejor en el entorno de inversión. Por un lado, se ha debilitado el ruido sobre la situación de los balances bancarios y el impacto de dichas tensiones en la economía parece contenido hasta ahora. Por otro lado, los gestores de fondos de todo el mundo mantienen el sentimiento en niveles muy bajos, preocupados por una recesión que no termina de llegar, y la historia ha demostrado que los rendimientos futuros de la renta variable son más elevados cuando el sentimiento es bajista.

Además, las esperanzas sobre la Inteligencia Artificial llegan en un momento muy oportuno. Los valores vinculados a la IA representan casi todas las ganancias del S&P 500 en lo que va de año. Aún es pronto, pero es muy posible que el ciclo manufacturero mundial esté tocando fondo y la economía real muestra signos de fortaleza. Los últimos datos apuntan no sólo a una estabilización, si no a una mejora absoluta, del mercado inmobiliario estadounidense. La escasez de mano de obra está disminuyendo y el desempleo se mantiene en niveles bajos, lo que permitirá que el consumo aguante en todo el mundo. Debido a todos estos factores, si la inflación baja en EE.UU. y el país no entra en recesión este año (como espera el consenso actualmente), esto podría desencadenar una serie de mejoras en los beneficios.

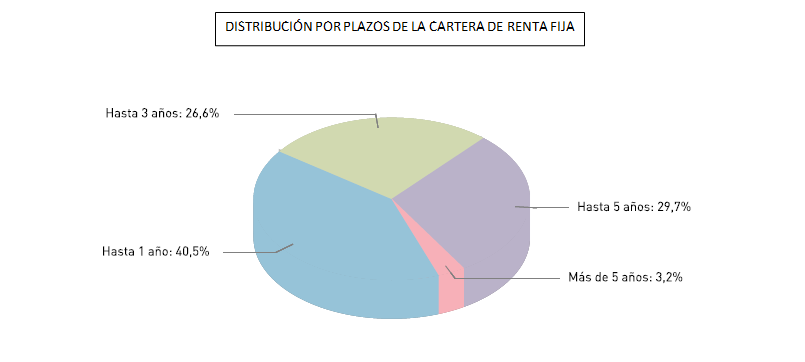

Este mes se ha destacado por un mejor comportamiento de la renta fija, a pesar de que en los mercados de deuda, las curvas de tipos permanecen invertidas por la expectativa de subida de tipos de interés que podrían concentrarse en los dos próximos meses. Es por esta razón que muchas inversiones en renta fija no terminan de dar los frutos esperados, aunque es cuestión de tiempo que las valoraciones remonten. Creemos que el posicionamiento de mayor valor se concentra en los tramos con vencimientos cortos y medios. Esto permite invertir sin asumir mayor riesgo de crédito a tipos atractivos, sin necesidad de acudir a las emisiones de mayor vencimiento, que continúan sin ofrecer un binomio rentabilidad-riesgo atractivo. En cualquier caso, las primas de riesgo siguen contenidas y no percibimos un incremento significativo del riesgo crédito. Así, han aportado rentabilidad al fondo durante el mes los bonos de Grifols, los del Reino de Suecia, los de Rosini y los de Alsea.

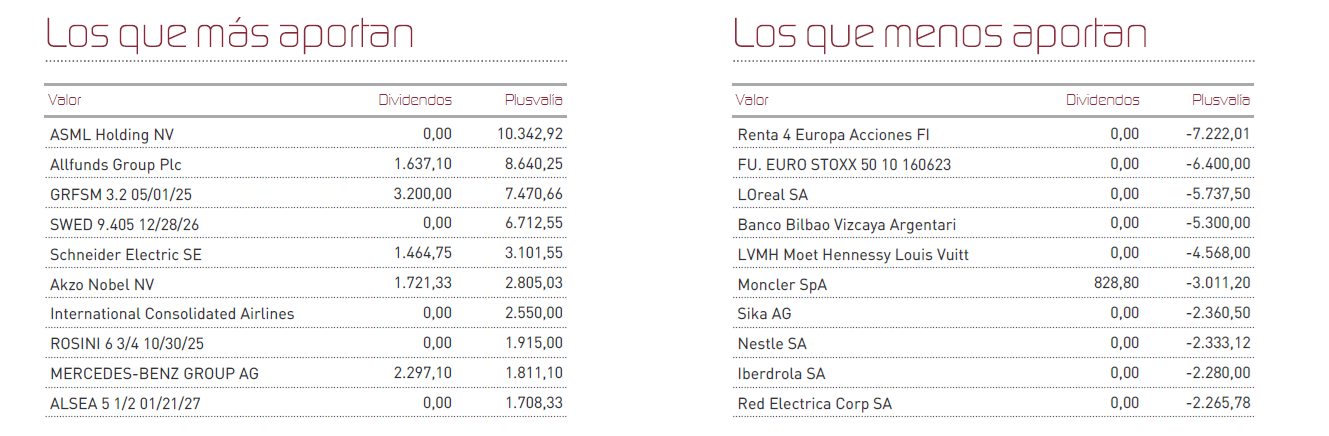

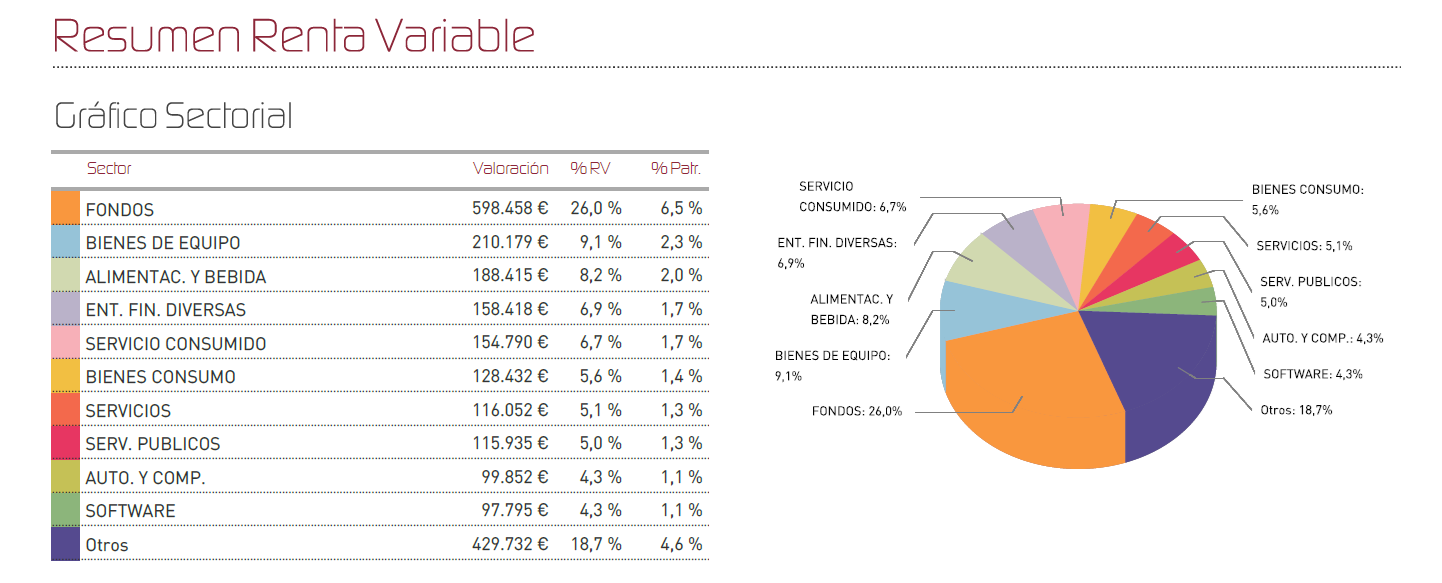

Por otro lado, el mayor aporte en el mes en renta variable ha venido de la mano de la IA, con la subida de nuestras acciones de ASML Holding, uno de los mayores participantes en la cadena de valor de los semiconductores que se necesitarán para esta nueva tecnología. También hemos disfrutado de las ganancias de Allfunds, que debería ir ganando mucha más altura debido a su fuerte infravaloración. También han sumado los títulos de Schneider, de Akzon Noble y de Mercedez Benz. En el lado negativo, hemos visto retroceder nuestra posición del fondo Renta 4 Europa Acciones y al sector del lujo, tras las buenas cotizaciones alcanzadas en lo que llevamos de año.

En renta fija, hemos reforzado cartera con los pagarés de CIE Automotive, a muy buenas rentabilidades por encima del 4% y hemos añadido pagarés de FCC con vencimiento septiembre. También hemos adquirido algunos bonos con vencimientos cortos como Carlsberg e IAG con vencimientos en 2025 y una letra del Estado español a un año.

En renta variable, también hemos practicado pequeños cambios, reduciendo posición en ASML, Akzo Nobel, Amadeus, Essilor Luxottica, Nestlé y hemos desecho totalmente la posición en Stora Enso. En su lugar hemos reforzado posición en Faurecia, Meliá Hoteles, Red Eléctrica, Soitec, Sika y hemos incorporado Universal Music Group tras los últimos recortes.

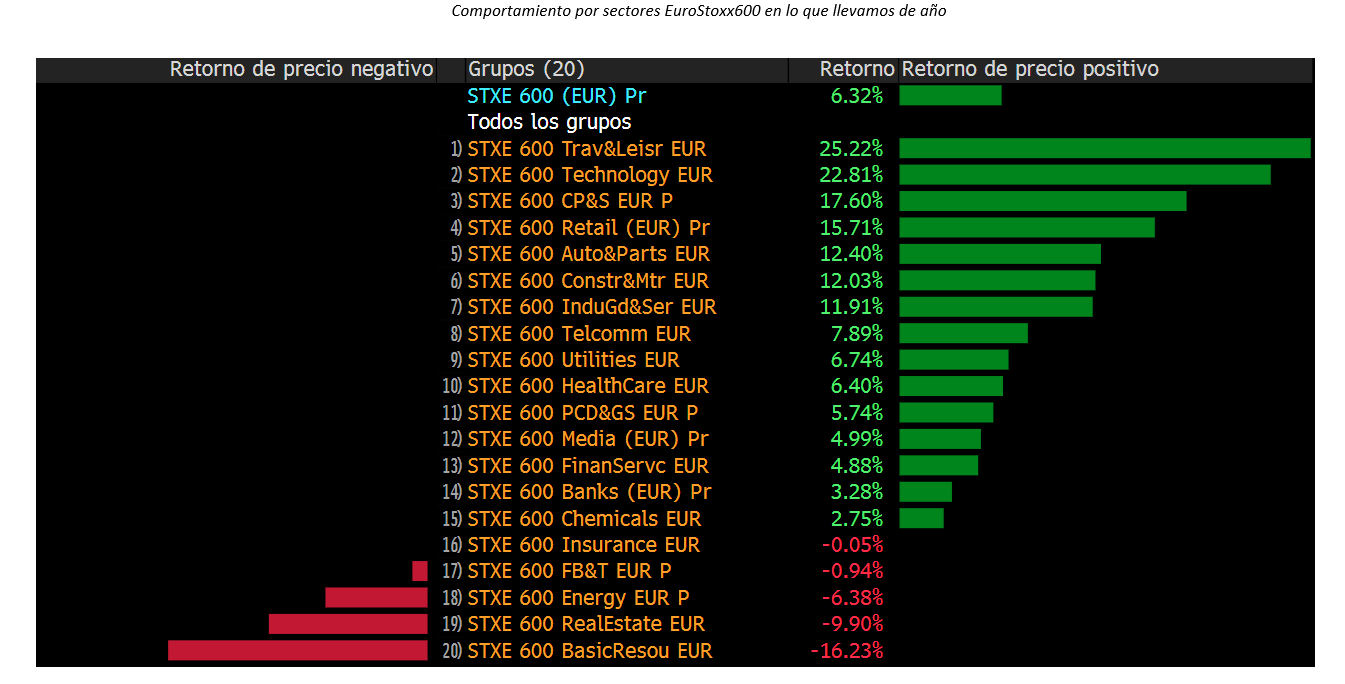

Sectorialmente, el rebote en Europa sigue distinguiéndose en 2023 por su fuerte componente rotacional. Las subidas han regresado a sectores como retail, ocio y viajes, tecnología o autopartes entre otros. Este giro se ha producido en detrimento del comportamiento de energía, inmobiliario o materiales. El cómputo global, no obstante, para nuestro fondo ha sido relativamente positivo debido a la buena diversificación de nuestra cartera, la exposición a compañías de viajes, bancos, semiconductores, lujo y consumo.

De cara a futuro, pensamos que la actual dinámica favorable podría continuar, mientras los índices de inflación siguen descendiendo y el mercado comienza a descontar el final del actual ciclo de subidas de tipos de interés. Las compañías han sorteado con éxito un escenario muy complicado y empiezan a surgir nuevos puntos de apoyo que podrían servir para respaldar nuevos avances en las bolsas, mientras los mercados de deuda vuelven a generar rendimientos positivos para los inversores más conservadores.

Ver Informe completo (Documento en Pdf)Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: online@renta4.es