Renta 4 Megatendencias Consumo cae un 1,9% en mayo, dejando la rentabilidad en lo que llevamos de año en el +9,4%, que compara positivamente con el MSCI World (+7,6%). Mayo ha sido un mes mixto para las bolsas de EEUU (Dow Jones -3%, S&P 500+0,3% y Nasdaq +6%) y negativo para las bolsas europeas (-3,2% Stoxx 600), donde prácticamente todos los sectores han caído a excepción del sector tecnológico.

Las posiciones con mayor contribución a la rentabilidad del fondo en mayo han sido las relacionadas con la transformación digital del consumidor: Alphabet, Amazon, Microsoft, Meta Platforms y Spotify. Las que más han drenado: THG, AB Inbev, Nike, IFF y LVMH. El fondo cierra el mes con una exposición neta a renta variable del 95% (frente al 94,2% de abril). Respecto a movimientos, hemos dado salida a Dometic, Kahoot, Quianhe Condiment y Jiangsu Yanghe, con un peor perfil de rentabilidad/riesgo y con el objetivo de simplificar la cartera. Hemos aumentado peso en Richemont, Reckitt Benckiser y Haleon, que presentan crecimiento visible y buena posición competitiva a múltiplos razonables (por debajo de comparables).

Resultados 1T23 en el sector consumo. Tendencias y conclusiones

Las noticias del sector consumo que hemos conocido en las últimas semanas nos revelan tendencias interesantes, aunque no del todo claras. Si bien muchas empresas superaron las estimaciones de los analistas en los resultados del último trimestre (en todo el S&P 500, el 78% de las compañías superaron lo esperado por el mercado), la revisión de guías para el año completo no ha sido tan generalizada, lo que refleja la elevada incertidumbre sobre el resto del ejercicio. A la vista de esto, es probable que la volatilidad de resultados sea más elevada en los próximos trimestres.

Estas tendencias son muy específicas de cada categoría de consumo. En lo que respecta a inflación, la elasticidad ha sido mejor de lo que se temía. Se observa que los consumidores siguen dispuestos a comprar a precios más altos, en las categorías donde las marcas importan, como bebidas refrescantes, cervezas y “spirits”, medicamentos, ciertos aperitivos muy apreciados o textil/prendas de vestir que simbolizan el estatus. Las empresas situadas en estos sectores han demostrado que pueden repercutir las subidas de precios con un impacto bajo en el volumen, favoreciendo la recuperación de los márgenes, con un mejor comportamiento relativo frente a empresas enfocadas en categorías más básicas y discrecionales. Asimismo, hay un continuo cambio post-pandémico en artículos del hogar y electrónicos (demanda de próximos años que ha sido adelantada en muchos casos al periodo 2020-21).

Los datos de Nielsen (investigación de tendencias de consumo), muestran que las marcas de distribuidor en categorías como el agua embotellada, o cereales, han recuperado la cuota de mercado que perdieron durante la pandemia. En cambio, Haleon, fabricante de productos de salud para el consumidor, señaló que había visto cómo la marca de distribuidor estaba perdiendo cuota de en el último trimestre, gracias a la mayor adherencia de su categoría de productos (con marcas como Sensodyne, Voltadol, Multicentrum, Rhinomer).

En bebidas carbonatadas (donde apenas hay presencia de marca de distribuidor), tanto Coca Cola como Pepsi registraron una expansión de margen bruto, con subidas de precio de doble dígito, sin gran impacto en volumen. Dicho esto, el comportamiento de los consumidores está cambiando, y al mismo tiempo se están produciendo cambios en los canales de venta. Amazon apuntó una moderación del gasto discrecional, y Walmart señaló que consumidores con mayores ingresos acuden cada vez más a sus tiendas. McDonald’s, como opción de restaurante más asequible, registró en el último trimestre un aumento del número de clientes en todos los segmentos y una mejora de la cuota de mercado en todos los grupos de ingresos en EE.UU. Kraft Heinz apuntó a una migración del canal, y una mayor concienciación sobre el tamaño de los envases. O Molson Coors (cervecera), apuntó a un cambio a los envases individuales de mayor tamaño. Este cambio de canal y concienciación sobre el tamaño quizá sean precursores de un futuro “trading down”.

Sobre áreas geográficas, se observa una mayor resistencia frente a lo esperado por parte del consumidor estadounidense. En palabras del CEO de Kellogg’s, es "obstinadamente resistente", algo que se ha comprobado en la última publicación de resultados. Entre los factores que lo pueden explicar, además del colchón de ahorros de la pandemia, la rigidez del mercado laboral y el significativo crecimiento salarial. No obstante, esos ahorros están disminuyendo, y la atención pasa al empleo y salarios, donde está por ver el impacto del endurecimiento de las condiciones crediticias en la economía, mercado laboral y presupuestos familiares. En China, el impacto del reopening no se ha observado todavía en las cifras del primer trimestre (recogía todavía unos meses de enero y febrero débiles), pero marzo, abril y las perspectivas para el resto del año son muy positivas, si atendemos a declaraciones de compañías de lujo, cosmética y textil.

El impacto de la actual desaceleración económica mundial seguirá siendo desigual, habrá seguro sorpresas en el camino, por las muchas y variadas formas en que los distintos factores afectan a los distintos sectores económicos. La conclusión es que la selección de valores sigue siendo primordial.

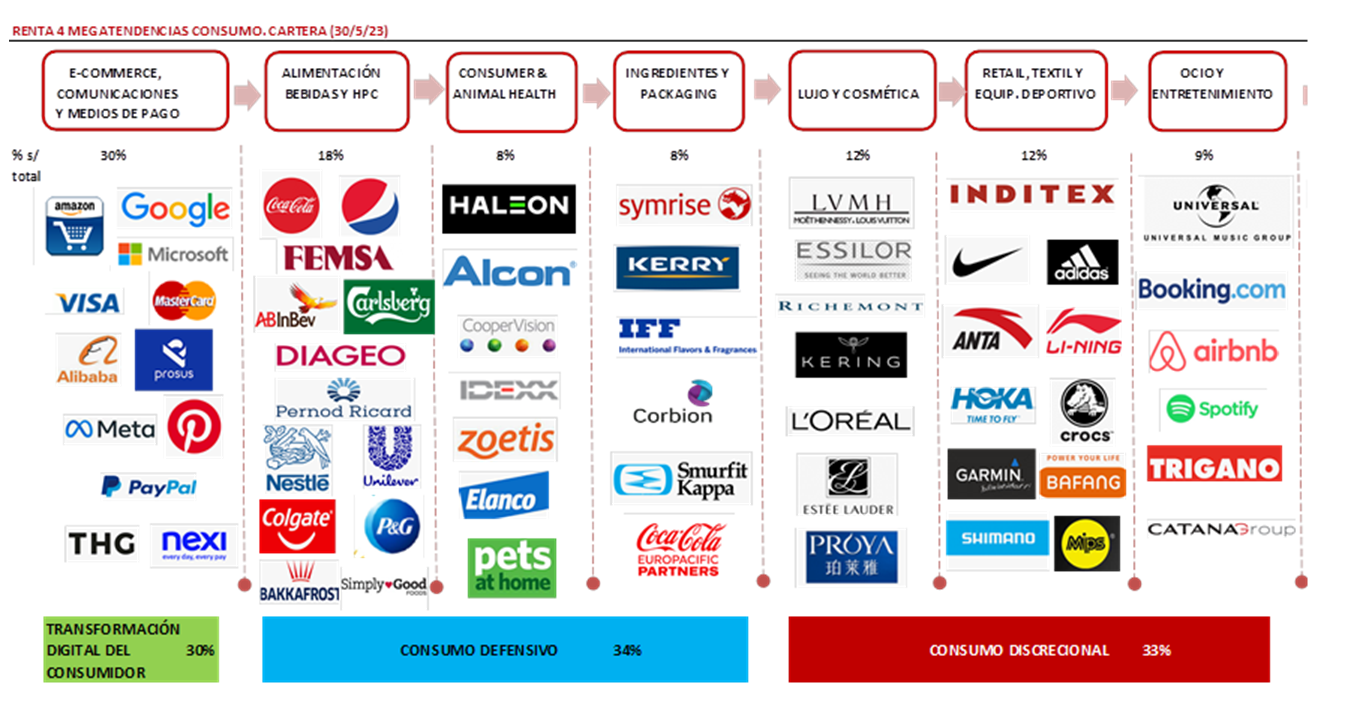

Renta 4 Megatendencias Consumo. Cartera

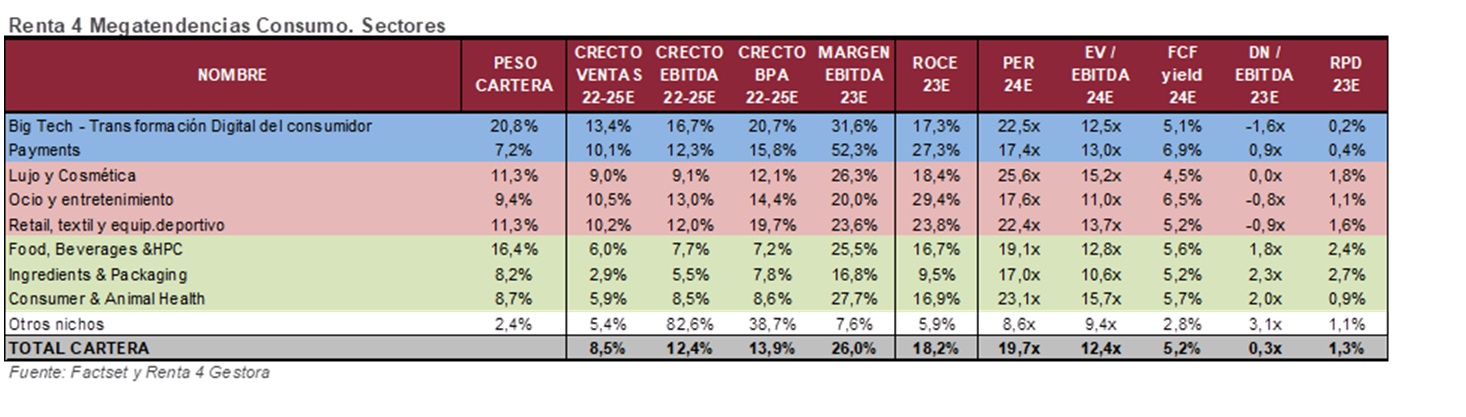

El Renta 4 Megatendencias Consumo mantiene un peso equilibrado entre tres grandes bloques: consumo defensivo (alimentación, bebidas, HPC, consumer & animal Health, ingredientes y packaging), consumo discrecional (lujo y cosmética, retail, textil, ocio y entretenimiento), y transformación digital del consumidor (e-commerce, comunicaciones, medios de pago).

La cartera del fondo está diversificada en 65 valores, con las primeras 10 posiciones representando un 31% del patrimonio, con una calidad elevada, un potencial de revalorización interesante para los próximos años y está bien soportada por los altos niveles de generación de caja de las empresas que la componen (FCF/ventas >15%), y solidez financiera (0,3x DN/EBITDA 23e, muchas compañías con caja neta, no impactados por subidas de tipos en mayores costes financieros). Con crecimientos anuales medios ponderados de doble dígito en EBITDA y BPA, ROCE c20%, cotizan a múltiplos razonables (>5% FCF yield 2024e). Creemos que el crecimiento en beneficios y expansión de múltiplos, nos debería aportar un rendimiento significativo en un horizonte de 3-5 años.

Ver Informe completo (Documento en Pdf).

David Cabeza Jareño

Tel: 91 398 48 05 Email: online@renta4.es