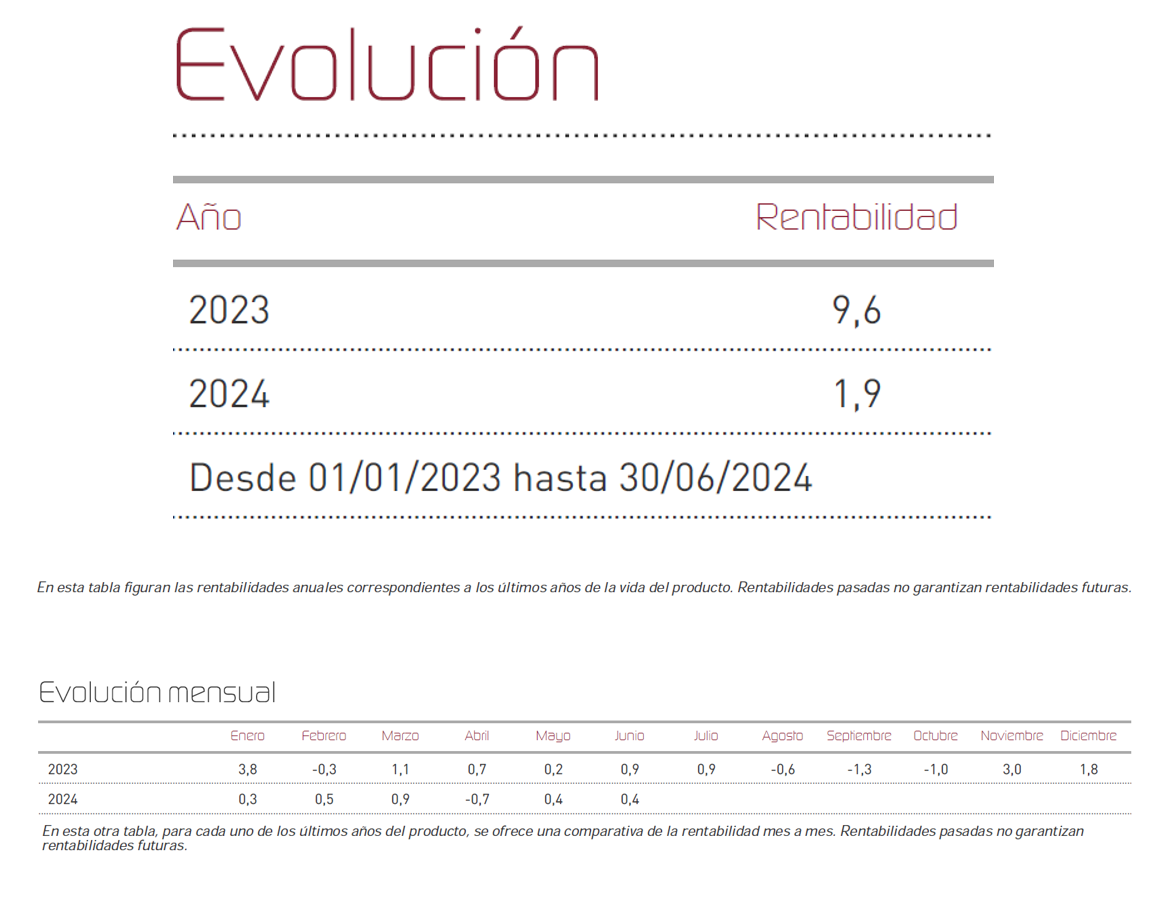

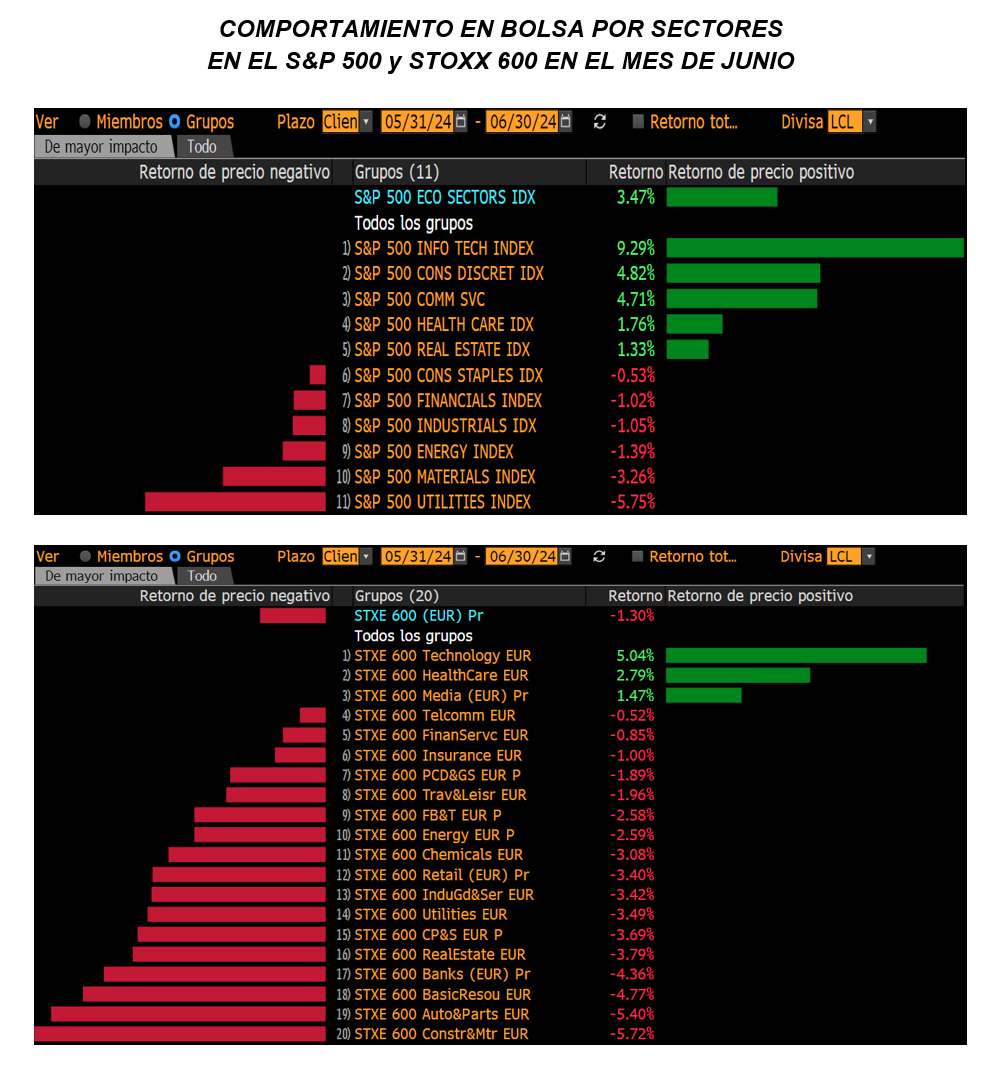

Renta 4 Global Dynamic FI sumó un +0,4% en junio, acumulando un 1,9% desde el comienzo de 2024. Junio ha sido un mes repleto de acontecimientos significativos, destacando el adelanto de las elecciones en Francia tras los comicios europeos y la primera bajada de tipos del Banco Central Europeo (BCE). En los que respecta a las bolsas, se ha observado una marcada disparidad entre las regiones. La bolsa americana mantuvo un tono positivo, con el S&P 500 sumando un 4,73% y el Nasdaq un 7,26%, impulsados principalmente por el sector tecnológico, con NVIDIA como claro protagonista. Este desempeño contrastó notablemente con las pérdidas en los índices europeos, donde el Eurostoxx cedió un 1,80%, motivado en gran parte por el resultado de las elecciones europeas que ha propiciado el adelanto electoral en Francia, generando inestabilidad en el país. El CAC 40 francés cerró el mes con una corrección del 6,42%, provocando un efecto contagio a otros índices como el DAX 30 alemán, que cayó un 1,42%, y el Ibex español, con un descenso del 3,34%.

La economía mundial continúa avanzando a un ritmo lento, con el sector servicios manteniéndose como el principal motor de crecimiento. La inflación, si bien se muestra resistente, se mantiene contenida y cercana a los objetivos establecidos por los bancos centrales. Sin embargo, persisten riesgos a la baja para el crecimiento y al alza para la inflación, principalmente debido a los conflictos bélicos en curso y la creciente tensión en la guerra arancelaria.

En el primer trimestre de 2024, la economía estadounidense experimentó un crecimiento más lento de lo esperado, con una tasa anualizada del 1,4% en su dato definitivo, una décima por encima de lo anunciado inicialmente. Esta desaceleración se atribuye principalmente a una ralentización en el gasto de los consumidores, las exportaciones y el gasto público, así como a un aumento en las importaciones.

El mercado laboral estadounidense mostró una fortaleza inesperada en mayo, con una creación de empleo superior a las expectativas. La tasa de desempleo alcanzó el 4%, un dato muy bajo en términos históricos, pero los ingresos medios por hora aumentaron un 0,4% mensual y un 4,1% interanual. Estos datos han reducido las expectativas de recortes inminentes en las tasas de interés por parte de la Reserva Federal.

En el frente europeo, el Banco Central Europeo (BCE) ha reducido los tipos de interés en 25 puntos básicos, aunque la hoja de ruta futura se mantiene incierta y dependiente de los datos económicos. Suiza, por su parte, ha vuelto a bajar los tipos de interés por segunda vez consecutiva. La atención en Europa está ahora centrada en la segunda vuelta de las elecciones legislativas en Francia, que están generando cierta volatilidad en los mercados bursátiles europeos.

El mes de junio ha seguido muy marcado por la fortaleza del sector tecnológico, tanto en Europa como en Estados Unidos. El Nasdaq 100 ha superado máximos históricos, con Nvidia convirtiéndose en la tercera compañía en superar los 3 billones de dólares de capitalización y en la más valiosa del mundo. Otro sector bastante destacado ha sido el sector salud. Por el contrario hemos visto importantes correcciones en el sector de materiales básicos, energía, utilities, bancos, entre otros.

Hay que alertar, sin embargo, que toda esta subida se ha producido en un contexto de extrema concentración, con un número reducido de acciones impulsando los índices, lo que consideramos un dato a tener muy en cuenta

Por tanto, es importante destacar que el porcentaje de acciones que superan al índice se encuentra en mínimos históricos, un comportamiento que solo se había visto previamente durante el estallido de la burbuja de las puntocom en 1999.

En Estados Unidos, las presentaciones de resultados del segundo trimestre comenzarán en las próximas dos semanas, con los grandes bancos reportando alrededor del 12 de julio. El sector tecnológico se enfrenta a una comparación débil con el mismo trimestre de 2023, pero se espera un crecimiento del 16,9% en ganancias por acción y del 6,7% en ingresos. El sector energético ha tenido un crecimiento negativo en los últimos 4 trimestres, pero se espera una mejora significativa en el próximo. El sector de servicios de comunicaciones muestra una tendencia de mejora, aunque compañías como Meta pueden enfrentar comparaciones más difíciles. Por otro lado, se espera que el sector financiero se beneficie de las pruebas de capital que llevaron a aumentos en recompras de acciones y dividendos. El sector de salud anticipa su mejor crecimiento de EPS desde el primer trimestre de 2022, con un 20,2% esperado en 2T 2024, impulsado en parte por los medicamentos GLP-1. El crecimiento general del S&P 500 para el próximo trimestre se espera en un 10,6% para el beneficio por acción y un 4,2% en ingresos.

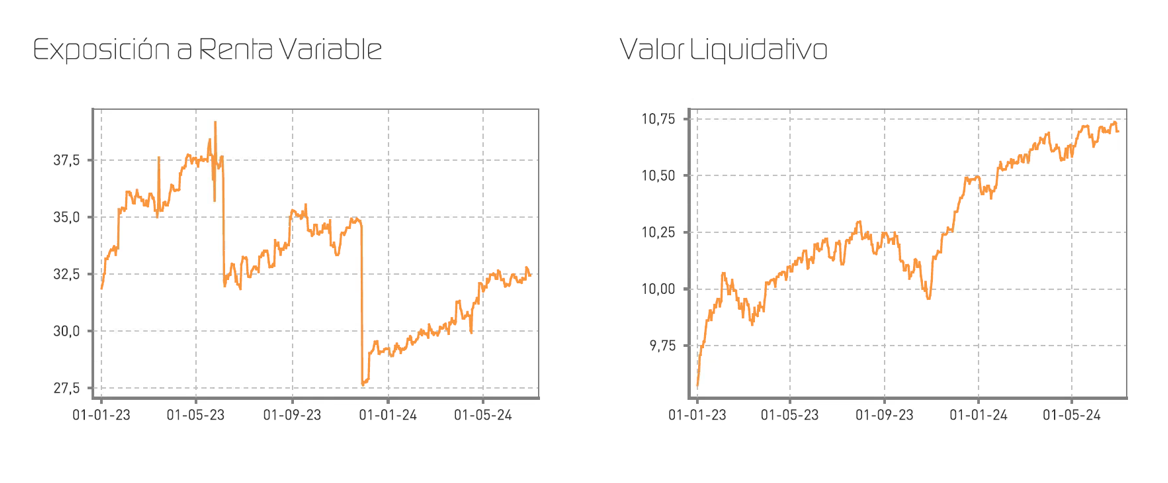

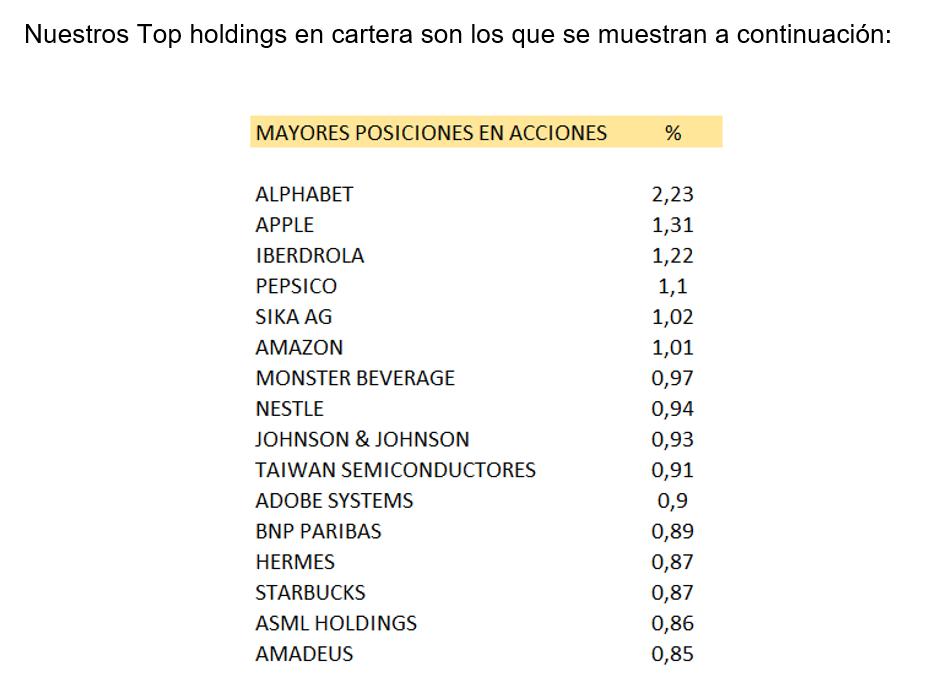

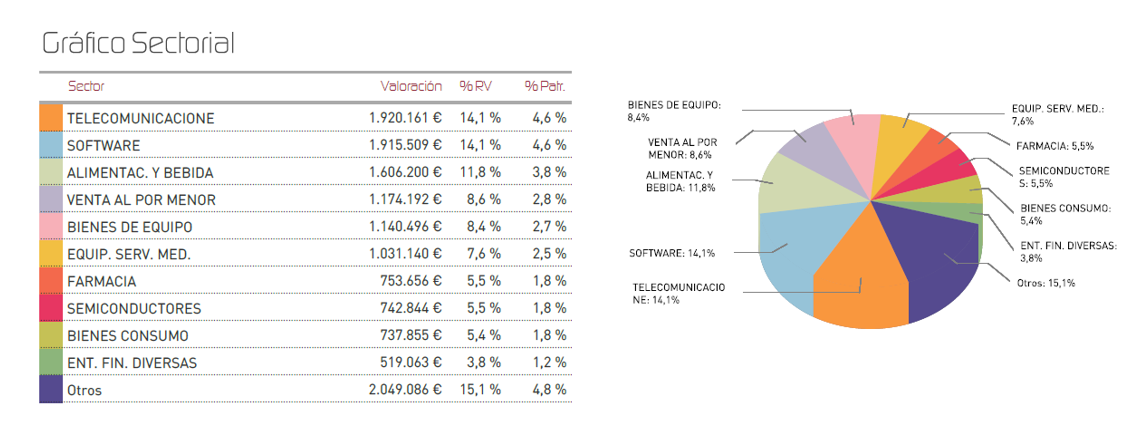

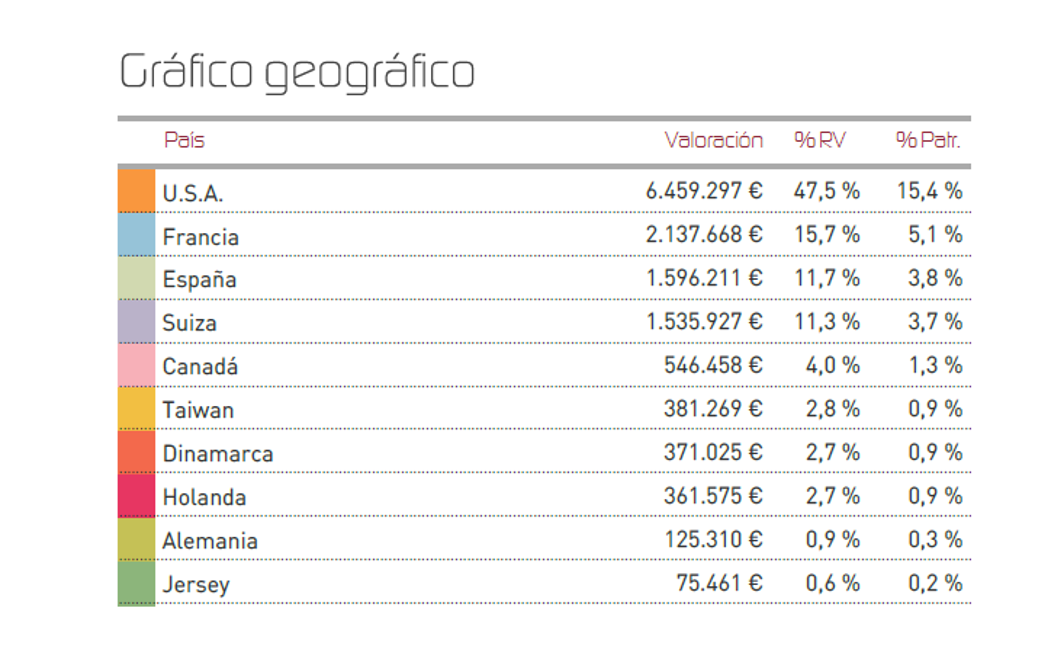

En cuanto a la distribución de nuestra cartera mantenemos una exposición a renta variable del 32,4%, aunque el grueso sigue estando en renta fija, un 66,4%. En renta variable, tenemos un mayor peso de Estados Unidos (15,4% del patrimonio total y casi la mitad de la cartera de renta variable). Los principales cambios durante el mes de junio han sido la reducción en títulos de Booking Holdings, de LOreal, de Northrop Grumman, de Pernod Ricard, de Tradeweb y de Tesla. En su lugar, hemos incorporado títulos de Hermes, Microsoft, Palo Alto Networks, y Restaurant Brands International.

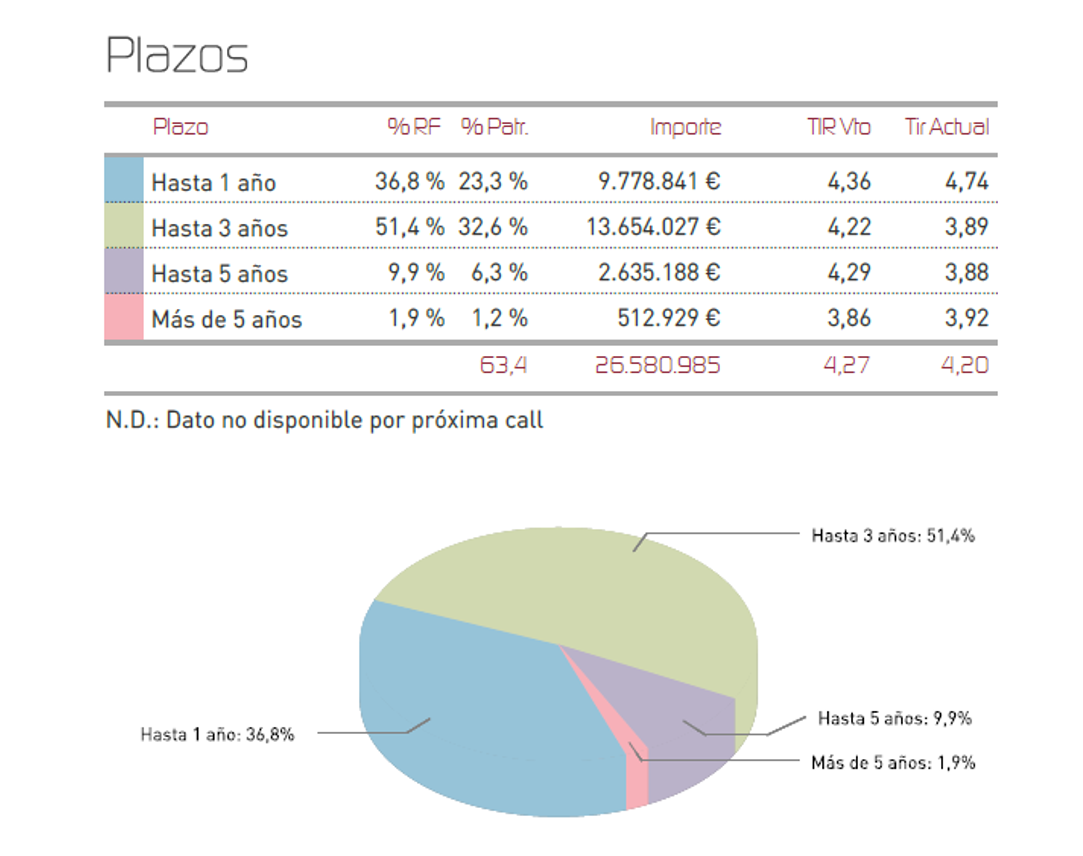

En el apartado de renta fija , hemos reforzado muchísimo la cartera intentando alargar ligeramente las duraciones. Algunos de los nombres incorporados son Sabadell 2029, Santander 2025, Naturgy 2025, Glencore 2025 y 2029 o CEPSA 2026 entre otros.

En relación al posicionamiento geográfico de la cartera de renta variable, seguimos centrando nuestro trabajo en encontrar oportunidades en el mercado americano, donde apreciamos el mayor potencial en estos momentos y podemos beneficiarnos de una posible subida del dólar.

En cuanto a la renta fija, los mercados de bonos muestran una recuperación paulatina, aunque siguen lastrados por unas rentabilidades tensionadas. Los diferenciales en renta fija privada han aumentado ligeramente en junio, pero se mantienen relativamente contenidos. Durante el mes de junio, nuestra cartera de bonos y renta fija ha sufrido pocos cambios cualitativos. Así, la distribución de vencimientos por plazos es la siguiente:

Nos enfrentamos tanto a una serie de riesgos electorales a ambos lados del Atlántico que debemos superar, tanto en Francia como en Estados Unidos, como a unas valoraciones y concentraciones exigentes en los mercados de acciones. En relación con las elecciones estadounidenses, el primer debate electoral, celebrado por primera vez en la historia antes del verano, ha puesto en duda la continuidad del candidato demócrata Joe Biden debido a su avanzada edad, lo que podría incapacitarle para seguir adelante como candidato, mientras que estamos a la espera de que se resuelva la segunda vuelta de las elecciones en Francia, donde es difícil que ningún resultado pueda resultar favorable para los mercados. Por ello, continuamos vigilando de cerca todos estos factores y adaptando la cartera del fondo a las circunstancias, con el objetivo de aprovechar las oportunidades y mitigar los riesgos.

Nuestras inversiones seguirán manteniendo una composición diversificada y con un nivel de exposición a bolsa prudente al tiempo que imprimimos ese sesgo de calidad en la selección de valores que nos permite dormir tranquilos en cualquier escenario al que se suma una amplia cartera de bonos que proporcionará buenos rendimientos durante la segunda parte del año.

Ver Informe completo (Documento en Pdf).

Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: clientes@renta4.es