Renta 4 Activos Globales FI obtiene una rentabilidad de -0,7% en febrero de 2023 dejando la rentabilidad en lo que llevamos de año en el +1,4%. La rentabilidad acumulada en los últimos 10 años es de +42,3% que supone una rentabilidad anualizada cercana al +4%. La exposición a bolsa con la que terminamos el mes es de 23,6%, un punto inferior al mes pasado.

Durante el mes hemos seguido reduciendo en compañías de carácter más cíclico y con un buen comportamiento en lo que llevamos de año como en el caso de Adidas, Airbus, Align y ABInbev. En su lugar, hemos adquirido acciones de IFF y hemos incrementado en acciones como Alphabet, Amazon, Roche, Novartis, Pfizer, Procter & Gamble, Rentokil o Johnson & Johnson cuyo comportamiento en lo que llevamos de año es negativo a pesar de las subidas de las bolsas por la rotación desde compañías defensivas a compañías más cíclicas.

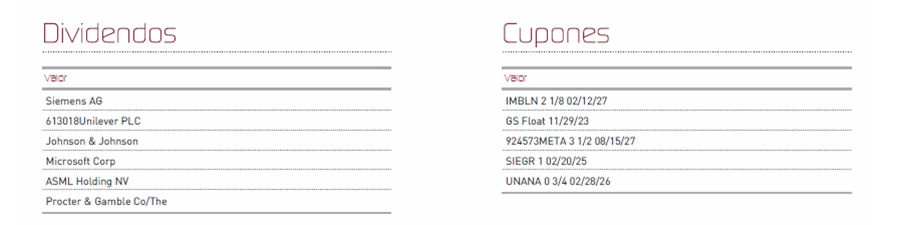

Los activos que más y menos han aportado junto con los dividendos y cupones cobrados en febrero fueron:

Llama la atención que siguen siendo las compañías defensivas como Pfizer, Nestle, Roche o Novartis las que peor comportamiento están teniendo en lo que llevamos de año sin que sus resultados empresariales den muestra de debilidad.

Los discursos del BCE y la FED, junto a los mejores datos de actividad económica, fortaleza del empleo y una todavía elevada inflación, ha derivado en un movimiento al alza de los tipos de interés (y a la baja del precio de los bonos) que ha frenado la revalorización de nuestra cartera de renta fija este mes, pero nosotros seguimos aprovechando para comprar bonos de emisores muy fiables a tires muy atractivas para un perfil moderado o conservador como el nuestro. Este mes hemos comprado bonos de estados (EEUU, España, Alemania y Francia) a tires de entre el 3% y el 5% a menos de un año. Hemos comprado bonos de Bankinter, CaixaBank, Danone, Medtronic, Telefónica y Unilever a tires de entre el 3% y el 7,5%.

Con los últimos movimientos de la cartera, los activos invertidos en renta fija - cuyo peso sobre el patrimonio asciende al 75% - tiene una TIR del 5% para una duración media de tan solo 2 años. El cambio de situación de tipos de interés lo estamos aprovechando para garantizarnos rentabilidades que consideramos muy atractivas para los próximos años asumiendo una volatilidad mucho menor que en la última década al no necesitar invertir en acciones para incrementar el potencial de rentabilidad de la cartera.

En la parte de renta variable, el movimiento más relevante ha sido la entrada en IFF. ¿Por qué hemos comprado acciones de IFF?

IFF es el líder en el sector de ingredientes para el consumo, el cual está muy concentrado y tiene tendencia a finalizar como un oligopolio de 3 o 4 jugadores globales. El sector ostenta enormes barreras de entrada, ya que las compañías de alimentación, bebidas, productos para el hogar, fragancias o productos farmacéuticos necesitan de socios muy fiables a la hora de encargarles el aroma, sabor o características de sus productos finales.

IFF está muy diversificado tanto por vertical como por área geográfica lo que le confiere un carácter global que valoramos positivamente.

Cotiza a PER 23 e de 19x, lo que significa un descuento del 30% a compañías comparables como Givaudan o Symrise que conocemos muy bien. Para que nos hagamos una idea de la infravaloración existente en la actualidad, IFF tiene unas ventas del doble que Givaudan y su valoración es muy similar lo que significa que el mercado considera que IFF va a obtener retornos muy inferiores a Givaudan los próximos años que nos parece poco probable.

La compañía lleva creciendo a tasas de doble dígito más de una década y creemos que volverá a hacerlo los próximos años por el incremento en volumen y poder de fijación de precios. Los márgenes son muy estables moviéndose por encima del 20% en márgenes EBITDA y del 12% en márgenes netos con una elevada conversión a caja del beneficio neto obtenido cercano al 100%. ROE de doble dígito y ROCE excluyendo el fondo de comercio cercanos al 30%. Las últimas adquisiciones de empresas en los últimos 3 años han lastrado el ROCE e incrementado la deuda, pero creemos que los retornos irán tendiendo a los 20% que tiene la empresa sin M&A y se irá desapalancando con la elevada generación de caja del negocio. Tenemos una valoración fundamental de $160/acción lo que nos ofrece un potencial superior al +60% los próximos años para una compañía con un perfil defensivo.

En Europa es el sector bancario, junto con el consumo discrecional y el sector de automóviles, los que están liderando las subidas. En EEUU el sector de consumo discrecional y la tecnología, son los sectores que más están brillando. El mercado trata de descontar un escenario muy benevolente con la economía, los tipos de interés y los beneficios empresariales que, aunque posible, nos parece algo optimista actualmente.

En sentido común nos lleva a pensar que, si la economía sigue fuerte, la inflación no va a relajarse y los tipos de interés van a subir más para enfriar la economía. Y si la economía se desacelera los próximos meses, los beneficios empresariales sufrirán el deterioro de las ventas y los márgenes y los tipos de interés permanecerán en los niveles actuales o comenzarán a descontar futuras bajadas.

Es cierto que como decía Peter Lynch: “Far more money has been lost by investors trying to anticipate corrections, than lost in the corrections themselves. The market can fall much more than you think it can. And the market could also rise much more than you think it could”. Lo que nos lleva a distribuir el capital de una manera más conservadora de lo habitual con más peso de la renta fija frente a la renta variable, pero manteniendo exposición a acciones de buenas empresas y negocios, ya que no sabemos si los mercados van seguir subiendo y queremos recoger parte de esa potencial revalorización.

En nuestra opinión, a las valoraciones actuales de la renta variable (18x PER; 1,8% rentabilidad por dividendo en EEUU, y 13x PER y 3,5% rentabilidad por dividendo en Europa), empiezan a no ser muy atractivas para perfiles de inversión mixtos moderados como el nuestro, cuando tenemos a los tipos de interés a un año en el 5% en EEUU y 3,5% en Europa. Este hecho junto al riesgo de una desaceleración económica los próximos meses provocados precisamente por los altos tipos de interés, es lo que nos hacen ser más proclives a fortalecer nuestra inversión en renta fija en detrimento de la renta variable en la actualidad.

Ver Informe completo (Documento en Pdf).

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es