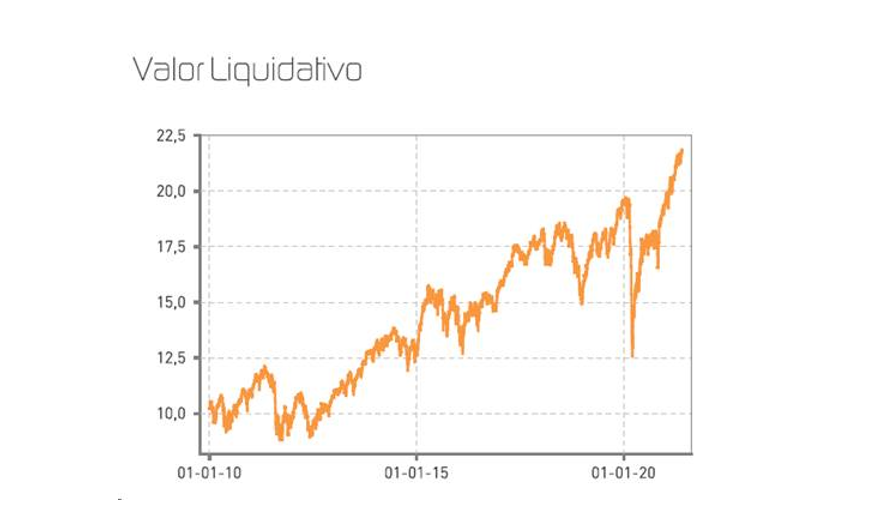

A cierre de mayo, Renta 4 Valor Europa FI se revaloriza un +12,1% en lo que llevamos de año, marcando un nuevo máximo histórico.

La rentabilidad a 10 años es de +84,3% (+6,3% anualizado) y desde su creación en noviembre de 2009, la rentabilidad es de +117,5% (+7% anualizado).

Las compañías que más y menos han aportado a la rentabilidad del fondo en el mes han sido las siguientes:

Una de las compañías que mejor comportamiento ha tenido en el mes es una empresa que lleva muchos años en la cartera de Renta 4 Valor Europa FI: Deutsche Post DHL. La compañía de logística alemana sorprendió al mercado con unos resultados que fueron un 40% por encima de lo que esperaba el consenso en términos de beneficio operativo. El consenso de mercado está todavía muy lejos de acercarse a los resultados que vamos a ver este 2021 que deberían mostrar crecimiento de doble dígito en términos de ventas pero con una mejora de márgenes muy relevante que debería provocar que el beneficio crezca en el entorno del +50% este año. Deutsche Post está cotizando a tan solo 13x PER '21 y 7x EV/EBITDA, valoraciones bastante bajas para un negocio muy beneficiado por la mega-tendencia del comercio on-line. La pregunta es si estos resultados son sostenibles o si por el contrario son fruto de la situación extraordinaria que vivimos actualmente. En nuestra opinión, el crecimiento de los beneficios de los últimos trimestres es extraordinario pero el salto en ventas y beneficio operativo es sostenible debido a los cambios de hábitos de la sociedad hacia un mayor porcentaje de las ventas procedentes de la venta on-line que hace imprescindible el uso de compañías logísticas para los envíos de los productos. El elevado apalancamiento operativo del negocio hará el resto.

Las compañías de tecnología médica que tenemos en cartera como Siemens Healthineers, GN Store, Medtronic, Boston Scientific o Intuitive Surgical, fueron junto a Amazon, algunas de las compañías que peor comportamiento relativo tuvieron sin que encontremos justificación fundamental a tan débil comportamiento.

Siemens Healthineers, publicó unos resultados espectaculares favorecidos por la continuidad de las pruebas relacionadas con la pandemia y una normalización de las pruebas estándar a los niveles pre-Covid. La combinación de estos dos factores ha provocado unas ventas superiores al +13% orgánico, fuerte mejora de los márgenes y crecimiento de los beneficios del +36%.

Medtronic publicó crecimiento de las ventas superior al +30% y el Consejero Delegado sigue enfatizando la inversión en I+D como piedra angular del futuro crecimiento de la compañía que nos parece la estrategia adecuada dado la enorme dimensión del mercado y el tamaño de Medtronic en comparación con la competencia. En las compañías de tecnología médica, los avances tecnológicos son claves para mantener las ventajas competitivas, la senda de crecimiento y seguir ganando cuota de mercado.

Intuitive reportó también unos resultados del primer trimestre espectaculares guiando además a un crecimiento de entre el +22% y +26% en 2021. Intuitive Surgical se beneficiará de la fuerte recuperación que esperamos en el número de cirujías realizadas con sus sistemas de cirugía médica robótica todo este año recuperando las operaciones no realizadas el año pasado por la pandemia.

Por último, Boston Scientific publicó unos resultados de menor crecimiento orgánico pero muy por encima de lo que esperaba el consenso de mercado con crecimientos de las ventas del +6% y del beneficio neto del +33%. El management ve un 2º trimestre normalizado en el ritmo de ventas de 2021 que compara muy bien no solo con un 2020 extraordinariamente débil por las menores intervenciones médicas, sino también con 2019. Que el equipo directivo vea un 2021 muy similar a 2019, refuerza nuestra idea de que es una compañía injustamente tratada por el mercado en los últimos 15 meses.

La cartera sigue con la distribución sectorial de los últimos meses con elevado peso en los sectores de salud, tecnología, consumo, industriales y materias primas, y sin exposición a automóviles, bancos, aseguradoras o eléctricas:

En los últimos meses se ha reducido algo la exposición a los sectores más cíclicos saliendo del capital de Antofagasta, Rio Tinto y reduciendo en Glencore, Anglo American, Lanxess, Siemens y Airbus. En contraposición, se ha incrementado la ponderación en el sector salud a través de las compras de acciones de Astrazeneca e incrementando en Healthineers. También hemos fortalecido el peso en Rentokil a mejores precios y hemos incluido a Infineon y Worldline aumentando el peso de inversión en el sector de tecnología.

Durante la última década, los sectores defensivos como el de salud y el de alimentación han tenido un comportamiento mejor que el resto del mercado, hecho que se ha roto desde noviembre del año pasado, dado que los inversores han optado por comprar los sectores más cíclicos aprovechando las mejoras de actividad que se esperan para este año.

El mal comportamiento relativo no ha sido por un cambio del perfil de crecimiento de las compañías que siguen teniendo un crecimiento sostenible y visible para los próximos años, excelentes marcas y patentes, negocios con exposición a casi cualquier rincón del mundo, márgenes altos y resistentes, y elevada conversión a caja. Es cierto que ahora no están de moda pero el de-rating (abaratamiento) que están sufriendo genera más confianza de seguir estando invertidos en buenas compañías defensivas, pero ahora más baratas que antes.

Por el otro lado, el sector financiero, las materias primas, petroleras, construcción y automóviles, son los sectores que mayor revalorización llevan en lo que llevamos de año. Más allá del comportamiento positivo de corto plazo, seguimos viendo a la mayoría de estos sectores con dificultades estructurales para mantener la senda de crecimiento de los beneficios por lo que preferimos no especular y mantener nuestra visión de largo plazo en la inversión, manteniéndonos invertidos en las compañías que consideramos son de las mejores del mundo y nos aportan la seguridad y confianza necesaria para mantenernos como accionistas durante todos los ciclos económicos y no solo en momentos puntuales como el actual.

Por último, dejo el link a la entrevista que me hicieron en Hispanidad este mes que creo que, quitando el titular sobre el gobierno que no captura el mensaje que quería trasladar, el resto de la entrevista explica muy bien nuestra manera de trabajar y obtención de buenos resultados en la gestión.

Ver Informe Completo (Documento en Pdf)

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es