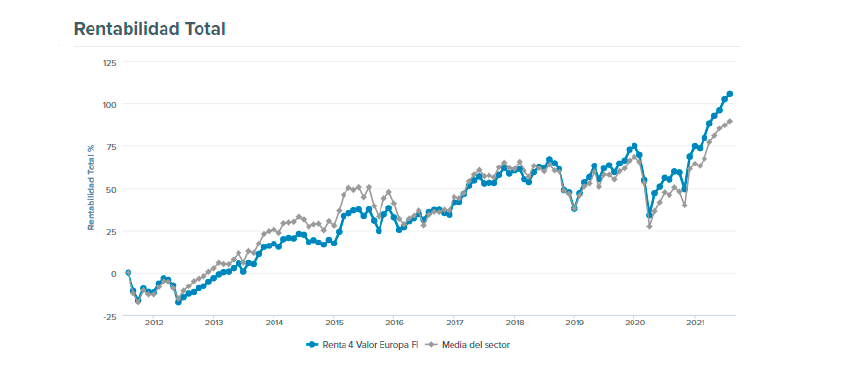

A cierre de agosto Renta 4 Valor Europa FI se revaloriza un +20,5% en lo que llevamos de año, acumulando desde el inicio de gestión en noviembre de 2009 un +135% (+7,5% anualizado).

La rentabilidad de Renta 4 Valor Europa FI en los últimos 10 años es superior al +105% que supone obtener una rentabilidad un +16% superior a la media del sector de fondos de renta variable europea según Citywire, lo que refuerza nuestra convicción en invertir en las mejores compañías europeas en el largo plazo.

Durante el mes no ha habido grandes modificaciones en la cartera a excepción del incremento en ciertas compañías cíclicas que han sufrido alguna corrección en los últimos meses que creemos nos ofrece oportunidad para incrementar el potencial de la cartera (Antofagasta, Glencore, Anglo American). Las compañías que más y menos han aportado a la rentabilidad de Renta 4 Valor Europa FI en el mes de agosto fueron:

Eurofins presentó unos espectaculares resultados del primer semestre que provocó una fuerte subida de sus acciones de la que nos beneficiamos al ser una de las compañías con más peso en el fondo. Los altos márgenes de las pruebas contra el COVID unido a una recuperación del negocio de test tradicionales, siguen generando crecimientos desorbitados. Las ventas, EBITDA y beneficios para 2021 van a estar un 50%, 90% y 130% por encima de los de 2019 respectivamente.

Cuando compramos Eurofins el año pasado, nuestra tesis se basaba en la fortaleza de su balance después de la (innecesaria) ampliación de capital que hicieron, nuestras expectativas de fuerte crecimiento de las ventas los próximos años debido a la pandemia, la rápida mejoría de los márgenes y conversión a caja, y el mantenimiento de sus buenas perspectivas de crecimiento en sus negocios principales (test y servicios biofarmacéuticos, test de calidad de alimentación, test medioambientales y diagnósticos clínicos) todo ello a valoraciones que no veíamos en Eurofins desde hacía años. A día de hoy, nuestras perspectivas se han quedado cortas (los resultados están siendo bastante mejores de lo que esperábamos), y la acción a prácticamente doblado desde que las incluimos en la cartera el año pasado.

De la cartera del fondo, el sector tecnológico ha sido el que más ha aportado a la rentabilidad en el mes de agosto de largo, gracias al excelente comportamiento de las empresas tecnológicas tras presentar unas cifras no menos espectaculares compañías como: ASML, Adyen, Infineon, CapGemini o Alphabet.

Por último, Alcon, una de las últimas compañías incorporadas al fondo, sorprendió al mercado con unos resultados del 2º trimestre batiendo todas las expectativas y que confirman no solo la recuperación de las ventas, si no la mejora de los márgenes y los retornos que son variables clave en nuestra tesis de inversión en la compañía. Los resultados y la subida de guía demuestran, en nuestra opinión, que la compañía está totalmente encaminada hacia el objetivo de unas ventas superiores a los 10bn en los próximos 4 años que junto a la mejora que esperamos de 1000 p.b. en los márgenes operativos, supondría multiplicar más de 2x el beneficio.

Por el lado negativo, ligeras correcciones en compañías ligadas al ciclo económico como Glencore, Antofagasta, Epiroc o Amadeus, pero nada muy relevante. Hemos incrementado también levemente el número de acciones en cartera de muchas de estas compañías cíclicas.

Nuestra cartera está basada fundamentalmente en invertir la mayor parte de la cartera de acciones en compañías europeas de alta calidad que cumplan nuestros criterios de crecimiento, generación de caja, márgenes elevados y sostenibles, elevados retornos sobre el capital empleado y con un equipo directivo comprometido y fiable. En Europa estamos invertidos en torno a 30-40 compañías que cumplen nuestros criterios, por lo que, una vez encontradas, nos mantenemos como accionistas durante varios años hasta que la ventaja competitiva y el crecimiento de los beneficios futuros sufran un cambio relevante que afecte tanto a su capacidad para generar mayores beneficios como a su valoración. Este es el principal motivo para mantener una elevada ponderación en empresas como ASML, Healthineers, Eurofins, Rentokil, Adidas, Adyen, Symrise, Givaudan o L'Oreal entre otras, en las que nos mantenemos como accionistas desde hace muchos años, a pesar de cotizar a valoraciones más exigentes que las de la media del mercado. Son mucho mejor compañías que la media del mercado y se debe refleja en sus valoraciones.

Los inversores suelen darle mucha importancia a la valoración de las empresas y ésta es solo una variable de los motivos por los que la renta variable se revaloriza en el largo plazo. Los dos principales motivos por los que las compañías se mueven en el largo plazo son: valoración y crecimiento, a lo que se puede añadir un tercer motivo menos evidente en nuestra opinión que es la liquidez.

La valoración refleja lo caro o barato que está una empresa en un momento dado. Sin embargo, el mercado descuenta el futuro crecimiento y los futuros beneficios que las empresas tendrán en los próximos años que es, obviamente, una variable desconocida, y que depende también de los tipos de interés que utilicemos para descontar los beneficios futuros.

Es habitual leer que los inversores se focalizan en el PER y el EV/EBITDA, ratios que reflejan un múltiplo de los beneficios netos y operativos en relación a su capitalización bursátil y valor de empresa, respectivamente. El inversor value prioriza la inversión en compañías a valoraciones bajas (baratas) porque aparentemente el margen de seguridad es alto y el potencial de revalorización es elevado. Desde nuestro punto de vista, centrarse únicamente en la valoración de los negocios, obvia quizás, la variable más importante: el crecimiento de los beneficios.

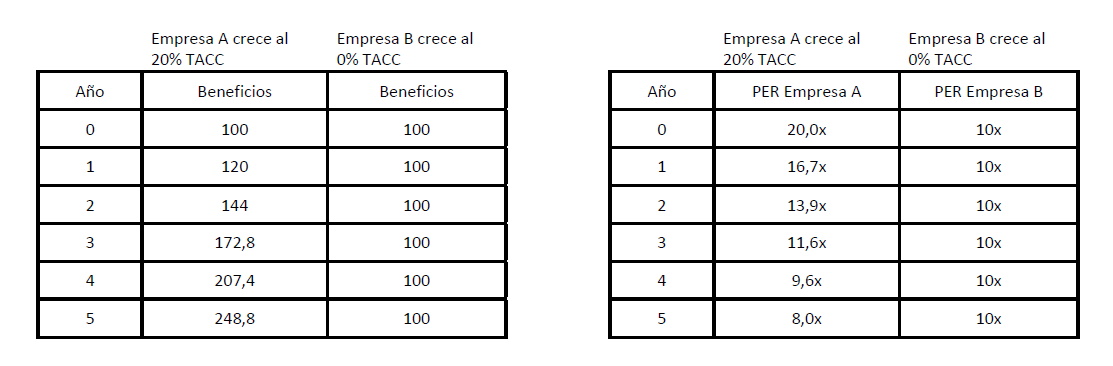

Una compañía con crecimiento de los beneficios pongamos del +20% los próximos 5 años, no es lógico que sea valorada a los mismos ratios de PER que una compañía que no crece o que decrece. En el siguiente ejemplo explicamos el por qué no es lógico que sean valorados de la misma manera:

La empresa A está valorada el año 0 a 20x PER, pero crece su beneficio al +20% los siguientes 5 años, mientras que la empresa B está a tan solo 10x PER, pero es el mismo beneficio que tendrá al cabo de los 5 años. Como se observa en la tabla, al cabo de los 5 años la empresa A que estaba el doble de cara que la empresa B, estaría un 20% más barata a tan solo 8x PER mientras que la empresa B seguiría a 10x PER.

Es decir, una compañía debe ser valorada acorde a las expectativas de crecimiento futuro y si no lo hacemos estaremos haciéndonos "trampas" a nosotros mismos creyendo que tenemos una compañía a una valoración barata cuando podría ser justo lo contrario. Sobre todo, porque al cabo de 10 años, el PER de la Empresa A - si sigue la misma tendencia de crecimiento de los beneficios (+20% TACC) - sería de 3,2x, es decir, un 70% más barata que la empresa B que no es capaz de hacer crecer su beneficio.

En definitiva, con nuestros aciertos y nuestros errores, esta es la labor que procuramos realizar con la cartera de acciones del fondo: componer una cartera diversificada global con empresas que, con un grado de confianza elevado, sean capaces de hacer crecer su beneficio y justifiquen las valoraciones que tienen en la actualidad que suelen ser - en muchos casos - más exigentes que la media del mercado. Por eso, cuando hablamos de caro o barato hay que hacerlo con mayor conocimiento que un simple ratio estático de PER.

Ver Informe Completo (Documento en Pdf)

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es