Renta 4 Valor Europa FI se revaloriza un +17,3% en 2021 a cierre de noviembre. La bolsa europea sufrió una caída del -4,4% en el mes de noviembre mientras que Renta 4 Valor Europa FI consiguió amortiguar sustancialmente la corrección haciéndolo en un -2,4%. A más largo plazo, la rentabilidad acumulada en la última década es de +132% (+9% anualizado).

La mayoría de los índices de renta variable experimentaron notables correcciones en los últimos 10 días del mes lo que ha llevado a correcciones del -2,6% de la renta variable global con caídas en Europa del -4,4%, en EEUU del -0,83% y en España del -8,3%. El flujo de noticias en torno a la variante Omicron pesó excesivamente sobre los activos de riesgo, eclipsando los datos macroeconómicos generalmente positivos en ambos lados del Atlántico. Probablemente el posicionamiento y la falta de liquidez en torno a las vacaciones de Acción de Gracias hizo que la caída fuese más intensa de lo normal.

Las noticias sobre la variante Omicron generan incertidumbre sobre el crecimiento que podría persistir a corto plazo, y llega en un momento en que los inversores están digiriendo una mayor inflación y un potencial endurecimiento de la política monetaria. No obstante, los mayores riesgos económicos que percibimos en estos últimos días, podrían aliviar el escenario de subidas de tipos que el mercado estaba empezando a anticipar.

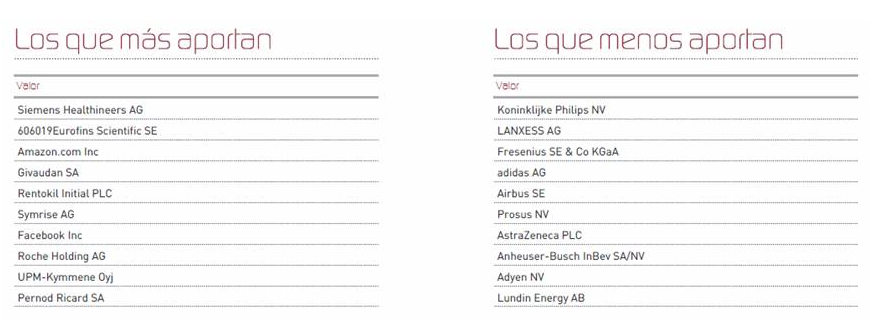

En cuanto al comportamiento de la cartera, los activos que más y menos aportaron a la rentabilidad en el mes de noviembre fueron:

Ahora que los mercados vuelven a mostrar temores y ha incrementado la volatilidad, creo que merece la pena recordar cual es nuestra filosofía de inversión que es la que nos ha llevado a los resultados que conocéis. En primer lugar, como anticipamos el mes pasado, seguimos esperando que el panorama macroeconómico mantenga una senda positiva a pesar de las nuevas variantes que puedan seguir apareciendo los próximos meses que como dicen los expertos en epidemiología, es una evolución esperada en cualquier pandemia. Pero entramos en un ciclo bursátil más complejo que el que hemos disfrutado este último año y creemos que hay que ser más selectivo dado que la cercanía a una normalización monetaria históricamente ha generado más volatilidad de la que gozamos actualmente.

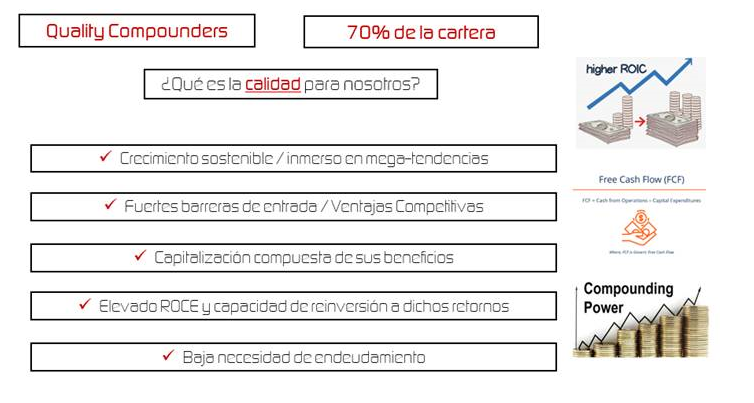

Renta 4 Valor Europa FI seguirá invertido en empresas que, aunque sean europeas, sean globales si atendemos a la distribución de sus ventas y que cumplan nuestros criterios de calidad:

Como estamos convencidos de que ni nosotros ni nadie sabe lo que va a hacer la bolsa en el corto plazo ("Solo hay dos tipos de inversores: los que saben que no pueden ganar dinero con el trading y los que no saben que no pueden" Terry Smith). Pero sí sabemos que la renta variable se revaloriza en el largo plazo y las cotizaciones de las empresas tienden a correlacionarse casi perfectamente con la tendencia de su capacidad de generar beneficio y free cash Flow. Buscamos entonces, estar invertido en empresas que tengan las siguientes características:

1. Crecimiento sostenible, elevado "Total Adressable Market" y/o inmerso en mega-tendencias

- Salud y cambios demográficos.

- Consumo (clase media en emergentes, "premium" en desarrollados).

- Tecnología.

- Ventajas Competitivas / activos difíciles de replicar.

- Capaces de proteger retornos vs. competencia (marcas, control de la distribución, base instalada de equipos, patentes).

- Resistentes al cambio y a potenciales disrupciones tecnológicas.

- Crecimiento de las ventas por encima del PIB.

- Eficiencia operativa y mejora de márgenes.

- Elevada conversión en caja.

- Baja intensidad de capital.

- Elevada generación de caja y uso sensato de la misma.

- Negocios que no necesitan apalancamiento significativo para operar o crecer.

Respetando generalmente estos criterios, seguimos invertidos desde hace años en compañías como ASML, Prosus, Unilever, Reckitt, Air Liquide, Deutsche Post DHL, adidas, Rentokil o Siemens Healthineers entre otras muchas. Pretendemos seguir invertidos en estas empresas mientras no veamos un cambio radical en sus tesis de inversión que conlleve menor crecimiento de los beneficios para los próximos años. Este tipo de compañías, fundamentalmente defensivas, nos proporcionan la tranquilidad necesaria para permanecer invertidos en ellas sea cual sea el escenario económico y sea cual sea el movimiento zigzagueante de los mercados que son inevitables.

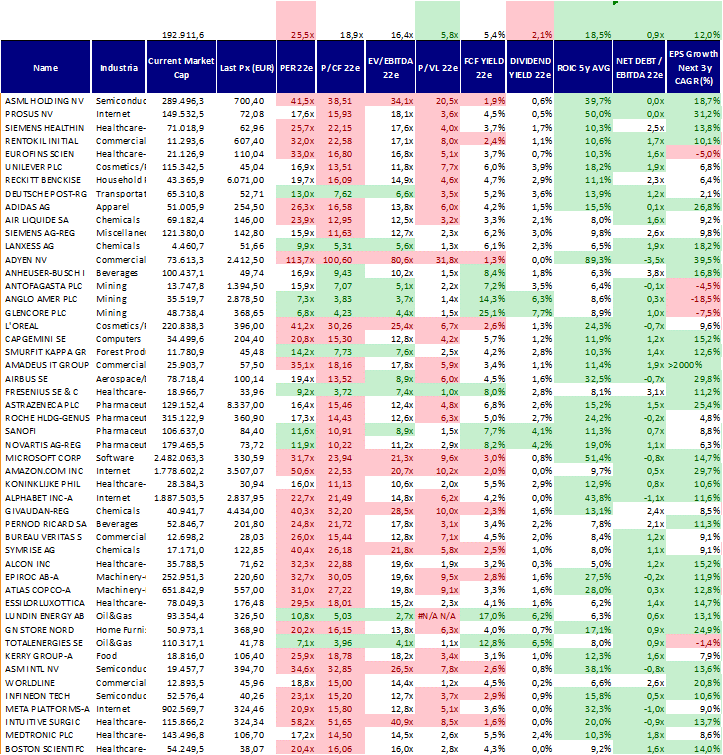

De los principales ratios de la cartera (fuentes: Bloomberg y R4 Gestora) destaca que la media ponderada de la cartera tiene crecimientos esperados de los beneficios de doble dígito para los próximos 3 años, que aunque la cartera está a un PER medio de 25x, su alta conversión a caja le permite cotizar a un más que razonable 18x P/FCF (5,5% FCFy), que no tenemos casi endeudamiento al tener solo 0,9x DN/EBITDA y que los retornos sobre el capital empleado están casi en el 20% que es la clave de los retornos en el largo plazo, al obtener mucha mayor rentabilidad por cada euro invertido que el coste de capital que se les puede asumir. La tabla muestra todos estos datos que acabo de comentar:

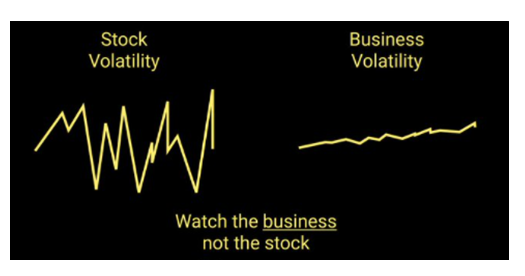

Los movimientos de los mercados casi nunca reflejan las características de la cuenta de pérdidas y ganancias en el corto plazo, pero sí en el largo plazo. Este gráfico de Brian Feroldi refleja magníficamente bien por qué debemos analizar los resultados empresariales de las compañías de las que somos accionistas y no dejarnos llevar por la esquizofrenia de los movimientos bursátiles:

Operativamente, este mes hemos deshecho totalmente nuestra posición en UPM, Stora Enso y Altri y hemos incrementado en empresas mayoritariamente defensivas que han tenido un comportamiento decepcionante en los que llevamos de año como en Unilever, Reckitt, Lanxess, ABInbev, Adidas y Worldline.

Ver Informe Completo (Documento en Pdf)

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es