Renta 4 Valor Europa FI cierra 2017 con una rentabilidad de +13,2% doblando la rentabilidad del Euro Stoxx que se revalorizó un 6,5% en el año y un 9,1% el Euro Stoxx con dividendos. La rentabilidad de Renta 4 Valor Europa FI a 3 y 5 años es de +37,2% y +66% o un +11,1% y +10,7% anualizado respectivamente.

En el gráfico inferior se observa el buen comportamiento del fondo, especialmente los últimos 3 años, en los que Renta 4 Valor Europa FI obtiene una rentabilidad casi un 30% mejor que el Euro Stoxx.

Las compañías que más han aportado a la rentabilidad del año a Renta 4 Valor Europa FI han sido: Airbus, Kerry Group, Unilever, Vinci, Deutsche Post, Wolters Kluwer, Antofagasta, CapGemini, Refresco y ASML. Por la parte de los errores o, al menos, los activos que nos han drenado más rentabilidad en 2017, destacan las acciones de Serco, Fresenius, Shire, WPP, Ahold, Total y FLSmidth.

La rentabilidad obtenida en 2017 de +13,2% se ha conseguido con una volatilidad del 7,7%, la cual es muy baja y un 23% menor que la del Euro Stoxx. El resumen estadístico que se aprecia en los datos de 2017 es que el fondo ha conseguido el doble de rentabilidad que el Euro Stoxx, con un 23% de menor volatilidad.

Los buenos ratios de rentabilidad y riesgo no solo del fondo, sino del mercado en su conjunto, obedecen a un escenario económico con unas características muy concretas después de la crisis financiera provocada por los excesos de riesgos asumidos por la banca y los inversores en el periodo anterior al 2008. La Gran Recesión de 2008-2009 produjo una actuación monetaria de los bancos centrales no vistos desde la Gran Depresión de 1929 y la Segunda Guerra Mundial.

La baja inflación a nivel global, incluso con episodios de deflación por la caída del precio de las materias desde 2014 hasta principios de 2016, ha seguido alimentando las ansias de los bancos centrales por incrementar los estímulos monetarios en forma no solo de tipos de interés 0%, si no en Quantitative Easing, es decir, compras de bonos en los mercados de capitales para seguir inyectando más liquidez expandiendo los balances de los bancos centrales a niveles nunca vistos en la historia. El efecto ha vuelto a ser subidas del precio de los activos financieros en los que la búsqueda de rentabilidad (search for yield) ha hecho que siguiesen revalorizándose los bonos y también la renta variable considerada bond proxies, es decir, aquellas empresas con dividendos estables o crecientes y elevados ingresos recurrentes y visibles. Las compañías defensivas que solemos tener en la cartera del fondo se han visto favorecidas por esta búsqueda de dividendo y nos han aportado una rentabilidad elevada no solo por la mejora de los beneficios de estas compañías si no por el re-rating de sus valoraciones.

Por último, el crecimiento macroeconómico global se ha mantenido muy estable y creciente los últimos años incluso acelerándose a niveles cercanos al 4% como este 2017, y que se espera que se mantenga en 2018. Cuando el PIB mundial crece a estas tasas, es muy difícil no conseguir una cartera de empresas que no hagan crecer su beneficio a doble dígito, y si los beneficios crecen la correlación con la cotización de las empresas es muy alta y también tienden a revalorizarse al ritmo que lo hacen sus beneficios. El fondo tiene principalmente exposición a compañías multinacionales que se han visto favorecidas por el entorno de crecimiento económico global.

Hasta aquí, la explicación del pasado más reciente de la rentabilidad del fondo. Lo difícil viene ahora cuando tenemos que prever lo que puede suceder a partir de este momento y gestionar con las nuevas premisas y expectativas que tenemos de los mercados financieros.

Estamos ante uno de los mayores mercados alcistas (especialmente en EE.UU.) tanto de renta fija como de renta variable de la historia. Es evidente que el escenario de crecimiento equilibrado (baja inflación y por tanto bajos tipos de interés), de mantenerse, debería inducir una continuidad de la bonanza económica y la mejora de las variables tanto macroeconómicas como empresariales. Pero cuando tenemos un mercado alcista en todos los activos y vivimos "en el mejor de los mundos" con bajos niveles de percepción de riesgos, cierta complacencia y reducciones de la aversión al riesgo, suele ser preámbulo de alguna corrección que nos recuerde a los inversores que en los mercados financieros no todo vale.

Los que nos regimos por el análisis fundamental vemos con inquietud las valoraciones de algunos activos financieros (renta fija soberana, renta fija corporativa y determinados sectores de renta variable). Cierto es, que si se cumplen las expectativas de crecimiento e inflación, los mercados deberían mantener su tendencia positiva y de apreciación, pero conviene analizar diferentes escenarios

Vemos 3 posibles escenarios para los próximos meses/años:

1. El escenario más probable se explica por una inflación que se mantiene baja y el crecimiento del PIB mundial permanece por encima del 3%-3,5. En este caso, los retornos de renta fija serán bajos pero positivos y las revalorizaciones de las bolsas deberían estar en línea con el crecimiento de los beneficios empresariales (+8%/+10%). La volatilidad seguirá baja hasta que el ciclo económico expansivo llegue a madurez total y tengamos la próxima recesión, pero ésta puede tardar en llegar.

2. Incremento de la inflación hacia niveles preocupantes que hagan que los bancos centrales se apresuren a subir los tipos de interés y provoque una fuerte caída del precio de los bonos y posteriormente también de la renta variable por contagio y repercusión de las valoraciones en un escenario de mayores tipos de interés. La volatilidad en este caso debería incrementar significativamente en todo tipo de activos financieros.

3. Aunque poco probable, si tuviésemos una recesión en los próximos meses las bolsas corregirían anticipando la caída de los beneficios empresariales, los bancos centrales no subirían tipos e incluso la renta fija de mayor calidad crediticia podrían seguir su apreciación. Los bonos high yield o bonos de peor calidad crediticia sufrirían mucho en precio (subirían las rentabilidades o tires) al incrementar la probabilidad de default en este tipo de emisiones.

Para 2018 esperamos un escenario parecido en un primer momento aunque con evidentes mayores riesgos que en 2017 por la madurez del ciclo en el que nos encontramos a nivel macroeconómico y empresarial, y por las valoraciones de los mercados de capitales que dejan poco margen de error al resultado económico de los próximos meses.

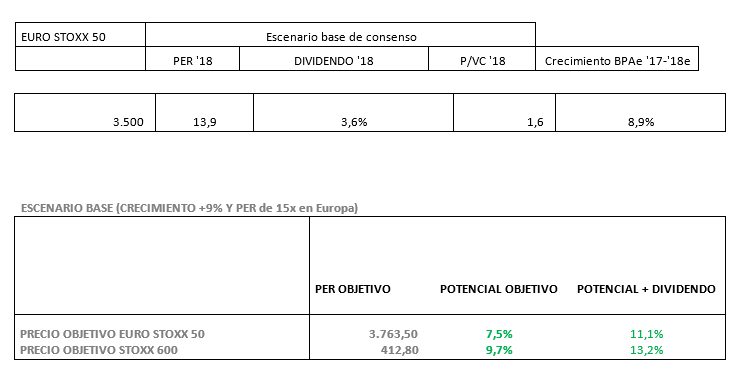

A 13,9x PER'18e; >3,6% rentabilidad por dividendo y 1,6x P/VC, las empresas europeas deberían aportarnos una rentabilidad de doble dígito al finalizar el año incluyendo los dividendos, es decir, la rentabilidad esperada coincide con el crecimiento de los beneficios esperados. Aunque la bolsa europea no esté tan barata como lo estaba hace unos años, deja suficiente recorrido para que, si la economía mundial sigue su curso, volvamos a tener un año de rentabilidades atractivas.

VISIÓN RESUMEN 2017

El 2017 ha sido un año positivo para la renta variable. El MSCI mundial se ha revalorizado un 21,6% en dólares en el año, destacando Estados Unidos (S&P +20% en divisa local, +5% en euros, Nasdaq +30%). Mientras tanto, el Eurostoxx 50 se ha conformado con un avance del 6,5% (si bien en su mejor momento llegó a acumular ganancias de más del 15%), y el Ibex 35 un 7,4%, con un peor comportamiento relativo en la última parte del año con motivo de la mayor incertidumbre política en nuestro país. A destacar el gran comportamiento de las bolsas emergentes (MSCI de emergentes +34,3%).

Son varios los apoyos que han propiciado la positiva evolución de las bolsas en 2017: Entre ellos, la positiva evolución del ciclo económico, los resultados empresariales y movimientos corporativos, el mantenimiento de políticas monetarias expansivas ante la inflación contenida (políticas monetarias que presionan la rentabilidad en otras alternativas de inversión) y la neutralización de riesgos políticos en Europa (Holanda, Francia, Alemania). Por sectores, en Europa, el mejor comportamiento se ha observado en tecnología, industriales y servicios financieros. El peor, en telecomunicaciones, media y 'retail'. En el caso de Estados Unidos, con un dólar débil apoyando su economía, expectativas crecientes de reforma fiscal y una Fed bastante 'dovish', el S&P500 ha tenido un año muy positivo, con rentabilidad elevada sin apenas volatilidad (la mayor caída del año en el S&P500 has sido del -3%, la menor caída desde 1995). La elevada liquidez suministrada por los bancos centrales ha mantenido la volatilidad en mínimos históricos, y ni siquiera los riesgos geopolíticos (Corea del Norte, Oriente Medio) han sido capaces de incrementarla.

El FMI estima que los países desarrollados crecerán en 2017 un 2,1%, frente al 1,6% de 2016. Esta fortaleza responde a algunos patrones bastante generalizados, como el buen comportamiento de la demanda interna, ayudada por el ritmo elevado de creación de empleo. Asimismo, a medida que la recuperación global se ha ido extendiendo a un número más elevado de países, la demanda externa ha contribuido de manera positiva. En este contexto, el gran ausente de la recuperación ha seguido siendo la inflación. La lentitud con la que se está observando la aceleración de los salarios, así como unas tasas de crecimiento relativamente bajas cuando se comparan con otros periodos de recuperación económica explicaría la ausencia de repunte de la inflación. 2017 también ha sido un año positivo en términos macroeconómicos para las regiones emergentes. La recuperación económica se ha confirmado y ninguno de los BRICS se encuentra en recesión. Además, algunas de las debilidades estructurales que presentaban algunos países, como la elevada inflación, han empezado a reducirse de forma generalizada.

Respecto a la renta fija, durante el año hemos asistido a una elevada volatilidad, tanto en renta fija pública como privada. En el área euro, el bono a 10 años de Alemania marcaba mínimos anuales en abril en 0,15% desde donde repuntaba hasta máximos en 0,60% tras la reunión del BCE en Sintra. En esta reunión el optimismo mostrado por Draghi, que mencionaba que el área euro avanzaba hacia un escenario reflacionista, provocaba un intenso repunte de las curvas de deuda y el adelantamiento de las expectativas de subida para el tipo. Los diferenciales de España e Italia, ceden en torno a 10pb en el 2017 y se sitúan, actualmente, en los 103 y 150pb, a pesar de que se han visto levemente perjudicados por la incertidumbre política registrada en la última parte del año. Ha destacado el comportamiento de Portugal, donde el diferencial frente a Alemania se reduce más de 200pb hasta los 140 pb como consecuencia de la mejora de las perspectivas económicas y corrección de desequilibrios, que han llevado a que dos de las tres principales agencias de calificación hayan revisado el rating al alza hasta situarlo en grado de inversión.

En Estados Unidos, la victoria de Trump en noviembre de 2016 daba paso al denominado "Trump Trade" y el tipo a 10a en EE.UU. repuntaba hasta cotizar en el 2,60% en marzo de 2017 (máximos desde 2014). Tras un año de dudas sobre la capacidad de Trump para implementar su programa electoral, la firma en diciembre de la reforma fiscal y el entorno de coyuntura positiva ha provocado un repunte de los tipos estadounidenses a largo hasta el 2,49%.

En renta fija privada EUR ha continuado la cesión de diferenciales. El crédito de grado de inversión cede 30pb en el año y 80pb el crédito de grado especulativo. En la última parte del año estas cesiones se han intensificado después de que el BCE anunciase que las compras de deuda corporativa seguirían siendo elevadas a pesar de la reducción en el ritmo total de compras de activos de los 60.000 millones a los 30.000 millones mensuales.

Dentro de las materias primas, destaca el comportamiento del crudo, +17% en el año pero con una ganancia acumulada de casi +50% desde los mínimos 2017 y +140% desde marzo 2016 (cuando llegó a caer hasta niveles de 27 USD/b). Esta recuperación del precio del crudo ha sido posible gracias al buen comportamiento de la demanda (apoyada en un ciclo económico al alza y sincronizado en la mayor parte del mundo) y a la contención de la oferta, habiéndose extendido los recortes de producción (-1,8 mln b/día) al conjunto de 2018.

En el mercado de divisas, el dólar ha tenido su peor comportamiento de los últimos 14 años, con una caída frente al euro de casi el 15% y un descenso frente al resto de divisas de referencia (el llamado dólar index) cercana al 10%. Factores a tener en cuenta en esta evolución son: 1) la mayor sorpresa positiva en crecimiento europeo vs americano, 2) la reducción del riesgo político en la Eurozona tras los resultados electorales 2017 que evitan el éxito de las opciones más populistas y 3) el fuerte superávit por cuenta corriente de la Eurozona vs déficit en Estados Unidos. Esto ha podido explicar, al menos en parte, el desigual comportamiento entre las Bolsas americanas y europeas, y explica también el repunte de las materias primas, con el petróleo (WTI) por encima de los 60 dólares barril al cierre del año y con el oro por encima de 1.300 dólares.

Por otro lado, la libra británica se ha depreciado más de un 3% frente al EUR a pesar de la subida de tipos del BoE. La depreciación se debe a la incertidumbre sobre las negociaciones del Brexit y la revisión a la baja de la senda de subidas del tipo de intervención en el medio plazo. Las divisas emergentes han evolucionado de manera favorable, al igual que el resto de activos de estos países, registrando una apreciación media del 5% frente al dólar en 2017. Solo las divisas de países especialmente vulnerables, como el peso argentino o la lira turca, se han depreciado fuertemente frente al dólar en el 2017. De forma adicional, el real brasileño ha sufrido una ligera depreciación frente al dólar, con una elevada volatilidad motivada por la incertidumbre política que han generado las acusaciones contra Temer por corrupción y las dificultades para la aprobación de la reforma de las pensiones.

PERSPECTIVAS DE LA GESTORA 2018

De cara a 2018, esperamos un buen fondo macroeconómico, con un escenario de crecimiento económico sincronizado: suave expansión en países desarrollados (pendientes de impacto Brexit y estímulos fiscales en Estados Unidos), y aceleración del crecimiento en emergentes (economías como Brasil o Rusia confirmando la salida de la recesión). No obstante seguirá siendo un crecimiento moderado, en términos históricos. El elevado endeudamiento de los estados sigue siendo el principal lastre para un mayor crecimiento económico a nivel global.

Esperamos inflación al alza, aunque de forma moderada y con divergencias geográficas: mayor incremento en Estados Unidos (política fiscal expansiva con impacto en crecimiento, mercado laboral en pleno empleo), y en Reino Unido (impacto de depreciación de la libra). Y menor incremento en Eurozona y Japón, que seguirán por debajo de sus objetivos del 2%. El "output gap" (brecha entre el nivel de producción actual y el potencial) ha mejorado en los últimos años, pero aún no está cerrado en la mayoría de los países, por lo que es previsible que las presiones inflacionistas se mantengan contenidas durante 2018.

Respecto a políticas monetarias, esperamos normalización muy gradual. La Reserva Federal estadounidense va a la cabeza, en proceso de normalización de tipos de interés (nivel de llegada 2,5%/3%, claramente inferior a la anterior normalidad, en un entorno de crecimiento e inflación inferior a los históricos), y de reducción muy gradual de balance. El BCE moderará compras desde enero 2018, pero las mantendrá en vigor hasta sept-18 y con puerta abierta a ampliar/incrementar QE si es preciso; creemos que los tipos no subirán hasta bien finalizado el QE (2019e). En el caso del Banco de Inglaterra, se encuentra en situación de "esperar y ver" los efectos del Brexit sobre crecimiento e inflación. Y en el caso del Banco de Japón, creemos que mantendrá por el momento una política monetaria ampliamente expansiva.

Los resultados empresariales continúan con su recuperación a nivel global de la mano de la positiva evolución del ciclo económico global, apalancamiento operativo y condiciones financieras favorables. En el caso de Europa, el consenso estima un crecimiento anual del 9% en los beneficios por acción del Eurostoxx 50, que siguen claramente por debajo de niveles de 2007/08, (mientras que Estados Unidos está muy por encima). Si bien una parte se explica por composición sectorial, consideramos que este gap debería tender a reducirse en cierta medida. En el caso de Estados Unidos, lo márgenes están en máximos, las empresas deberán afrontar el repunte de tipos de interés y posibles presiones salariales, no obstante se verán positivamente afectadas por menores impuestos. El consenso de mercado espera un crecimiento del BPA del S&P 500 del 10% para 2018.

En este escenario hay razones para seguir siendo razonablemente constructivos en renta variable de cara a 2018. En Europa, los principales apoyos son: crecimiento sólido (FMIe PIB 2018e +1,9%) y beneficios 2018e +9%e. Valoraciones atractivas (PER 18e 14x, P/VC <1,6x, RPDe 3%) con ligero descuento frente a su historia pero con elevado potencial de mejora de beneficios (-30% vs niveles previos a la crisis). Tras punto de inflexión en 2017 (BPA>+12%, primer año de crecimiento robusto desde 2010) se abre un nuevo ciclo positivo de resultados. Bajos niveles de endeudamiento, alta generación de caja, apalancamiento operativo, mejora de ventas y de márgenes y mayor crecimiento de los beneficios apoyarán una subida de las cotizaciones iguales o superiores a la mejora de los beneficios más los dividendos. Un BCE en retirada muy gradual alargará el ciclo económico y de beneficios en Europa. Apoyos adicionales son mayor inversión empresarial y pública (niveles de capex en mínimos de los últimos 30 años), mayor confianza empresarial y del consumidor. El escenario además es propicio para ver un repunte de M&A, con buenos balances y tipos de interés muy bajos.

No obstante hay riesgos, que elevarán la volatilidad y prima de riesgo en momentos determinados, y que hacen imprescindible tanto la elección del "timing" de entrada/salida, como la selección adecuada de sectores y compañías (según se ha podido apreciar en últimos años). Los más importantes, se pueden agrupar en: 1) desaceleración del ciclo económico global, con posibles focos en Brexit (negociaciones e impacto), China (elevada deuda), o Estados Unidos (impulso fiscal menor al descontado, políticas proteccionistas con impacto negativo en comercio mundial); 2) errores de política monetaria (abandono excesivamente rápido de estímulos monetarios) en un contexto de elevada deuda mundial; 3) riesgos geopolíticos, donde además de los focos habituales (Oriente Medio, Corea del Norte, Brexit, agenda Trump), este año cobran relevancia las elecciones en Italia, Brasil o México.

En lo que respecta a la Renta Fija, es preciso distinguir deuda pública de crédito. En deuda pública, tras cierto empinamiento a corto plazo de la pendiente de la curva de deuda soberana en Estados Unidos, esperamos aplanamiento de la curva en 2018 (subidas de tipos fundamentalmente en plazos cortos). En Europa, la revisión al alza de previsiones de inflación favorecerá una mayor pendiente de la curva.

En crédito, la renta fija privada grado de inversión ofrece retornos esperados muy bajos o del 0%, por lo que para obtener rentabilidad tiene sentido sobreponderar bonos AT1 híbridos con opciones "call" de corto plazo. Por otro lado, es razonable infraponderar subordinados LT2 con "call" superiores a 2 años, ya que los recientes episodios de resolución de bancos aproximan estos instrumentos a los AT1, por lo que pueden tener cierta convergencia con ellos en rentabilidad. También conviene ser prudente en High Yield, especialmente los B o peor rating, ya que el fin del QE y sus bajísimos niveles de rentabilidad, para el riesgo asumido, hacen que puedan sufrir fuertes correcciones en caso de incremento de volatilidad de los mercados.

En renta fija emergente, creemos que tiene sentido sobreponderar inversiones en Renta Fija Corto Plazo en "Hard Currency" (divisa fuerte, moneda no local), que no están tan expuestas a las oscilaciones del corto plazo y ofrecen un atractivo "carry" (rentabilidad).

Respecto a divisas, creemos que el dólar debería continuar apoyado en el corto plazo por la aprobación de la reforma fiscal, pero esperamos una gradual apreciación del Euro a medida que avance el ejercicio y el BCE vaya adentrándose en la normalización de su política monetaria. Prevemos un rango en próximos 12 meses de 1,12-1,25 USD/EUR. Las divisas emergentes, por su parte, podrían tener escaso margen de apreciación frente al EUR en 2018. Las elecciones en países clave como Brasil o México, así como a continuada desaceleración de países como China podrían tener un impacto negativo sobre sus cotizaciones.

Ver Informe de seguimiento (Documento en Pdf)

Javier Galán Parrado

Tel: 91 398 48 05 Email: online@renta4.es