Renta 4 Small Caps Euro FI se revaloriza en febrero 2021 un 4,3%. La subida acumulada en 2021 es del 6,0% y compara favorablemente con el +2,7% del Stoxx EU Small 200 y el +1,5% del Stoxx Europe 600.

Febrero ha sido un mes intenso en cuanto a rotación sectorial. En Europa, sectores como bancos +15%, ocio y viajes +13% han subido significativamente, frente al -7% de las utilities y -6% de HPC y Food retail. Los mayores precios de materias primas, expectativas de inflación, subidas en las yields de los bonos, y esperanza de un "re-opening" temprano explican el movimiento.

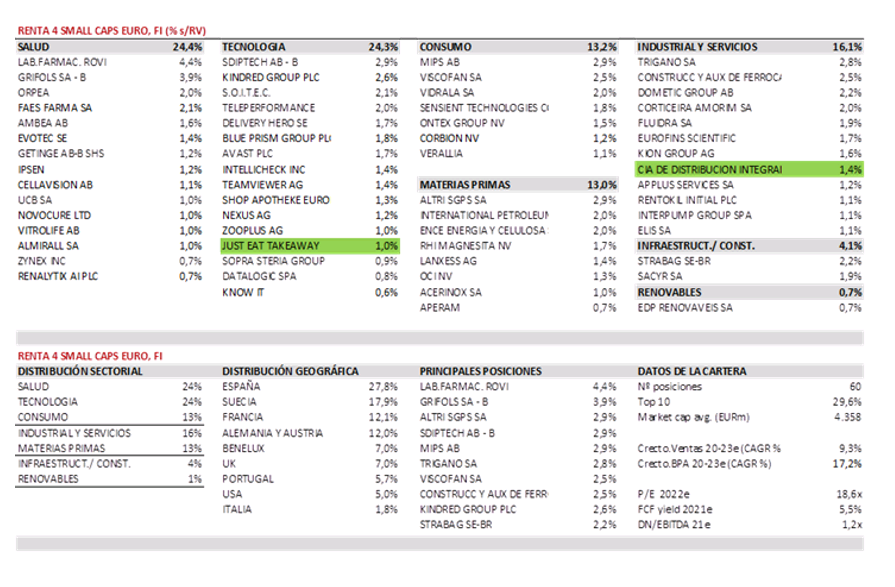

La exposición neta a renta variable se sitúa en el 92,4%, en línea con el mes anterior. Las compañías que más han aportado a la rentabilidad de febrero han sido MIPS, Kindred, Altri, Rovi y Ence. Las que nos han drenado más rentabilidad son Grifols B, Delivery Hero, Orpea y Zynex. Los movimientos más importantes de la cartera en el mes han sido la salida de Semapa (tras la OPA del principal accionista a 11,4 EUR/acc), Solaria (+300% desde su incorporación, creemos que el precio ya reflejaba correctamente las expectativas futuras) y Coca-Cola European Partners. Hemos incorporado a Just Eat Takeaway.com y Logista.

Logista (España, logística y almacenamiento, mkt cap 2.2bn EUR) es un negocio defensivo, con un crecimiento bajo pero muy estable, y con una elevada generación de caja. Históricamente ha sido capaz de compensar las caídas de volúmenes de tabaco a través de subida de tarifas, nuevos servicios de valor añadido y distribución de otros productos (farmacéuticos, conveniencia, paquetería exprés), con una diversificación creciente. A pesar de tener elevada visibilidad de resultados, fuertes barreras de entrada y buenos retornos sobre el capital, cotiza a FCF Yield de >10% para 2021/22e, y EV/EBIT 21e de 10x (parte baja del rango de los últimos 5 años, de 10-15x). Creemos que la cotización se encuentra penalizada al encontrarse fuera del foco de inversión ESG, a pesar de la mejora en su posicionamiento en este ámbito (calificación AA por parte MSCI y "List A" por CDP). Además de la valoración atractiva, cuenta con catalizadores en corto-medio plazo: 1) crecimiento en Pharma, comercio electrónico y de productos de conveniencia, 2) M&A en el segmento de Pharma; 3) posible reestructuración de la división de otros productos en Francia. Aplicando EV/EBIT 13,5x y FCF yield 7% (media 5 años) a las estimaciones 2021-22e, llegaríamos a una valoración de 24-25 EUR/acc. (+50%).

Just Eat Takeaway.com (Holanda, mkt cap 11,8bn EUR) opera en el sector de Food Delivery, donde ya somos accionistas de Delivery Hero desde hace 2 años (dic-18, con buen resultado). Tras un año 2020 transformacional para el sector, la pregunta a hacerse es doble, 1) cual será la nueva normalidad post-Covid (que ha favorecido un mayor crecimiento) y 2) cómo de competidos serán los diferentes mercados. JE Takeaway.com cuenta con dos modelos: 1) Marketplace, con 15% take rate y mg EBITDA 45-50%, y 2) logística, con 30% take rate y mg EBITDA objetivo del 20%. Es el operador dominante en Holanda (49m ordenes en 2020, +30% yoy, 1.2bn eur GMV) y Alemania (112m órdenes, +43% yoy). A esto se le añadiría otros países de la "antigua" Takeaway, como Polonia o Israel, donde también es dominante. Asignamos una valoración conjunta a estos activos de 8,5-9bn EUR. Otros países de la antigua JE (España, Francia, Italia, Australia), son mercados más competidos (con Uber y Deliveroo) que hacen en torno a 2bn GMV. Queda por tanto UK, Canadá y 1/3 de Brasil, activos que creemos el mercado está infravalorando implícitamente. UK tiene 4bn GMV creciendo al +30% YoY, con aceleración tras la integración con Takeaway, márgenes EBITDA c.35-40% y ventajas competitivas frente a entrantes (su valoración podría situarse en 4- 5bn EUR). Canadá hizo 1.7bn GMV en 2020, +70% YoY (puro logística, esté en break even). Brasil estaría en torno a 8bn GMV (c.+100% YoY). La suma de los distintos activos nos llevaría a cerca de 19-20bn EUR (+50% vs. EV de 13bn EUR hoy). JE Takeaway cotiza a 0.7x 2021 EV/GMV, frente a las 2x de DoorDash y Meituan. El "short interest" es elevado (9-10%), y puede explicar el negativo comportamiento de últimos meses y el descuento frente a comparables. Creemos que con un tamaño de mercado que sigue incrementándose año a año, operadores buscando en ese largo plazo mayor racionalidad, y modelos de negocio ligeros, la oportunidad es significativa.

Respecto al posicionamiento del fondo, en torno al 65-70% se mantiene invertido en compañías de alta calidad y crecimiento, y el 30-35% restante donde vemos una infravaloración evidente. La integración de las dos filosofías nos está permitiendo mantener un buen comportamiento en los últimos meses, con subidas más significativas en "value". Por sectores, los principales pesos están en tecnología, salud, consumo (2/3 del total), y el tercio restante en industrial, servicios, materias primas e infraestructuras, sin apenas presencia en sector financiero, telecos y utilities.

Ver Informe Completo (Documento en Pdf)

David Cabeza Jareño

Tel: 91 398 48 05 Email: clientes@renta4.es