Renta 4 Small Caps FI (clase R) se revaloriza un +4,8% en lo que llevamos de año hasta mayo (frente al +2,1% del Stoxx Small 200 y del 6,3% del Stoxx 600). Mayo ha sido un mes negativo para las bolsas europeas (-3,2% Stoxx 600, -4,8% Stoxx Small 200), donde prácticamente todos los sectores han caído a excepción del sector tecnológico. En el mes, el fondo cae un -2,1%.

Las posiciones con mayor contribución a la rentabilidad en el mes han sido Applus, Swedencare, Grifols, Evotec y Catana. Las que más han drenado: THG, Teleperformance, Verallia y Coats. El fondo cierra mayo con una exposición neta a renta variable del 95,9% (en línea con meses anteriores).

Movimientos en cartera

Hemos dado entrada a Nexi (Italia, mkt cap 9bn EUR, medios de pago), Dechra Pharmaceuticals (UK, mkt cap 4,0 bn GBp, salud animal), y Piaggio (Italia, mkt cap 1,3bn EUR, líder en producción y venta de vehículos a dos ruedas). Asimismo, hemos dado salida a CAF y EDP Renovables.

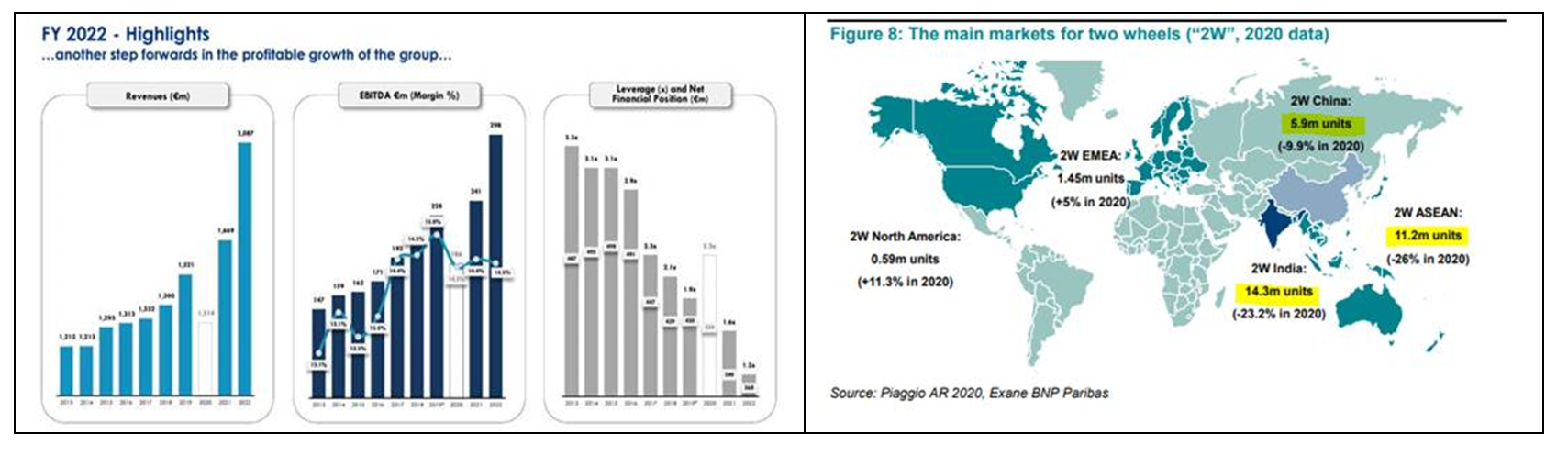

Piaggio es fabricante y distribuidor de vehículos de motor de dos ruedas y vehículos comerciales ligeros, líder en Europa y player global relevante en el sector. Ofrece scooters, motocicletas y ciclomotores comercializados bajo las marcas Piaggio, Vespa, Aprilia, Moto Guzzi, Gilera, Derbi y Scarabeo. Tiene marcas diferenciadas, una red de ventas amplia y fuerte presencia internacional, con operaciones locales para los procesos clave (marketing, I+D, producción y compras). Divide su actividad en 3 segmentos desde el punto de vista geográfico: 1) EMEA y Américas (59% de las ventas 2022) India (16%) y Asia-Pacífico 2W (25%). En el periodo 2018-22 generó un CAGR >10% en ventas y EBITDA, con un mg EBITDA que se ha situado en el periodo 2014-22 en el rango 13-15%, un ROCE c.16-17% (inc.goodwill) y DN/EBITDA 23e 1,0x. La compañía ofrece crecimiento estructural del mercado de vehículos de motor de dos ruedas en India y Asia (>40% de las ventas), y resistencia en desarrollados, con consolidación del liderazgo, expansión del rango de vehículos eléctricos y mejora de márgenes.

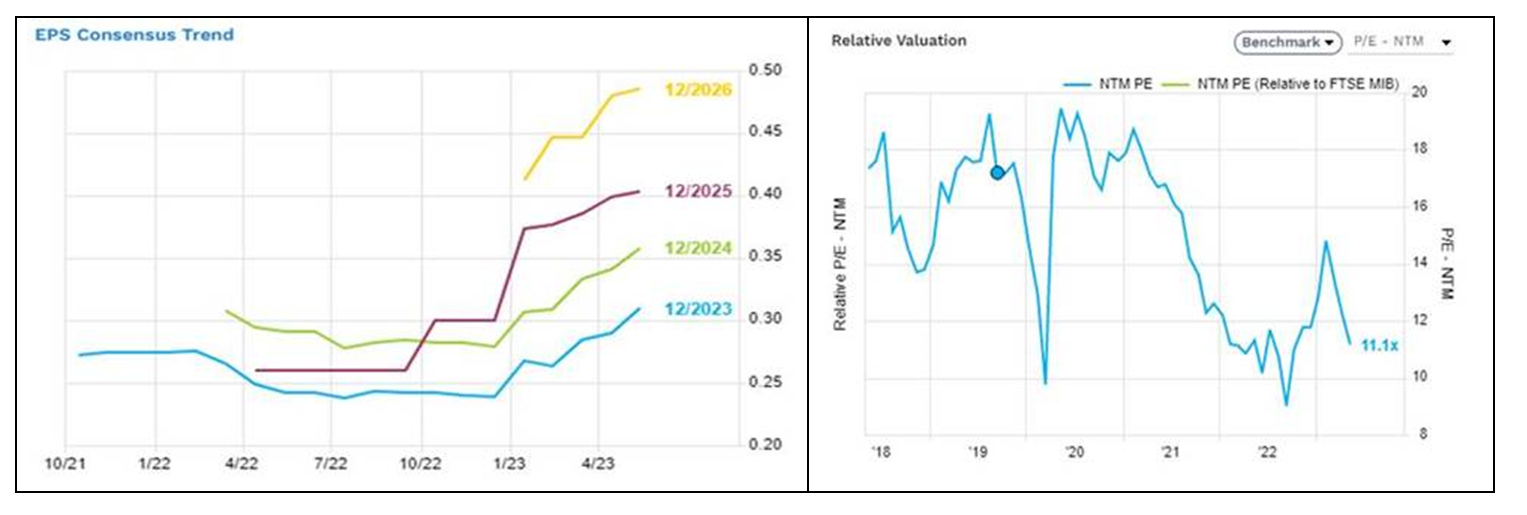

Para capturar la demanda asiática, Piaggio está ampliando capacidad en Indonesia y Vietnam (capex/ventas en 23-24e 2pp por encima de años anteriores). De cara al 2022-25e, el consenso apunta a un CAGR del 7% en ventas, +10% en EBITDA y +20% en BPA. Recientemente publicó resultados 1T23 por encima de lo esperado por el consenso, con ventas +20% (+9% volúmenes), EBITDA +35% (mg EBITDA 14,8%, +160pb), gracias a un mejor price/mix, un mayor foco en eficiencias y mejora de costes energéticos y logísticos. El mayor crecimiento en Asia vs. Europa/USA es acretivo en márgenes y tiene mayores retornos (mg bruto 38% vs. 28% a nivel grupo, tasa fiscal 20% vs. 35% a nivel grupo.

Desde un punto de vista de valoración, cotiza a PER 24e c.10x, FCF yield normalizado c.8-10% y EV/EBITDA 24e 4,5x, que consideramos atractivos teniendo en cuenta el crecimiento estructural en Asia (los múltiplos están por debajo de su media histórica, y de otras compañías de consumo con presencia significativa en dicha región), el posicionamiento competitivo, la rentabilidad, solidez financiera y la probable revisión al alza de estimaciones por parte del consenso. Aplicando múltiplo mid cycle de 14-15x PER a BPA 2024e (0,36-0,37 EUR/acc.) obtenemos una valoración teórica de 5,0-5,5 EUR (+40/50% vs. precio actual).

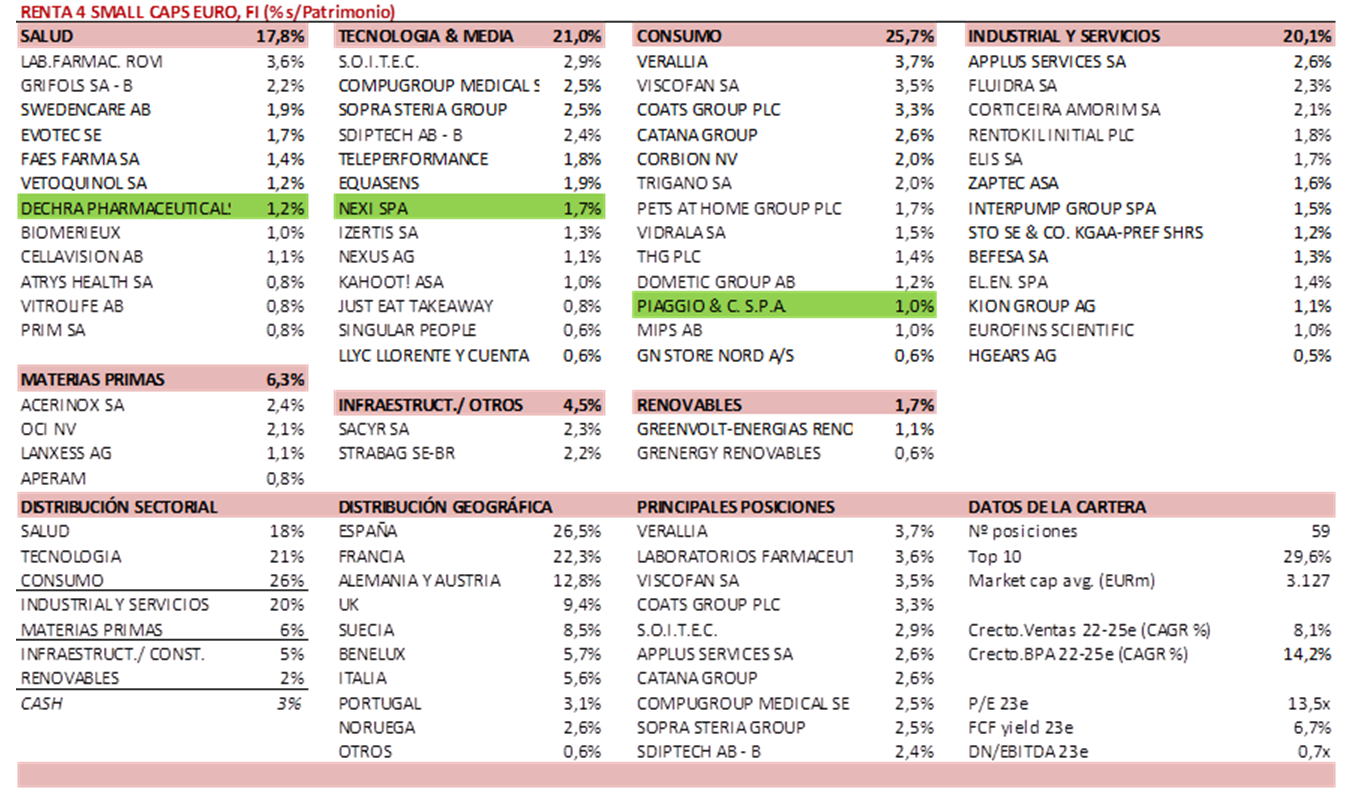

Composición de la cartera

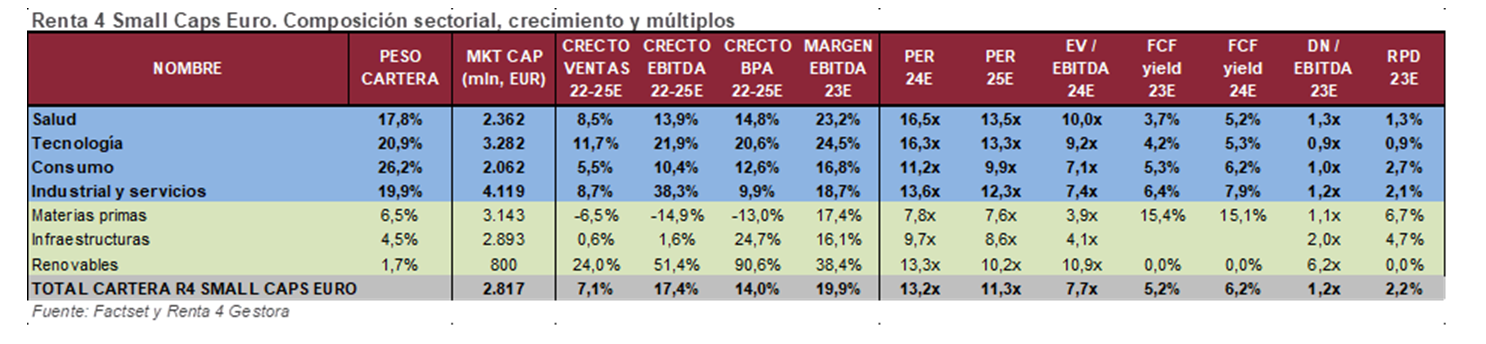

La cartera actual del Renta 4 Small Caps Euro está compuesta por 59 valores, con las primeras 10 posiciones representando un 30% del patrimonio. El posicionamiento se mantiene fiel a la política y filosofía del fondo. Alrededor de un 2/3 de la cartera está en compañías de alta calidad y crecimiento visible, en los sectores salud, tecnología y consumo. Y el 1/3 restante en sectores industriales, servicios, materias primas e infraestructuras, donde vemos una infravaloración evidente, en compañías de calidad, líderes en su segmento.

El EBITDA y el BPA ajustados de nuestra cartera han crecido a +30% respecto a su nivel pre-Covid por razones estructurales (ganancias de cuota de mercado, aumentos de capacidad, entrada en nuevos nichos de mercado, mejoras de eficiencia, operaciones corporativas). El sólido balance de nuestras compañías, su liderazgo en el mercado, poder de fijación de precios, flexibilidad de costes y capacidad para generar caja, nos hace confiar en que saldrán fortalecidas de este nuevo contexto.

El 2023 será un año difícil para la economía, pero creemos que la caída de los múltiplos ha descontado ya gran parte del impacto negativo. La valoración de la cartera se encuentra muy próxima a sus múltiplos históricos más atractivos, cotizando en la actualidad a PER 24e de 13x y FCF yield 24e >6%. Esta valoración contrasta con la interesante propuesta en términos de crecimiento (crecimiento anual de BPA en los próximos 3 años del +14%, que implica un ratio PEG de 0,9x) y de solidez financiera (DN/EBITDA 23e de 1x).

Small Caps en el contexto actual

Las “small caps” europeas acumulan un peor comportamiento relativo frente a “large caps” del 20% desde oct-21 (en el año YTD, Stoxx Small +2,2% vs. Eurostoxx +11,2%), afectados por el contexto de incertidumbre y menor crecimiento. Esto puede explicarse por una mayor exposición de las small caps a algunos los factores como aumento de costes salariales y financieros, actividad manufacturera (PMIs <50 en la mayor parte de las economías mundiales), menor oferta monetaria, o posibles sorpresas a la baja de BPAs.

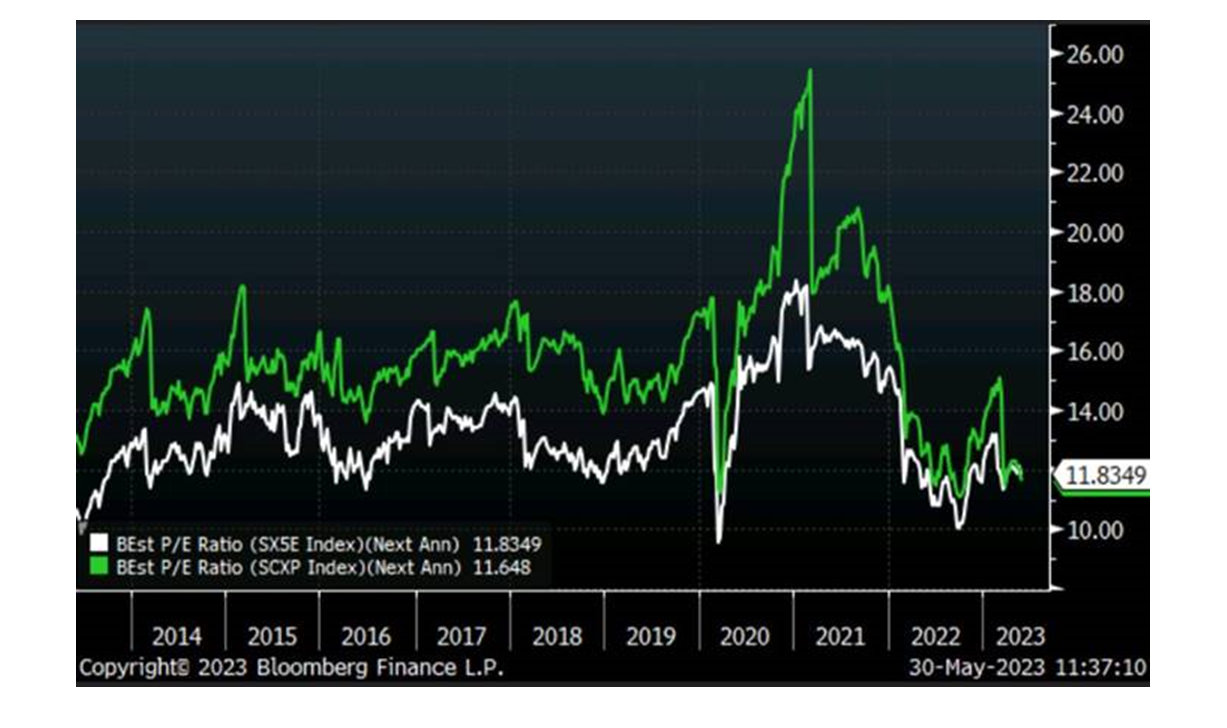

Creemos que una cartera de compañías de calidad a valoraciones razonables es la mejor forma de protegerse ante este contexto. Negocios con crecimiento visible, elevados márgenes, y con balances sólidos, no excesivamente apalancados. Al mismo tiempo, observamos una dispersión en múltiplos elevada, y consideramos interesante hacer trabajo en compañías que a precios actuales pueden ofrecer un suelo por valoración (el 30% del universo de small caps caen >40% en lo que llevamos de año, y el porcentaje de compañías cotizando por debajo de 1,0x P/BV está en niveles históricamente elevados). Por primera vez en mucho tiempo, el Stoxx Small Caps 200 cotiza a múltiplos inferiores al Euro Stoxx 50.

Ver Informe completo (Documento en Pdf).

David Cabeza Jareño

Tel: 91 398 48 05 Email: online@renta4.es