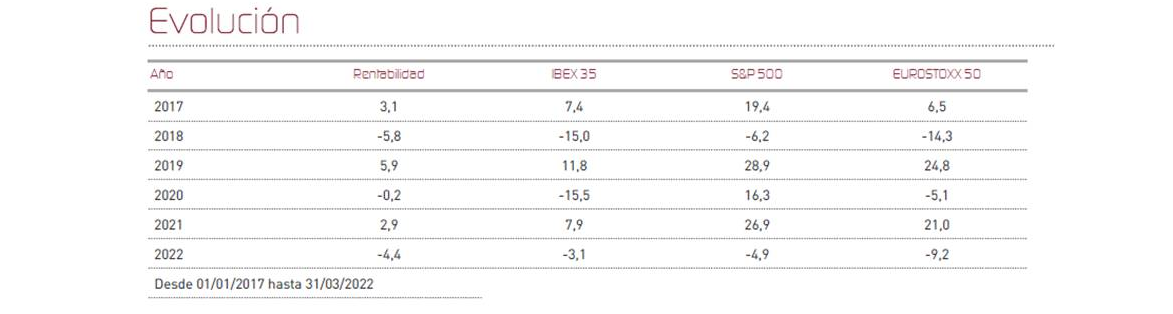

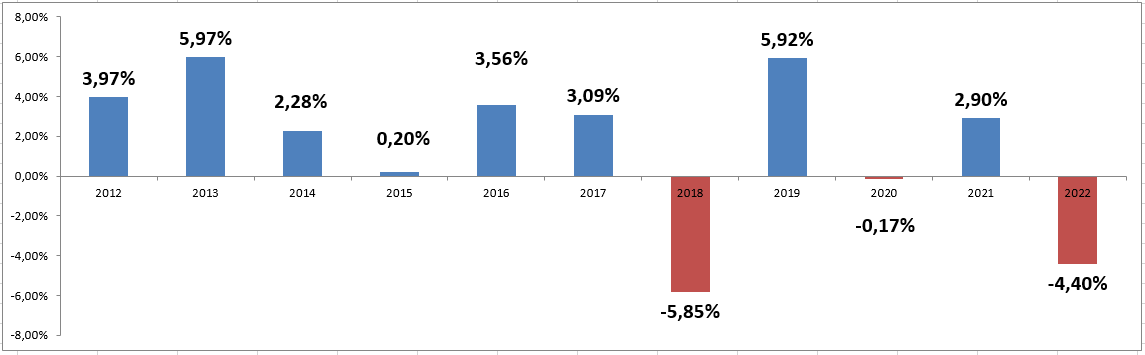

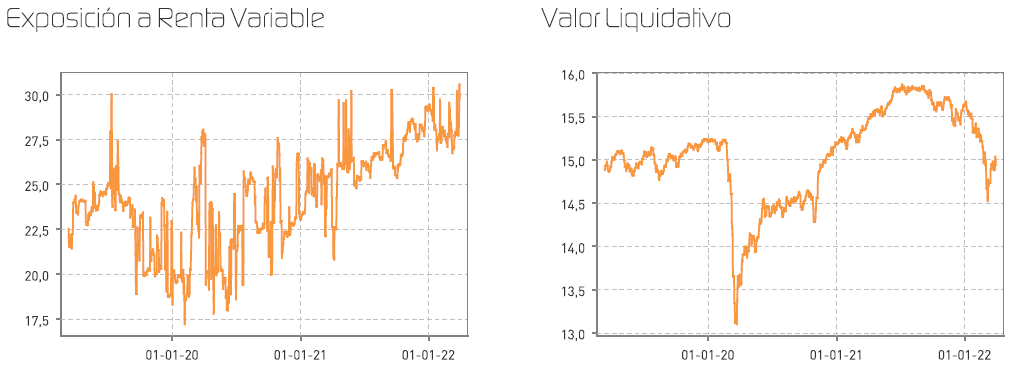

Renta 4 Renta Fija Mixto FI ha registrado un descenso del 0,7% durante el mes de marzo, cerrando el primer trimestre del año con una rentabilidad negativa del -4.38%. Este comportamiento se ha debido a un conjunto de factores todos ellos muy relacionados entre sí, pero donde destaca la reacción de los mercados a un escenario fuertemente inflacionista que ha desencadenado un cambio de actitud por parte de los bancos centrales que se está traduciendo en una aceleración de la retirada de estímulos y de las subidas de tipos de interés de corto plazo. Así, hemos presenciado fuertes recortes en los mercados de bonos y también pérdidas acumuladas en las bolsas que al cierre del trimestre en el acumulado del año son del -9,37% en el caso del Eurostoxx 50, del -5,2% en el S&P500, del -9,68% en el Nasdaq 100 y del -3,08% en el Ibex35. El mes ha venido también muy marcado por el conflicto bélico desencadenado tras la invasión de Ucrania por parte de Rusia donde las negociaciones para el fin de la guerra no terminan de dar frutos, manteniendo los precios de las materias primas muy tensionados. Para rematar el escenario de dificultad, China sufrió nuevos brotes de la última variante del Covid, lo que ha obligado a nuevos confinamientos de su población según su política sanitaria de covid cero, añadiendo más presión a las dificultades que vienen enfrentando las cadenas de producción globales.

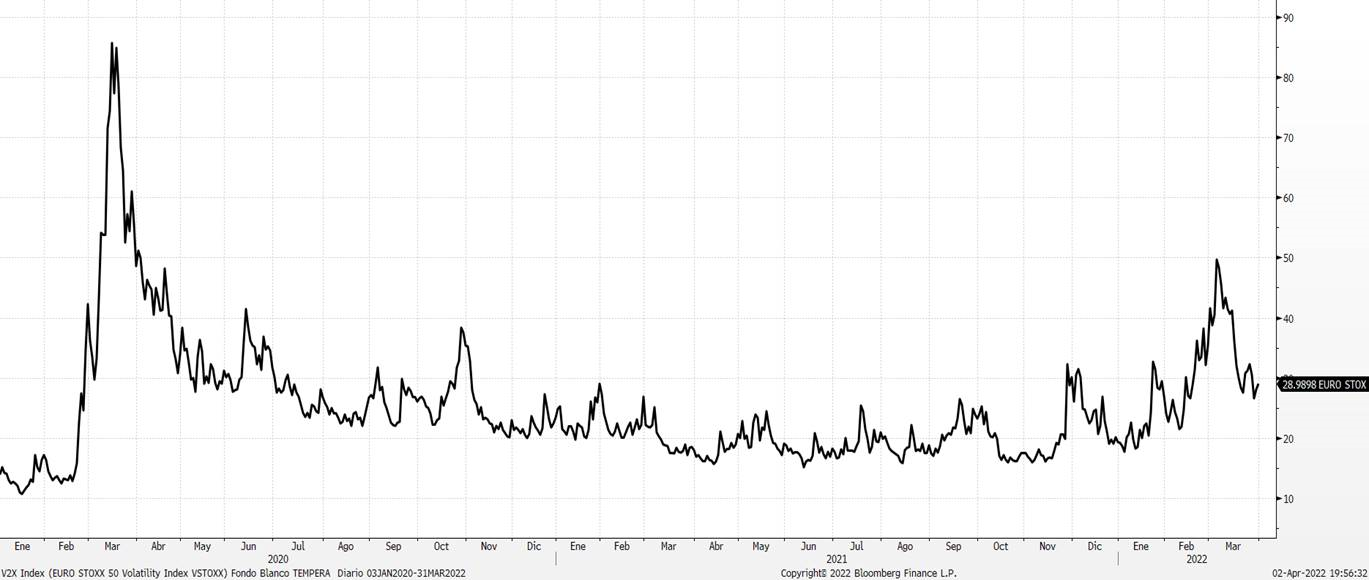

En este escenario incierto, y a la espera del desenlace definitivo de la guerra de Ucrania, esperamos que la volatilidad del mercado continúe en cierto modo, aunque ya estamos presenciando cierta relajación durante el último mes de los indicadores de volatilidad. Así el VSTOXX del mercado europeo, hizo máximos a principios de mes en registros cercanos a 50, para finalizar marzo por debajo de 29.

A pesar de nuestra expectativa de que la guerra de Ucrania podría suponer un cambio en la hoja de ruta de endurecimiento de políticas monetarias de los bancos centrales, hemos de decir que, hasta la fecha, este cambio de sesgo no se ha producido, sino que hemos visto a los tipos de interés seguir subiendo con contundencia, provocando pérdidas abultadas en los mercados de renta fija. Por poner un ejemplo, el tipo de interés alemán a dos años ha pasado durante el mes de marzo del -0,62% a prácticamente el 0%. Lo mismo ha ocurrido en los plazos más largos, donde el bono alemán ha pasado de cotizar del 0,13% al 0,55% ocasionando caídas en precio de más del 3,5%. Estas caídas en el precio del mercado de bonos han venido acompañado además de aumento de los diferenciales de crédito comenzando así a cotizarse un entorno de mayor riesgo y por tanto con aumentos en las probabilidades de impago de las compañías con mayores dificultades.

Señalábamos el mes pasado la situación en relación a nuestros bonos en cartera de la gasista rusa Gazprom, y cuyo vencimiento se sitúa en marzo de 2026. Pues bien, podemos decir que durante el mes se ha cobrado el cupón correspondiente a esta referencia del 2,5% y que a día de hoy, el mantenimiento del banco Gazprombank dentro del sistema SWIFT con objeto de seguir garantizando el intercambio comercial del gas ruso por parte de terceros países con el país sancionado, es una circunstancia a tener muy en cuenta y que nos permite ser optimistas respecto a la recuperación de estos bonos, que siguen negociándose en el mercado para su venta aunque a precios muy por debajo del nominal. La exposición a este bono por parte de nuestro fondo al cierre de marzo se cifraba en el 0,4%.

Durante el mes hemos aprovechado los mejores precios en renta fija para realizar adquisiciones de cara al medio plazo, como bonos de Mittal con vencimiento en 2025, obligaciones de Bayer, títulos de Telecom Italia con vencimiento en 2024 y bonos de Vodafone con opciones de ejercicio anticipado. Por otro lado, hemos realizado una renovación de un pagaré de Pryconsa, con un nuevo vencimiento para el mes de septiembre.

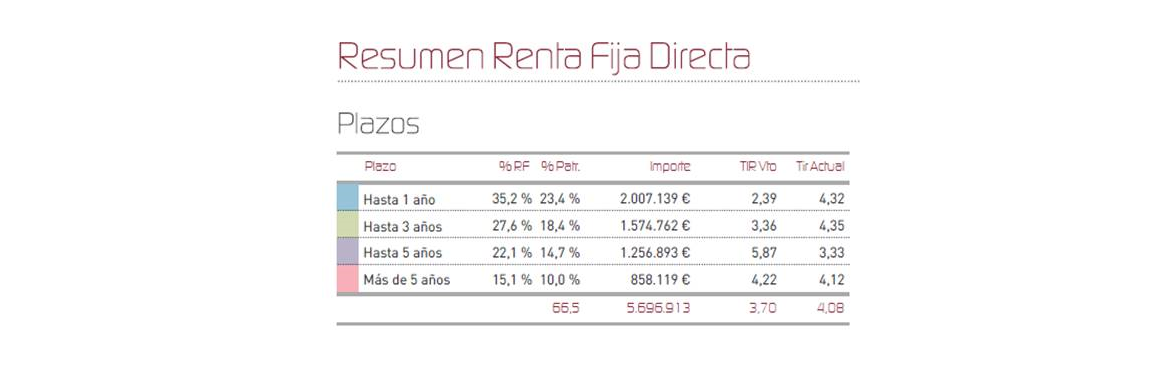

Las caídas en valoración a las que hemos asistido en los mercados de renta fija, han dejado el rendimiento potencial en un escenario de recuperación a vencimiento de nuestra cartera de bonos por encima del 4%.

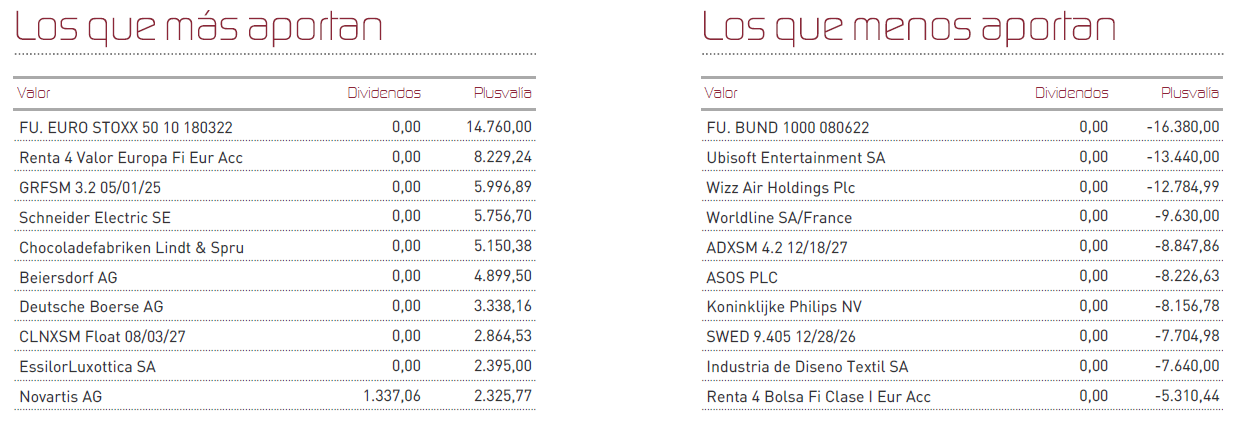

A pesar de todo, en lo que respecta a nuestra cartera, en éste mes cartera de renta fija ha mostrado mejor comportamiento relativo y un deterioro inferior al de la cartera de renta variable. Esto se debe al comportamiento de algunas acciones en cartera como Inditex, Ubisoft, o Wizz Air, entre otras. En conjunto nuestro posicionamiento se ha mantenido más o menos estable, y donde sólo hemos practicado pequeñas desinversiones en Deutsche Boerse y Solaria (toma de beneficios por buen comportamiento), Philips (mal comportamiento) y Starbucks (ajuste de pesos). En su lugar hemos tomado posiciones en títulos de Schneider en las caídas aprovechando mejores precios en una compañía de enorme calidad, en Meliá Hoteles, para aprovechar las mejores perspectivas del negocio en un escenario de reapertura, y de Mercedes Benz, también después de una notable corrección en su precio.

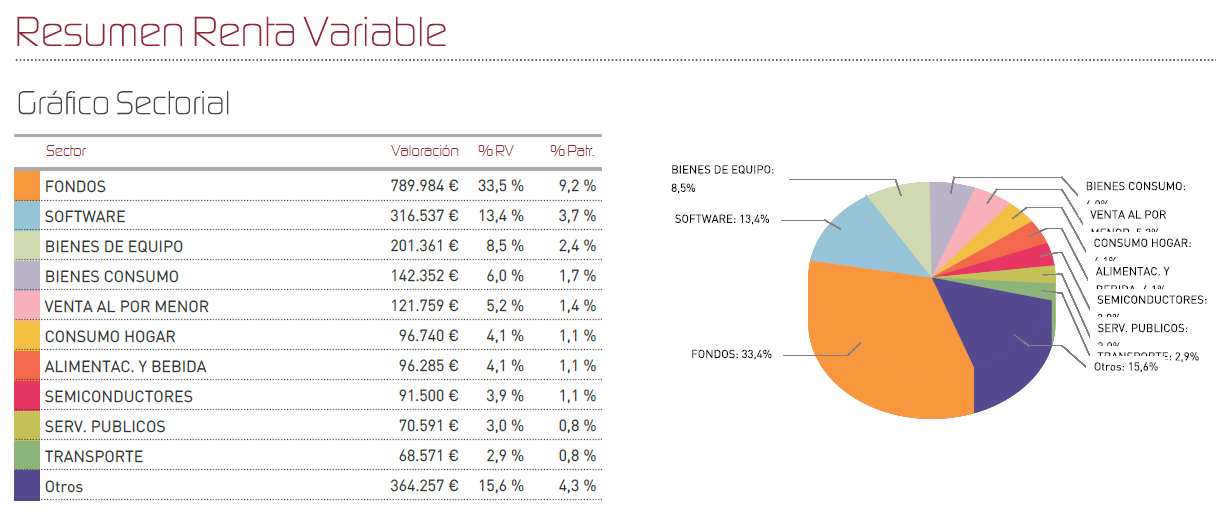

En lo referente a renta variable, sectorialmente, en Europa las industrias que muestran ganancias en el año son las de recursos básicos, energía, telecomunicaciones y aseguradoras. El resto de sectores, evidencian pérdidas que van desde el 1% de del sector salud hasta casi el 26% de las compañías de consumo y distribución, que aunque tradicionalmente son defensivas, en este ejercicio acumulan pérdidas muy severas.

De cara al futuro más inmediato tenemos la convicción de que los mercados no tienen por qué comportarse de peor forma que lo visto hasta ahora. Puede que los mercados no hayan comenzado bien este 2022 pero están listos para proporcionar rendimientos a medida que la situación se normalice. Nuestra experiencia pasada y también los datos, demuestran que las bolsas se sobreponen rápidamente a los conflictos bélicos, por un lado, y que los mercados alcistas suelen terminar con la última subida de tipos de la FED, no con la primera. Así que esperamos que los inversores tomen estas subidas de tipos no como el factor que desencadenará un cataclismo sino como una señal de que la economía marcha por la buena senda.

Alejandro Varela, Gestor del Fondo Renta 4 Renta Fija Mixto FI.

Ver Informe Completo (Documento en Pdf)

Alejandro Varela Sobreira

Tel: 91 398 48 05 Email: clientes@renta4.es