Renta 4 Megatendencias Consumo se revaloriza un 12,5% en el primer semestre 2023, tras subir en junio un 2,9%, un mes que ha sido positivo para las bolsas ante el renovado optimismo de que la Reserva Federal pueda lograr un aterrizaje suave de la economía y el impulso del sector tecnológico. Las posiciones con mayor contribución a la rentabilidad del fondo en el primer semestre han sido Amazon, Microsoft, Alphabet, Meta Platforms e Inditex. Las que más han drenado: Corbion, Elanco, Anta y Li Ning. El fondo cierra el mes con una exposición neta a renta variable del 94,3% (ligeramente por debajo del 96,1% de diciembre).

A lo largo del semestre, los principales cambios han sido la incorporación de IFF (ingredientes de consumo), y Femsa (conglomerado mexicano de bebidas y retail). Asimismo, hemos dado salida a De Longhi, Stora Enso, Dometic, Netflix, Kahoot, Quianhe Condiment y Jiangsu Yanghe. De esta forma, hemos simplificado la cartera (65 valores actualmente vs. 70 a finales de 2022). En junio no hemos hecho cambios relevantes, únicamente hemos reforzado la posición en Visa, Reckitt, y Haleon.

El primer semestre ha deparado sorpresas en los mercados, con subidas del 16% en el Eurostoxx y el S&P, y del 37% en el Nasdaq, impulsado por las tecnológicas estadounidenses de gran capitalización. Es un escenario muy distinto al que muchos esperaban a finales del año pasado. Se han sorteado varias “minicrisis”, sin grandes correcciones, como la abrupta subida de tipos y mayor coste de capital, la tensión en bancos regionales de Estados Unidos, tensión en el sector inmobiliario comercial, y la menor renta disponible de consumidores a nivel global. Las expectativas del mercado de una recesión en 2023 son menores hoy que hace unos meses, en un mundo de alto empleo, solidos beneficios empresariales y baja volatilidad. Parece que el mercado descuenta que la inflación ha tocado techo, que ya se han producido recortes en estimaciones beneficios empresariales, y que los tipos se normalizarán más cerca del 4,0-4,5%, que del 5,5%, en un momento en el que la inteligencia artificial está creando nuevos focos de crecimiento / deflación, y los precios de la energía se han normalizado.

El consumidor sigue ocupando un papel clave en el actual debate macro/micro. A pesar de la inflación y el aumento de tipos, el consumidor en Estados Unidos o Europa no se está comportando como muchos temían, y hasta ahora no ha mostrado grandes signos de debilidad. Tiene empleo, está menos apalancado que en otras ocasiones, y tiene mayor propensión al gasto. Viajes y ocio, autos, o lujo están mostrando fortaleza. En China, si bien los efectos del reopening están por debajo de lo esperado, confiamos en que a lo largo de próximos trimestres se alcancen niveles de actividad cercanos a la pre-pandemia, lo que otorga un potencial de crecimiento significativo para muchos sectores. Otras regiones emergentes, como India, sudeste asiático o LatAm, también están mostrando un buen comportamiento.

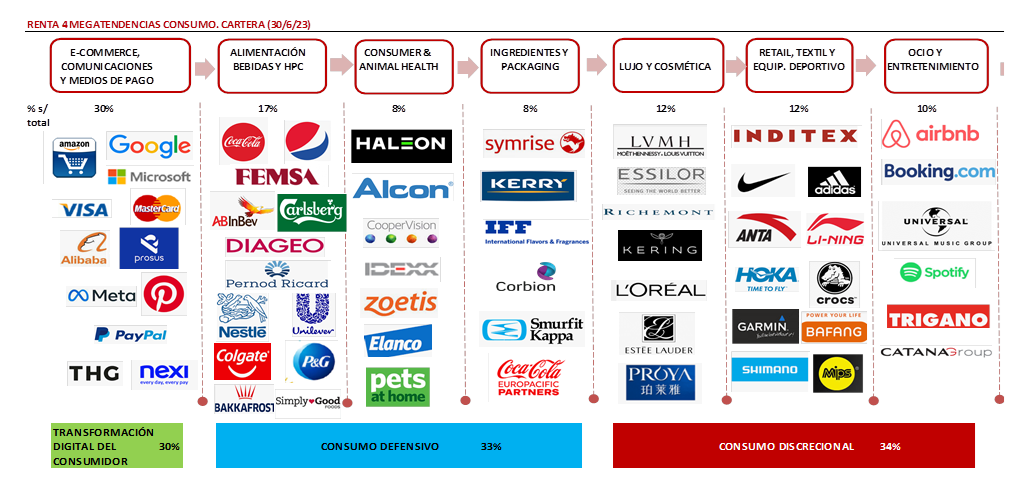

Por grandes verticales del fondo, distinguimos:

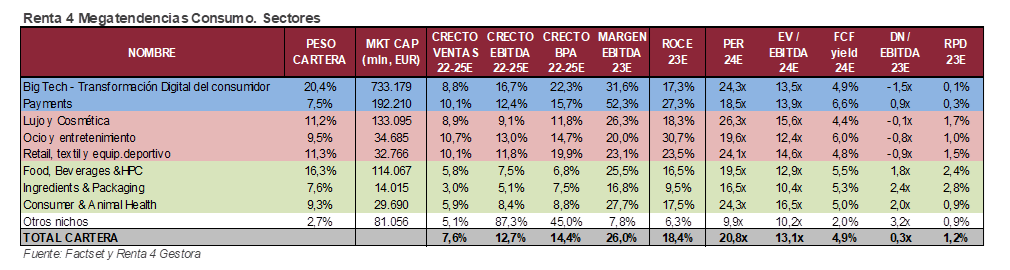

En el vertical de “transformación digital del consumidor” (30% del fondo), ha destacado positivamente el buen comportamiento de grandes tecnológicas como Amazon, Alphabet y Microsoft. Entre los factores que han apoyado, el mercado considera que cada una de ellas va a poder capitalizar grandes retornos alrededor de la AI Generativa, si bien por vías diferentes. Destacar Meta (2% s/NAV), tras unos buenos resultados trimestrales donde se pone de manifiesto que han sido capaces de rediseñar su estrategia para sortear las trabas derivadas de la mayor privacidad que dificultaban la captación de datos del usuario. Respecto al sector de pagos (8% del fondo, Visa, Mastercard, Paypal, Nexi), el comportamiento ha sido más discreto, más defensivo (recientemente ha perdido correlación con las tecnológicas y ha ganado con las financieras), no obstante, consideramos que nos aportan estabilidad en tiempos de volatilidad. Por otro lado, seguimos viendo las grandes tecnológicas chinas con valoraciones realmente deprimidas y confiamos en que el mercado vaya reconociendo este valor en las empresas (Alibaba y Prosus suponen conjuntamente un 4% del fondo).

En consumo discrecional (c.34% del fondo), hay que destacar el buen comportamiento de ocio/viajes, lujo y textil. En concreto, en el sector lujo, seguimos pensando que el reopening chino podría sorprender positivamente. El consenso está esperando un crecimiento del 20% en la región, y China pesa un 25-30% de las ventas del sector (llevaría a un 5-6% de contribución a crecimiento “top line” en 2023e). Posibles sorpresas, con crecimiento por encima de ese 20%, junto a un crecimiento moderado en Estados Unidos y Europa (la clase alta / muy alta siguen gastando en lujo), y al apalancamiento operativo del sector (donde los costes fijos tienen un peso relevante), debería llevar a revisiones en estimaciones por parte del consenso a lo largo del año. Compañías como LVMH, Richemont, Essilor Luxottica, Kering, L’Oreal, todas presentes en nuestra cartera, deberían recogerlo positivamente en resultados de próximos trimestres. La principal posición en el fondo es LVMH (3,0% s/NAV), que está acelerando su crecimiento y ganando cuota de mercado. A pesar del buen comportamiento en lo que llevamos de año (+25%), creemos que es muy probable que siga sorprendiendo en ventas, márgenes y beneficios en próximos trimestres. Cotiza a PER 24e de 23x, muy por debajo de Hermes y con descuento frente a otros quality compounders del sector consumo como L’Oreal o Estee Lauder. Inditex (3% del fondo) a pesar de su revalorización (+42% YTD), sigue cotizando a 20x PER 24e y FCFy 24e del 5,5%. Por su parte, Airbnb y Booking (4% del fondo conjuntamente), han tenido revalorizaciones significativas (+55% y +35% respectivamente YTD), si bien siguen cotizando a valoraciones razonables (FCF yield 24e de 5% y 7% respectivamente9:

En consumo defensivo (33% de la cartera), en los últimos trimestres, el crecimiento orgánico de ventas de las compañías ha sido fuerte, con crecimientos de doble dígito en precios y ligeras caídas en volúmenes, poniendo de manifiesto un contexto de elasticidad relativamente favorable. No obstante, está pesando un potencial escenario negativo en el que los volúmenes sigan cayendo, y el incremento de precios sea cada vez menor, que llevaría a crecimientos orgánicos de las ventas negativos. La cuestión clave es si ante la ausencia de incremento de precios, el volumen se recuperará. A precios actuales, creemos que estos riesgos están en buena medida recogidos (PER 24e de 15x en AB Inbev, 16x en Reckitt, 17x Haleon, 20x en Nestle o Pernod Ricard). Creemos que el 2024 será más parecido al escenario pre-pandemia, y en este contexto hay que considerar factores de crecimiento idiosincrático en cada categoría y compañía. La diversificación geográfica y por categorías, junto a un estado del consumidor mejor de lo esperado, y la normalización en precio de materias primas, costes energéticos y de transporte, concede visibilidad a los resultados de estas compañías.

El impacto de la actual desaceleración económica mundial seguirá siendo desigual, habrá seguro sorpresas en el camino, por las muchas y variadas formas en que los distintos factores afectan a los distintos sectores económicos. La conclusión es que la selección de valores sigue siendo primordial.

La cartera del fondo está diversificada en 65 valores, con las primeras 10 posiciones representando un 31% del patrimonio, con una calidad elevada, un potencial de revalorización interesante para los próximos años y está bien soportada por los altos niveles de generación de caja de las empresas que la componen (FCF/ventas >15%), y solidez financiera (0,3x DN/EBITDA 23e, muchas compañías con caja neta, no impactados por subidas de tipos en mayores costes financieros). Con crecimientos anuales medios ponderados de doble dígito en EBITDA y BPA, ROCE c20%, cotizan a múltiplos razonables (>5% FCF yield 2024e). Creemos que el crecimiento en beneficios y expansión de múltiplos, nos debería aportar un rendimiento significativo en un horizonte de 3-5 años.

Ver Informe completo (Documento en Pdf).

Informe elaborado por David Cabeza y Francisco Ramos, cogestores del fondo Renta 4 Megatendencias Consumo.

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: clientes@renta4.es