Renta 4 Megatendencias Consumo cae un 4,0% en abril, que lleva la rentabilidad en el acumulado del año al -17,5%. Abril ha sido un mes de nuevas caídas en los mercados de renta variable (S&P 500 -9,1%, Eurostoxx -2,1%), con el conflicto Rusia-Ucrania de fondo, presiones inflacionistas, problemas en las cadenas de suministro y los mensajes de endurecimiento monetario de los bancos centrales.

La exposición neta a renta variable del fondo se sitúa en el 96,9% (97,1% a marzo). Por sectores, el mejor comportamiento en abril se ha apreciado en compañías de consumo defensivo (alimentación y bebidas), frente al mal comportamiento de retail y Tecnología. Las compañías que más han aportado a la rentabilidad del mes han sido THG, Simply Good Foods, Jiangsu Yanghe, Procter & Gamble y Mastercard. Las que nos han drenado más rentabilidad son Amazon, Netflix, Alphabet y MIPS. Respecto a movimientos, en abril hemos incorporado Coca Cola Europacific Partners (CCEP).

- CCEP es el mayor embotellador independiente de Coca Cola. Creemos que ofrece una combinación atractiva de 1) crecimiento defensivo; 2) poder de fijación de precios; 3) mejora de márgenes por ahorro de costes y apalancamiento operativo, que creemos no se reflejan correctamente en la valoración actual (13x PER 23e) A la recuperación en Europa, beneficiado del re-opening (c.45% s/ventas 2019 on-trade), se suma el crecimiento de Asia/Pacífico (15% s/ventas).

- En la reciente presentación de resultados 1T22 ha revisado al alza su guía 2022e de ventas hasta +8%/+10% (+2pp por encima de la guía anterior), manteniendo la guía de crecimiento operativo en el +6%/+9%. En 2020, generó 260m EUR de ahorro de costes (de los que 150m EUR son permanentes), y ha anunciado otros 50-75m EUR para 2022-24. CCEP disfruta de un posicionamiento más defensivo respecto a inflación de costes frente a otras compañías de consumo defensivo. -

- El consenso estima crecimiento de doble digito en BPA para los próximos tres años (BPA 24e de 3,82 EUR/acción vs. 2,83 EUR/acc BPA 21e), y a pesar de ello cotiza a 13x PER 2023e y 8% FCFy 2023e, que implican un 20-25% de descuento frente a sus múltiplos pre-pandemia, así como >30% descuento frente a otras compañías de consumo defensivo.-

Reflexiones sobre el sector consumo en el entorno actual

La fuerte caída en la confianza del consumidor en marzo apunta a una contracción potencial en el consumo de próximos trimestres. Los mayores costes energéticos y de alimentación deberían llevar la inflación hasta el 6-7% en 2022e y al 2,5-3% en 2023e, hecho que tiene un efecto adverso en la renta disponible de los hogares. Los resultados del 1T22 publicados en algunas compañías de consumo contrastan con dicha caída de la confianza del consumidor, generalmente superando las estimaciones del consenso, con crecimientos orgánicos de doble dígito en algunas categorías de consumo defensivo, y discrecional, a pesar de las restricciones en China, que supone una parte significativa en las ventas de dichas compañías. Hay factores que pueden contribuir que el impacto en consumo no sea tan negativo.

- El exceso de ahorro. A pesar de la recuperación del consumo vista en 2021, todavía permanece un 8-9% por debajo de su tendencia fundamental, teniendo en cuenta el crecimiento de la riqueza neta y los ingresos. La tasa de ahorro de los hogares en 4T21 se situó en el 13,3% de la renta disponible, por debajo del 25% visto en 2T20 (pico de la pandemia), pero todavía por encima del 10-12% medio previo a la pandemia. Esto implica que los hogares han seguido acumulando ahorro.

- Mercado de trabajo. En la zona euro, normalmente hay una correlación positiva entre las tasas de ahorro y las perspectivas para el mercado de trabajo. En la última encuesta de la Comisión Europea, mientras la confianza del consumidor ha caído significativamente, el sentimiento sobre el mercado de trabajo apenas se ha deteriorado, y se encuentra en un nivel bajo en términos históricos. Esto puede reducir el riesgo de que los hogares refuercen todavía más su ahorro (actuando de forma prudente) y por tanto recorten consumo.

- La política fiscal activa es otro mecanismo que compensa, a medida que los gobiernos desarrollan medidas para proteger a los consumidores, especialmente los de menores rentas. La magnitud del apoyo fiscal es diferente en función de países (con Francia a la cabeza), diversos estudios apuntan a que el shock energético asciende al 2% del PIB, y las medidas fiscales podrían ayudar a absorber un 40-50% del shock.

Factores que podrían empeorar el escenario:

- Un escenario más adverso en términos de precios energéticos tendría un impacto negativo en el ahorro de los hogares de forma más rápida. Precios en niveles de 140-150 USD para los próximos dos años consumirían los ahorros acumulados. En este escenario, el shock en la economía también implicaría previsiblemente un aumento en la tasa de desempleo

- El exceso de ahorro está muy sesgado a hogares con mayores ingresos, claramente el impacto de mayor inflación es mucho mayor en hogares con bajas rentas, lo que crea riesgo a la baja de consumo a medida que la propensión al consumo de esta población normalmente es mayor (por ejemplo, "downtrading a marca del distribuidor"). La capacidad de ahorro también es distinta entre países. En España, energía y alimentos suponen un 35% de la cesta de inflación en España, vs. 30% en Francia. En emergentes el impacto es mucho mayor (energía y alimentos >50-60%).

En conclusión, ha habido un impacto en la confianza del consumidor en marzo y abril, en respuesta al conflicto bélico, el rápido incremento de los precios energéticos/productos básicos y el empeoramiento de las cadenas de suministro, retrasando la antes anticipada recuperación en actividad. A partir de mayo, la caída de la confianza podría suavizarse, si bien la inflación seguirá en niveles elevados, y podría llevar a una mayor elasticidad precio en la demanda de algunos productos (frente a lo visto en los resultados 1T22). El exceso de ahorro construido durante la pandemia podría apoyar el consumo, al tiempo que las cadenas de suministro se normalizan.

Visión sectorial y posicionamiento del fondo.

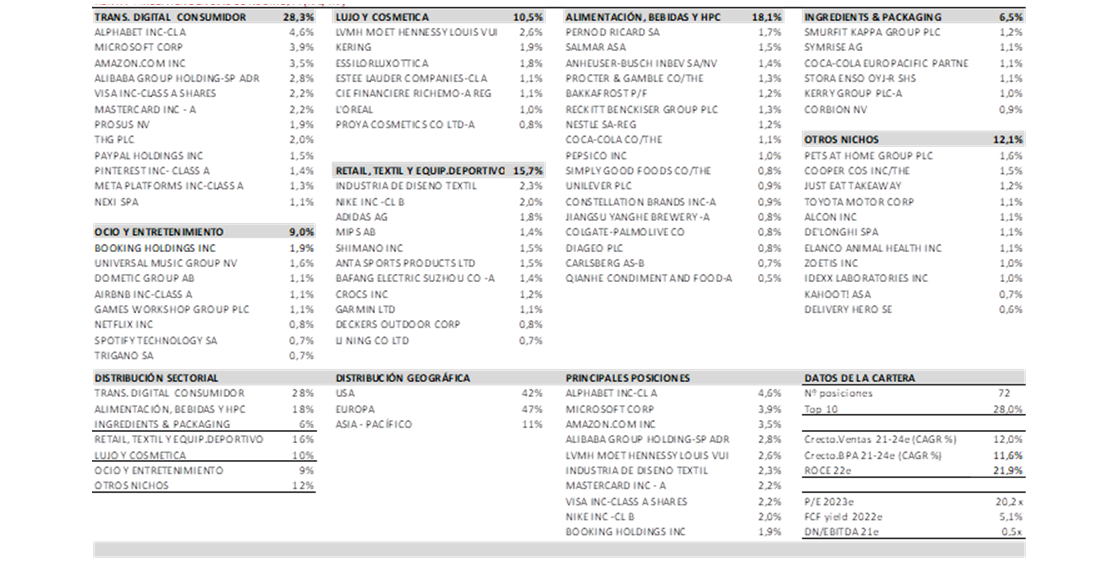

El fondo actualmente tiene una posición equilibrada entre distintas tendencias estructurales de crecimiento en sector consumo, a través de compañías de calidad, operando en sectores con crecimiento secular, con poder de fijación de precios y barreras de entrada, con elevados márgenes operativos e integración vertical, elevada conversión a caja libre y fuerte posición financiera. Por subsectores:

- Transformación digital del consumidor supone un 28% (comunicaciones, publicidad digital y medios de pago principalmente). Vemos una oportunidad a precios actuales en Alphabet, Microsoft o Amazon (entre las 3 suponen un 12% de la cartera), cotizando a FCF yield normalizado >5% (nunca han estado a múltiplos tan bajos) y siguen ofreciendo crecimiento visible de doble digito en el medio plazo.

- Alimentación/bebidas/HPC supone un 18% de la cartera, que junto con ingredientes y packaging (7%) forma la parte más defensiva de la cartera y es la que mejor se ha comportado en lo que llevamos de año (especialmente salmones, Bakkafrost y Salmar). En general, los resultados 1T22 han mostrado la capacidad de las compañías del sector para subir precios, pero la duda en próximos trimestres está en el impacto en volumen A estos precios vemos especialmente interesante el sector de "spirits", con Pernod Ricard cotizando a 21x beneficios 2023e para un crecimiento visible en próximos años (y bien cubierto ante inflación por sus elevados márgenes y hedge natural por el proceso de envejecimiento de sus productos), así como ingredientes/packaging (más resistentes a un posible trading-down). Otros nichos de crecimiento como mascotas o cuidado de la vista suponen un 7% de la cartera (Pets At Home, Cooper, Alcon, Elanco, Zoetis, Idexx), también son categorías de crecimiento defensivo y creemos que lo deberían hacer relativamente bien en el actual contexto.

- El consumo más discrecional supone c.35% de la cartera, diversificando entre distintos segmentos. Lujo y cosmética suponen un 11%, textil y equipamiento deportivo un 15% y ocio/entretenimiento un 9%. Vemos especialmente interesantes LVMH, Kering, Essilor, Nike o Inditex, diversificados geográficamente, con elevada generación de caja, y cotizando a múltiplos por debajo de su media histórica. Belleza también nos parece interesante (especialmente L'Oreal), con mayores márgenes brutos y menor necesidad de subidas de precios para compensar los incrementos de costes de producción.

Desde un punto de vista geográfico, Europa y Estados Unidos tienen un peso del 40-45% cada uno, y el restante 10-12% se encuentra en China y Japón. La cartera tiene un PER 22e de 20x, con un crecimiento de ingresos y beneficios alrededor del 12-15%, un ROCE por encima de la media del mercado (>20%) y un apalancamiento inferior a la media (0,5x DN/EBITDA).

Ver Informe Completo (Documento en Pdf)

David Cabeza Jareño

Tel: 91 398 48 05 Email: clientes@renta4.es