Renta 4 Europa Acciones FI se revaloriza un +12,8% en el primer semestre de 2023. La rentabilidad a 10 años es de +101,3% que supone una rentabilidad anualizada de un +7,5%. La exposición a bolsa con la que cerramos el mes de junio es del 95,5%.

Los activos que más y menos han aportado en el semestre fueron:

Desde los mínimos de octubre de 2022, la renta variable europea se ha revalorizado un 22% que hace dudar el inversor excesivamente cortoplacista de la sostenibilidad de las subidas.

La economía europea parece estar perdiendo algo de impulso, con muchos de los principales indicadores económicos de la región retrocediendo durante los últimos meses. Es razonable apuntar a riesgos a la baja para el crecimiento económico europeo y los beneficios de aquí al final de año, aunque ciertamente, la resistencia de los beneficios empresariales de las compañías europeas y el tono que percibimos en las reuniones que tenemos recurrentemente con las empresas, nos hacen dudar de la teórica mayor debilidad económica de corto plazo.

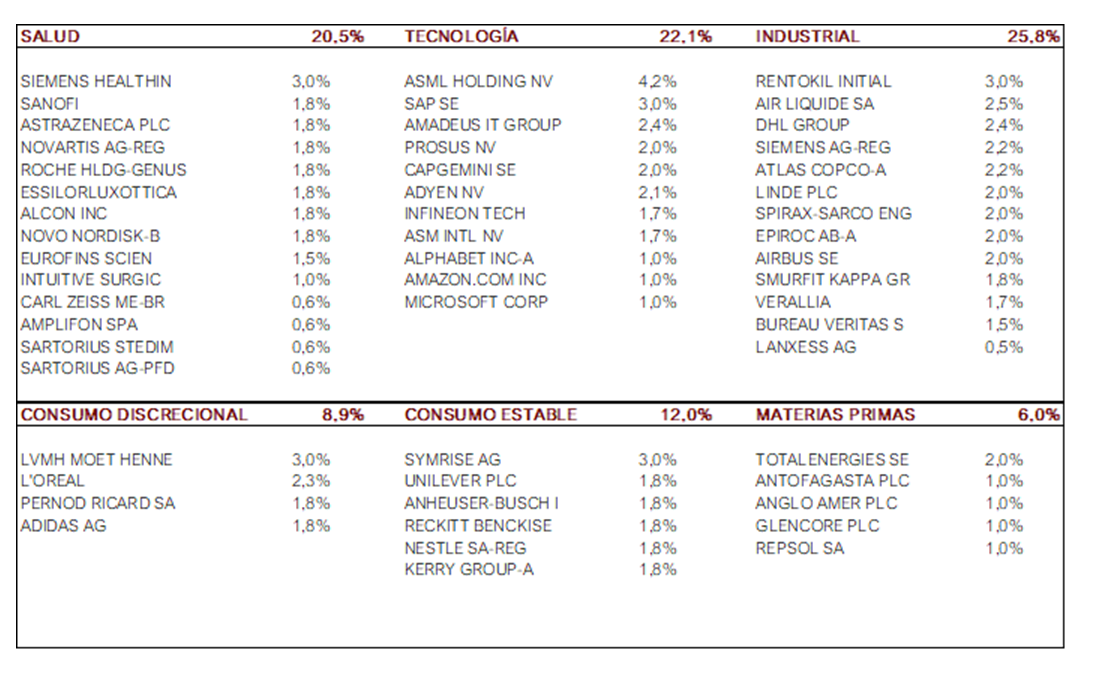

En los últimos tres meses, la fuerte subida global del sector tecnológico con menor peso en Europa que en EEUU, ha hecho que los índices europeos hayan subido menos (+6% vs. +12% de la bolsa estadounidense), aunque Renta 4 Europa Acciones FI sí que ha capturado la subida del sector de tecnología a través de un peso de nuestra cartera superior al 20% con mucha exposición al sector de semiconductores y software europeo.

Aunque es probable que el comportamiento relativo de la bolsa de Europa frente a EEUU pueda seguir lastrada por el menor peso tecnológico en los índices, Renta 4 Europa Acciones FI sí que seguirá el probable mejor comportamiento del sector tecnológico frente a otros sectores más dependientes del ciclo económico e industrial, gracias al 22% de exposición al sector de tecnología donde se hace difícil tener una opinión negativa no solo de corto plazo, si no sobre todo, de largo plazo.

El resto de la cartera está invertida en sectores defensivos como el de consumo estable y salud, los cuales no están teniendo un buen comportamiento en lo que llevamos de año pero creemos que en el caso de que asistamos a alguna corrección de aquí al final de año, mejoren sustancialmente su comportamiento relativo como suele ser habitual en momentos de volatilidad.

La parte más cíclica la limitamos a compañías industriales menos dependiente del ciclo económico. Seguimos sin exposición a sectores muy cíclicos y con negocios sin las fortalezas y características de calidad que buscamos (crecimiento predecible de las ventas, márgenes altos, elevada generación de caja, ventajas competitivas, poder de fijación de precios, elevadas barreras de entrada, bajo endeudamiento, elevados ROE y ROCE, etc.) como el sector del automóvil, ocio y turismo, productos químicos, bancos, seguros, inmobiliarias o eléctricas.

Durante el primer semestre se ha dado entrada a varias compañías de las que paso a referir brevemente los motivos por los que han pasado a formar parte de la cartera de Renta 4 Europa Acciones FI:

Novo Nordisk es una empresa farmacéutica que opera en dos segmentos comerciales: Diabetes y obesidad y biofarma. La unidad de atención de Diabetes y Obesidad ofrece una gama de productos para la diabetes líder en el mundo, incluidas insulinas inyectables y orales.

Creemos que los productos que representan más del 90% de sus ventas (diabetes y obesidad) tienen una incidencia muy elevada en la sociedad y los medicamentos están todavía poco penetrados, el mercado es creciente y el posicionamiento competitivo es muy fuerte. 537 millones de personas en el mundo tienen diabetes (1 de cada 10 adultos). De ellos, solo la mitad son diagnosticados, y de los pacientes en tratamiento, más de la mitad toman medicamentos tradicionales para la diabetes. Creemos que el potencial de crecimiento es todavía muy alto.

El negocio de obesidad representa tan solo el 10% de las ventas de Novo Nordisk y están doblando las ventas anualmente. El medicamento está todavía muy poco penetrado cuando hay más de 650 millones de personas en el mundo que tienen obesidad (1 de cada 3 adultos en EEUU y 1 de cada 5 niños y adolescentes tiene sobrepeso). A su vez, la obesidad está asociada a más de 200 posibles complicaciones y con unos costes asociados que suponen el 3% del GDP y más del 8% del presupuesto en salud. Con datos de 2017, el 8% de las muertes se atribuye a la obesidad (5ª causa de muerte). Pero el dato más notable de todos es que tan solo el 2% de toda la población con obesidad está medicada, lo que deja un potencial de crecimiento impresionante.

Amplifon es una empresa global líder en el campo de la atención y salud auditiva. Fundada en 1950 en Italia, Amplifon se ha convertido en un actor clave en la industria de los audífonos y los servicios relacionados con la audición.

La empresa se dedica principalmente a la venta de audífonos y productos relacionados, así como a la prestación de servicios de diagnóstico, adaptación y seguimiento para personas con pérdida de audición. Amplifon ofrece una amplia gama de soluciones auditivas que incluyen audífonos de última generación, protectores auditivos personalizados, accesorios y productos de limpieza para audífonos.

Sartorius, es una empresa alemana que se dedica al desarrollo, fabricación y venta de equipos y productos para la industria de la biotecnología y la industria farmacéutica. La empresa está especializada en tecnologías y soluciones para la investigación, producción y control de calidad en bioprocesos.

Sartorius ofrece una amplia gama de productos y servicios, incluyendo instrumentos y equipos de laboratorio, sistemas de filtración y purificación, sistemas de cultivo celular, equipos de pesaje y medición, y soluciones de automatización para aplicaciones biotecnológicas y farmacéuticas. Estos productos se utilizan en diversas áreas, como la investigación y desarrollo de medicamentos, la producción de vacunas y terapias génicas, el control de calidad de productos farmacéuticos, la producción de alimentos y bebidas, entre otros.

Sartorius ha hecho crecer sus ventas a una tasa anualizada del +17% los últimos 10 años y de +25% los beneficios. El grupo se ha convertido en la única empresa con exposición exclusiva al sub-sector de bioprocesamiento, donde las perspectivas siguen siendo inmejorables.

Carl Zeiss Meditec ofrece soluciones de sistema en el campo de la tecnología médica para oftalmología. Los productos de la empresa incluyen sistemas de detección, diagnóstico y terapéuticos para el tratamiento de defectos de la visión, cataratas, glaucoma y trastornos de la retina. Opera a través de dos unidades comerciales estratégicas: Dispositivos oftálmicos (alrededor del 75 % de los ingresos) y Microcirugía (alrededor del 8 % de los ingresos). Carl Zeiss ha corregido un 50% desde sus máximos históricos en diciembre de 2021 lo que, unido al mantenimiento de crecimiento de sus ventas y beneficios en estos 20 meses, la ha dejado cotizando a menos de 30x PER y 16x EV/EBITDA para un negocio que cumple todos nuestros criterios de calidad (márgenes operativos superiores al 20%, caja neta, elevada conversión a caja, ROE y ROCE de doble dígito alto, ventajas competitivas, elevadas barreras de entrada y elevada visibilidad de crecimiento futuro). A pesar de que la valoración no es visualmente baja, cotiza un 40% más barata que su media de valoración de los últimos 5 años.

En el resto de la cartera, se han vendido la totalidad de las acciones de Givaudan, Medtronic, Sonova, GN Store y Worldline, se ha reducido la ponderación en Eurofins, Lanxess y Adidas, y se ha incrementado en Symrise, SAP, Amadeus, L’Oreal, Glencore, Repsol, Antofagasta y Anglo American.

Más allá de las expectativas con el comportamiento de los mercados de corto plazo, que ni nosotros ni nadie sabe cuál va a ser, somos muy positivos con respecto a la renta variable europea a horizontes temporales más sensatos (más de 3 años), dado la mayor resistencia de los resultados empresariales por el bajo endeudamiento de las empresas en la actualidad, la exposición global de sus ventas y las bajas valoraciones del mercado de renta variable europeo, que cotizan a menos de 13x PER y ofrecen una rentabilidad por dividendo de casi el 4%.

Ver Informe completo (Documento en Pdf).

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es