Renta 4 Europa Acciones FI obtiene una rentabilidad de +6,4% en enero de 2023. La rentabilidad acumulada desde su creación a finales de 2009 es de +112% que supone una rentabilidad anualizada del +7%. La exposición a bolsa con la que terminamos el mes es de 94,6%.

No ha habido movimientos significativos en el peso de las compañías en cartera con respecto al mes pasado. Los activos que más y menos han aportado a la rentabilidad de Renta 4 Europa Acciones FI fueron:

Durante el mes se ha aprovechado la fuerte subida de muchas de las compañías en cartera para reducir el número de acciones aunque la ponderación en la cartera realmente ha quedado prácticamente inalterada, como en: ASML, Deutsche Post DHL, LVMH, Lanxess, Prosus, Amadeus, ASM International e Infineon. Por el mismo motivo hemos podido comprar acciones de Symrise, Givaudan, Sonova, Roche, Novartis, Sanofi, Reckitt o Linde en correcciones.

Este mes el fondo ha cambiado su nombre con el único objetivo de reflejar mejor el tipo de inversiones que realiza, es decir, Renta 4 Europa Acciones FI (antes solo “Renta 4 Valor Europa FI”) es un fondo de bolsa europea que invierte en compañías europeas que como dice su reglamento y folleto público aprobado por la CNMV: “El análisis fundamental de las compañías se basa en técnicas i) Quality Investing: compañías de alta calidad con elevadas barreras de entrada, ventajas competitivas, elevados márgenes, capacidad de crecimiento futuro, bajos niveles de endeudamiento y elevados retornos, y ii) Value Investing: compañías que se encuentren infravaloradas por el mercado según nuestro análisis.”

Ya metiéndonos en el sorprendente y muy buen comienzo de año de los mercados. El de-rating que sufrió la bolsa mundial en 2022 provocada por la subida de tipos de interés y bajada de las bolsas a pesar del continuo crecimiento de los beneficios empresariales, dejan los mercados en un punto más neutral de lo que parece.

La fuerte caída de las criptomonedas, la potente corrección de las compañías con pocos o nulos beneficios y la desaparición de los tipos negativos en la renta fija han desinflado considerablemente la burbuja de valoración de los mercados financieros. El punto de partida, por tanto, es más razonable desde el punto de vista financiero y cobra mucha más relevancia los rendimientos esperados en base a los fundamentales de los activos (tires, beneficios y generación de caja libre).

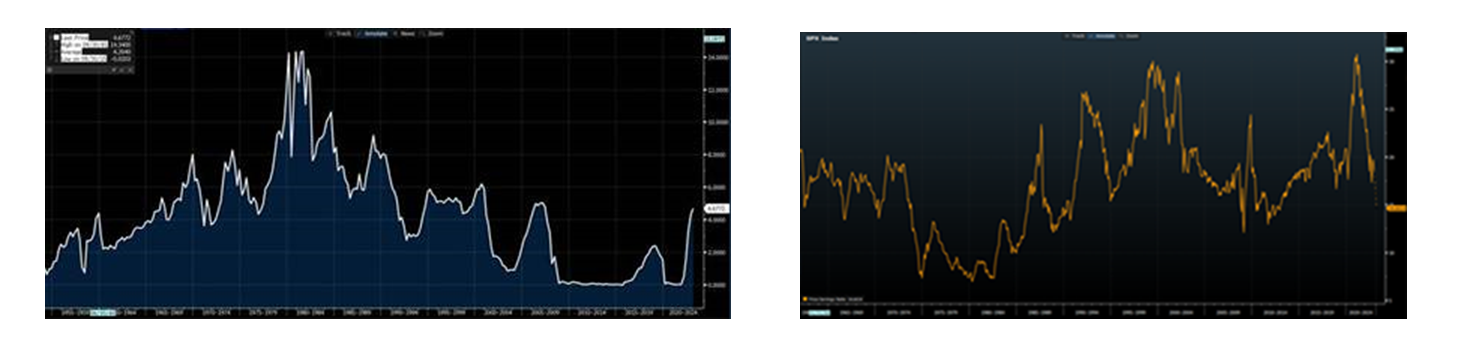

Los tipos de interés en EEUU, por ejemplo, están cerca del 5% actualmente cuando la media de los últimos 70 años de historia es de 4,2%. Y el PER del S&P 500 es de 18x, muy cerca del PER medio de 17,7x al que ha cotizado históricamente.

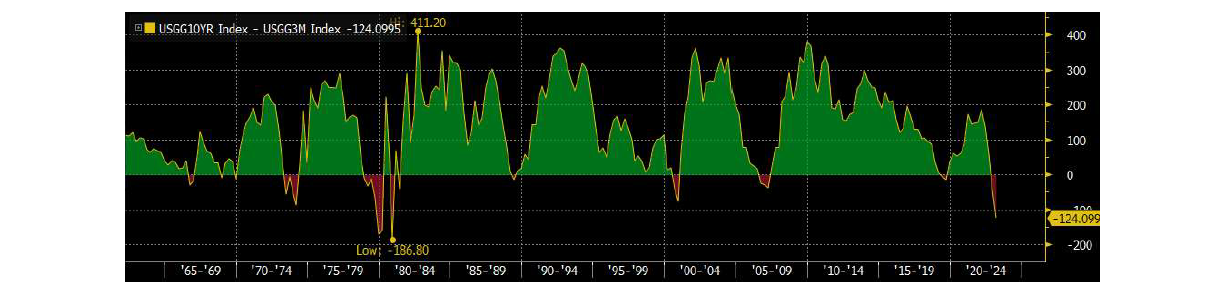

Por otro lado, el escenario que dibuja la curva de tipos en EEUU, completamente invertida, señala un elevado riesgo de recesión en los próximos meses que ineludiblemente afectaría negativamente al crecimiento económico y a los beneficios de las compañías. El análisis de la curva de tipos nos dice lo que es más probable que ocurra, pero no cuando y desde que nivel económico y de beneficios.

En mi opinión, las valoraciones a las que estamos actualmente, incrementan sustancialmente las probabilidades de obtener retornos positivos, cercanos al doble dígito anual en periodos de más de 5 años, pero el corto plazo todavía tiene riesgos de sufrir correcciones si se confirma la recesión y la menor generación de beneficios en los próximos meses.

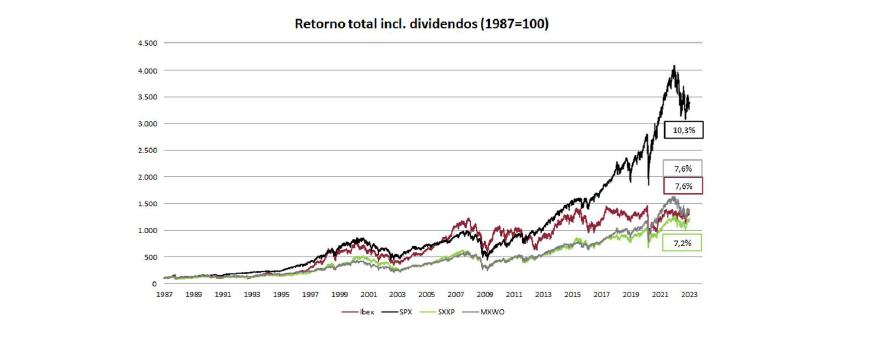

Sin embargo, no es fácil hacer predicciones sobre los movimientos de los mercados en el corto plazo. Es cierto que, si los beneficios son menores, las probabilidades de caída de las bolsas por la correlación de los mismos, es elevada. Pero, en el corto plazo las bolsas son impredecibles. Hay ciertos catalizadores positivos que pueden hacer que el mercado, no solo no baje, si no que suba y recupere niveles del año pasado. ¿Y si se relajan las tensiones geopolíticas y se acaba la guerra en Ucrania?, ¿y si la inflación baja más rápidamente de lo esperado y los tipos de interés bajan de manera considerable? ¿y si los beneficios dejan de revisarse a la baja y volvemos a un escenario de crecimiento con inflación controlada y tipos de interés bajos? En este caso los mercados tenderán a revalorizarse y el inversor que no esté invertido volverá a perderse la rentabilidad que ofrecen los mercados históricamente (+7,5% anualizado en casi 100 años y +10% anualizado en los últimos 30 años).

Por último, las valoraciones de las empresas no se explican por los beneficios de un año determinado si no por el descuento de los beneficios que se obtendrán en el futuro. La miopía del mercado (excesiva vigilancia a los beneficios de corto plazo y poco análisis de los futuros beneficios en el largo plazo), es lo que genera las grandes oportunidades de inversión para obtener mayor rentabilidad. Si los beneficios han crecido de media un +7,5% los últimos 30 años apoyados en el incremento de precios, aumento de la población e incremento de la productividad, los próximos 30 años no creemos que vayan a ser muy diferentes a los 30 pasados.

Habrá años que la economía entre en recesión y los beneficios caigan y otros años que los beneficios recuperen y crezcan por encima de la media, pero si suponemos que el crecimiento de los beneficios va a ser parecido al que hemos tenido los últimos 30 años o el último siglo (+7,5% anualizado), el inversor de largo plazo debería estar tranquilo pase lo que pase en el corto plazo si el mundo sigue prosperando como así ha sido a lo largo de toda su historia.

Ver Informe completo (Documento en Pdf).

Javier Galán Parrado

Tel: 91 398 48 05 Email: clientes@renta4.es