Plan de Pensiones Renta 4 Acciones se revaloriza en febrero un +4,3% lo que deja la rentabilidad en lo que llevamos de 2019 en +11,4%. La exposición a bolsa ha permanecido prácticamente sin variaciones en el mes de febrero pasando del 91,6% al 92,1%, aunque sí es relevante señalar que se ha rebajado 6 puntos desde finales de diciembre en el que el fondo tenía una exposición a bolsa del 98,5%.

La rentabilidad a 3, 5 y desde su inicio (9 años y 4 meses) es de:

A 3 años: +19,9% (6,23% anualizado)

A 5 años: +27% (4,9% anualizado)

A 10 años: +116% (8% anualizado)

Las principales posiciones del fondo siguen siendo las mismas que hace unos meses. Lanxess, Fresenius, Deutsche Post, Reckitt Benckiser, ABInbev, Rentokil, Airbus, Unilever, Vinci y Ferrovial componen las 10 principales posiciones de Plan de Pensiones Renta 4 Acciones.

Los cambios más relevantes durante el mes ha sido la venta de toda la posición en STM Microelectronics, Infineon, LafargeHolcim e Ingenico. Por la parte de incorporaciones no han habido nuevas pero sí incrementos de ponderación en Siemens, CapGemini, Dufry, Novozymes, Stora Enso y RHI Magnesita. También es relevante mencionar que seguimos reduciendo nuestro peso en los sectores más cíclicos, así, después de vender toda la posición de Covestro y BASF en enero, hemos seguido reduciendo nuestro peso en mineras después de que algunas de ellas se encuentren cotizando cerca de sus máximos históricos y hayan tenido un comportamiento estratosférico estos dos meses de 2019. Hemos reducido la mitad de la posición que teníamos en Rio Tinto, Anglo American, Antofagasta y Glencore. El motivo principal de la venta parcial de estos valores, es que ya no están tan baratas como hace unos meses después de subidas del 25%-30% en pocos meses.

A nivel sectorial seguimos fiel al estilo del fondo con ponderación relevante en sectores defensivos como el de consumo estable y medicina, y elevada ponderación en algunas empresas industriales, cíclicas y de tecnología. La exposición al sector financiero, sector de telecomunicaciones y eléctricas sigue siendo nula a pesar de que se encuentren a valoraciones baratas en términos históricos. Seguimos primando la inversión en empresas con ventajas competitivas, bajo nivel de endeudamiento, elevada generación de caja, altos ROCE y elevada visibilidad de crecimiento de los beneficios futuros.

Las compañías que más han aportado al valor liquidativo del fondo han sido Airbus, Fresenius, Vivendi, Orpea, Vinci y CapGemini. Por el lado negativo, Sanofi, Repsol, Lanxess, Stora Enso y Sophos, pero ninguna de ellas con caídas relevantes en el mes.

Este mes quería compartir la valoración de algunas compañías que tenemos en cartera con un peso relevante para que se observe alguno de los motivos por los que somos optimistas con la resistencia y potencial de revalorización de la cartera de Plan de Pensiones Renta 4 Acciones.

En primer lugar se muestra una comparación de algunos ratios importantes de AB InBev. Cotiza con un descuento del 30% en términos de PER y del 40% en términos de P/VC. Está en el momento más barato de los últimos 5 años.

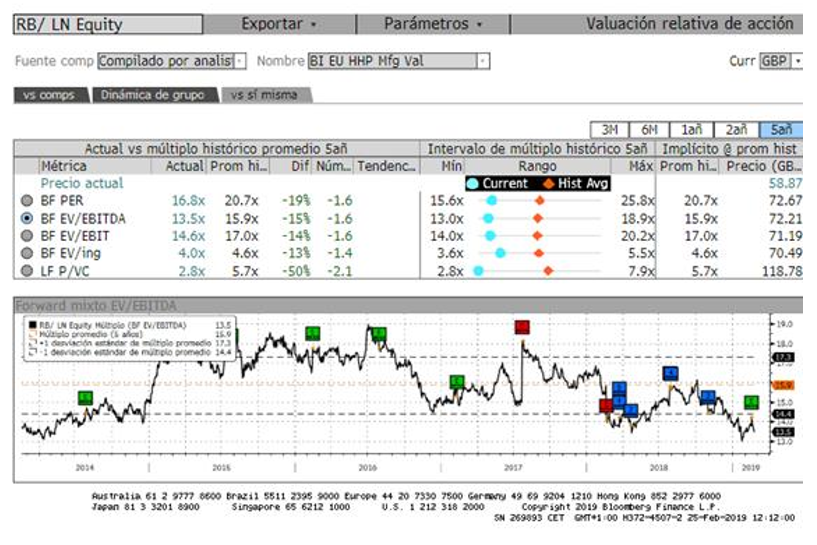

En segundo lugar se muestra la valoración de Reckitt Benckiser, al igual que AB InBev, cotiza en los niveles de valoración más baratos de los últimos 5 años, con descuentos en casi todas las métricas de beneficios del entorno al 20% a sus valoraciones históricas y con un 50% de descuento en el ratio P/VC

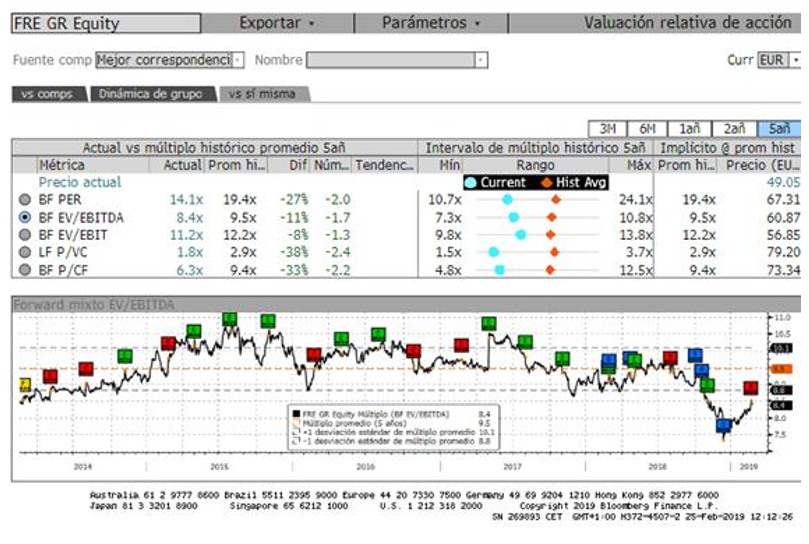

Fresenius los últimos 5 años nunca ha estado tan barata. Solo ha estado tan barata en 2008, año que desde nuestro punto de vista es excepcional por la depresión que se vivió tanto económicamente como en valoraciones. No nos parece razonable que cotice a valoraciones tan deprimidas en la actualidad para una compañía expuesta a tendencias de salud tan evidentes y con una calidad incuestionable.

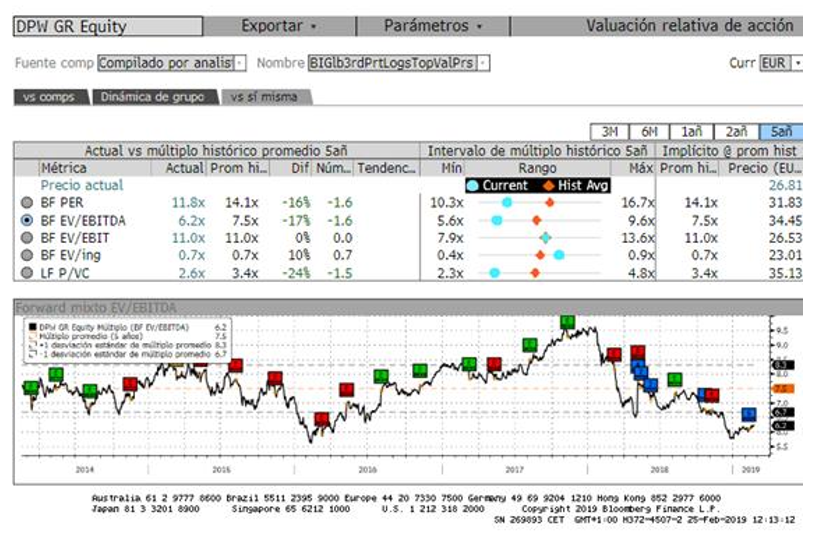

Deutsche Post DHL es otra de las compañías que después de varios avisos de menores beneficios durante 2018, el mercado ha castigado hasta dejarla a unas valoraciones muy deprimidas y que creemos que es una buena oportunidad de compra para obtener un buen binomio rentabilidad-riesgo los próximos años. Desde el día post referéndum del Brexit, Deutsche Post DHL no cotiza tan barata

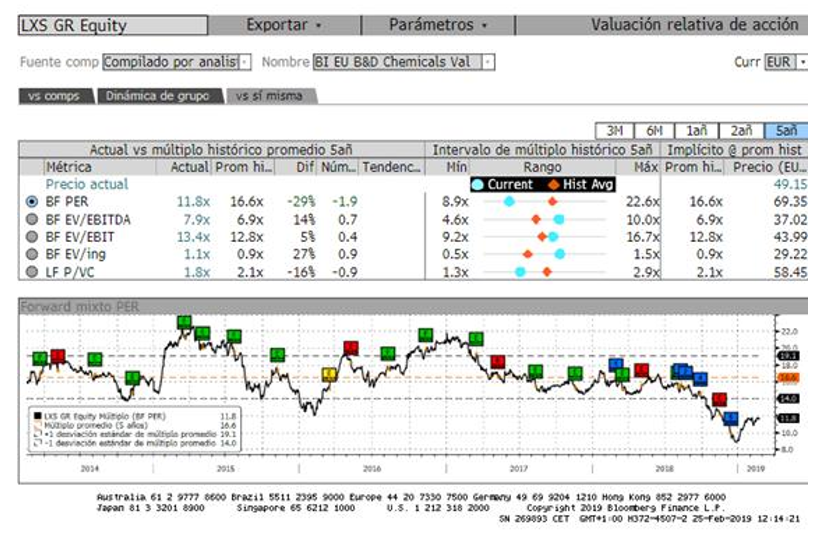

Por último, el gráfico de Lanxess también muestra una valoración excesivamente negativa y sin tener en cuenta la reestructuración de la compañía en los últimos 5 años en los que el equipo directivo ha vendido los activos más cíclicos, más intensivos en capital y menos rentables, comprando otros activos químicos con mayores márgenes, menos ciclicidad, menores intensivos en capital y por tanto con mayores retornos sobre el capital empleado. El mercado obvia que Lanxess es una compañía de mucha mayor calidad hoy que hace 5 años y sin embargo la valora con un castigo del entorno al 20% a la valoración que ha hecho el mercado de Lanxess los últimos 5 años cuando el tipo de activos en su cartera de productos era claramente peor. También obvia que hace unos meses Lanxess tenía deuda neta por unas 2x su EBITDA y que a partir de 2019 no tiene deuda en su balance después de vender el negocio de caucho.

Todas estas empresas con presencia en nuestra cartera muestran porque creemos que la cartera lo debería hacer bien tanto en periodos de optimismo y subidas de las bolsas como de correcciones y mayor volatilidad de los mercados.

Los últimos meses están siendo una cura de humildad tanto para los inversores optimistas que vivieron la decepción de encontrarse con un 2018 con unas rentabilidades negativas y lejísimos de lo que el análisis fundamental del estado de las cuentas de las empresas mostraban, como para los inversores pesimistas que veían en las caídas un cambio de ciclo económico y elevados riesgos de entrar en recesión que han visto como los mercados financieros han recuperado toda o casi toda la caída del último trimestre del año pasado.

La inversión en renta variable debe mirarse siempre con un horizonte de largo plazo. El largo plazo ha explicado a lo largo de los años, la obtención de rentabilidades de doble dígito anualizado en la inversión en renta variable, y esta atractiva rentabilidad se ha conseguido con periodos de rentabilidad por encima del 30% en un año, y otros periodos en los que las bolsas han corregido ese mismo 30% e incluso más. Intentar adivinar lo que va a hacer la bolsa y tomar decisiones direccionales con un horizonte temporal de corto plazo por lo general consigue mermar la rentabilidad de largo plazo de una manera significativa, por lo que no podemos más que recomendar a los clientes y ahorradores que se alejen del ruido mediático y de las decisiones por impulsos sentimentales y se aferren a las estadísticas históricas de los mercados financieros que son la mejor guía para la obtención de buenas rentabilidades a través de la inversión en los mercados financieros.

La revalorización de las bolsas en lo que llevamos de año, es cierto que sorprenden dado el clima tan negativo con el que empezamos el año, pero el mercado igual que anticipó datos más débiles macro y micro-económicos desde enero en el último trimestre de 2018, en los dos primeros meses de 2019 descuentan un clima de estabilización y vuelta a las medias de valoraciones históricas una vez que hemos conocido los resultados empresariales y expectativas de la mayor parte de las empresas cotizadas.

A 13x PER'19e y rentabilidad por dividendo del 4% para el mercado europeo, es difícil argumentar que la bolsa europea esté cara, más si cabe, cuando hace dos meses, estas valoraciones eran de < 12x PER y rentabilidad por dividendo superior al 4,5%. A comienzos de año, argumentaba que históricamente las valoraciones con la que comenzábamos el año eran buenos puntos de compra o incremento de peso en renta variable, y en apenas 40 días el mercado ha vuelto a dar la razón al sentido común y no a los nervios y sentimientos.

La verticalidad de la subida desde finales de diciembre de 2018 es difícil de sostener, por lo que quizás los próximos meses vivamos un proceso de consolidación, que no tiene por qué venir acompañado de correcciones, sino más bien de una pausa para que todos analicemos el estado real de las economías desarrolladas, de China y del resto de países emergentes.

Las bolsa europea, como decía anteriormente, está todavía barata y, como siempre destaco, una rentabilidad por dividendo del 4% de ser sostenible (que creemos que lo es), nos aportará una rentabilidad los próximos 10 años superiores al 44%, y que sepamos, no hay en la historia, ningún mercado desarrollado y diversificado, que haya aportado una rentabilidad negativa que compense ese +44% de rentabilidad que tendremos vía retribución al accionista. Recordemos que casi el 70% de la rentabilidad que se obtiene de las bolsas en el largo plazo viene determinada por la retribución a los accionistas, por lo que la variable dividendo, recompra de acciones, etc es simplemente, fundamental.

Mantenemos nuestra visión de que si no hay recesión no hay mercado bajista, por lo que correcciones son oportunidades de compra. Actuaremos en consecuencia y recomendamos que se haga lo mismo.

Ver Informe Completo (Documento en Pdf)

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: online@renta4.es