La rentabilidad de P.P. Renta 4 Acciones en el largo plazo es la siguiente:

A 3 años +6,32% (+2,1% anualizada)

A 5 años: +27,9% (+5,03% anualizada)

A 10 años +73,33% (+5,7% anualizada)

Las compañías que mejor comportamiento han tenido en el mes han sido: Rentokil, ABI, Roche, Ferrovial, Unilever, Ontex, CCEP y Reckitt, todas ellas tienen un mismo elemento en común, son compañías defensivas y están en la parte de crecimiento defensivo y de calidad de la cartera de P.P. Renta 4 Acciones.

Sin embargo, son las compañías más cíclicas y más baratas, las que peor comportamiento han tenido y que han penalizado la rentabilidad del fondo en el mes. Así, Lanxess, OCI, Continental, Aperam o Glencore, han sufrido caídas relevantes en el mes, no encontrando freno en las valoraciones de muchas de ellas, que en algún caso rayan la irracionalidad. Lanxess por ejemplo, cotiza a 10x PER y 9% FCFy, 5,6x EV/EBITDA y sin deuda, ratios que no veíamos tan bajos desde hace una década, cuando Lanxess amplió capital, cambió al management y reestructuró la compañía. Nada que ver con su situación actual. El beneficio esperado para 2018 se ha revisado al alza, y aunque el esperado para 2019 ha sido revisado a la baja en el entorno del 10%, creemos que la corrección del 35% desde máximos está totalmente fuera de toda lógica.

Aperam por su parte ha caído desde máximos del año un -50% y el beneficio esperado para 2019 se ha revisado a la baja en un 20%, cotiza <8x PER’19e, < 5x EV/EBITDA’19, FCFy >14% y a <1x DN/EBITDA. Creemos que se trata de otra sobrerreacción y hemos comprado más acciones en caídas.

El sector minero representado en la cartera por: Glencore, Rio Tinto, Anglo American y Antofagasta sufren una historia de valoración muy parecida a la de Aperam, con PER, EV/EBITDA, FCFy y endeudamiento en niveles no vistos desde 2014-2015 cuando las materias primas estaban en modo capitulación y los balances de las empresas mineras en una situación delicada, hecho que hoy en día no solo no ocurre, si no que tienen un balance más fuerte que la mayoría de las industrias.

Continental sufre el vía-crucis particular del sector de automóviles. Es la única compañía que tenemos en cartera del sector de autos, después de haber vendido hace muchos meses nuestras posiciones en Daimler y BMW. En Continental de momento mantenemos la ponderación, no tienen deuda, está muy barata y aunque esté en el epicentro de los problemas del sector de automóviles, creemos que la corrección del 50% que lleva desde máximos de este año, no corresponden con los fundamentales de la compañía.

Por último, el caso de Fresenius es muy llamativo ya que es una compañía muy defensiva, que ha sufrido un de-rating desde >20x PER y 4% FCFy, a <13x PER y 7% FCFy. En los últimos 5 años nunca ha cotizado tan barata, y en la última década ha cotizada de media a 15x PER. Lleva creciendo a tasas superiores al 16% anualizado los últimos 15 años y esperamos que el beneficio neto siga creciendo a tasas superiores al 10% los próximo 3 años. Creemos que la valoración actual de Fresenius, no refleja la calidad de sus negocios. Hemos comprado más en caídas.

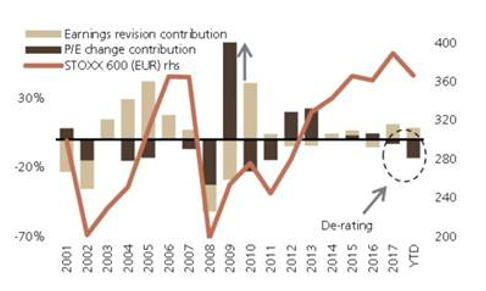

Los ejemplos reales que hemos puesto de empresas que están en cartera a valoraciones muy baratas en nuestra opinión, reflejan lo que hemos dicho muchas veces, que el comportamiento de la renta variable de siempre y para siempre, se explica por dos motivos: 1) los beneficios y 2) la valoración que hace el mercado (re-rating o de-rating).

En el gráfico superior (fuente UBS Research) se observa como ningún movimiento del mercado deja de tener repercusión en la futura rentabilidad que se va a obtener. Así, los dos mejores años de crecimiento (2017 y 2018) de los beneficios de las empresas europeas desde el 2010 no ha logrado que las bolsas europeas obtengan prácticamente rentabilidad, porque el mercado ya no valora a las empresas europeas a 15x PER como se ha valorado los últimos 30 años de historia, sino que la valoración es de tan solo 12x PER.

Las bolsas europeas objetivamente están baratas y solo una caída de los beneficios puede justificar que la bolsa europea no esté un 20%-30% por encima de los niveles actuales. Los miedos a que se avecine un periodo de desaceleración o recesivo han provocado uno de los mayores de-rating de la renta variable europea de los últimos 20 años (los beneficios suben pero las bolsas bajan). Los riesgos son evidentes y el ciclo económico es obvio que en algunas partes del mundo como EEUU, Alemania, China, etc, está maduro y es cuestión de tiempo que volvamos a tener una recesión en algún momento de los próximos años. Ahora bien, nadie lo sabe, de hecho no hay ninguna evidencia de que vayamos a asistir en los próximos meses a una recesión, pero es habitual que el mercado descuente primero los miedos e incremento de probabilidad de una desaceleración más acusada. El mercado descuenta muchas veces durante el ciclo económico expansivo el acercamiento a una recesión que posteriormente, no acaece y los mercados recuperan todo el terreno perdido.

Es como los inversores que permanentemente están bajistas, normalmente no aciertan ya que las bolsas siempre han sido alcistas a largo plazo, pero hay un año que sí aciertan, las economías entran en recesión, los beneficios corrigen y las bolsas caen más de un 25% desde máximos, y entonces se es elevado a la categoría de "gurú"... En fin, es lo que hay.

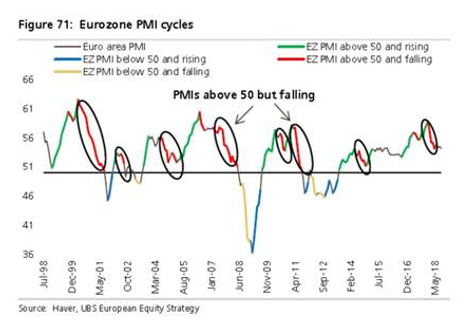

En el siguiente gráfico se observa que el indicador adelantado del PMI de la eurozona muestra una desaceleración de la actividad desde niveles altos, pero todavía en niveles cómodos de crecimiento y creación de empleo. El PMI no indica que vayamos a entrar en recesión al estar por encima de los 50 puntos que es el nivel que divide el crecimiento esperado del PIB o de-crecimiento. El mercado se abalanza como en el resto de periodos en los que el PMI se desacelera a descontar una probable recesión y un nivel de PMI por debajo de 50.

Si no somos gurús (y no lo somos), y no sabemos lo que va a hacer ni el mercado ni la economía en los próximos meses. Nos dedicamos a comparar los riesgos, las valoraciones, los beneficios, los balances y el comportamiento de las cuentas de resultados en periodos de expansión, pero también de recesión.

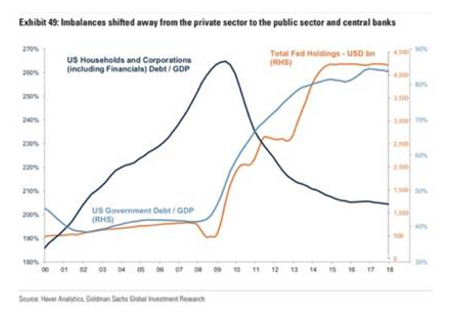

El primer dato importante que resaltar es que en un mundo con más deuda que hace 10 años, ésta no está ni en las familias, ni en las empresas. El sector privado está más des-apalancado que nunca y la deuda ha sido incrementada en los sectores oficiales (sector público y bancos centrales).

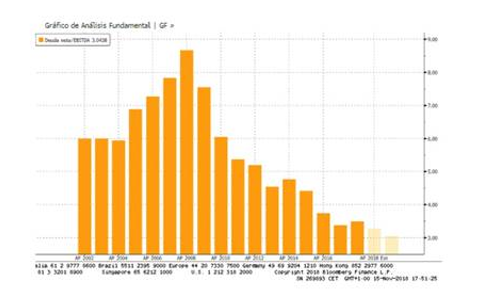

La Deuda Neta en relación al EBITDA del Stoxx 600 está en los niveles más bajos de los últimos 20 años a 3x. Aparentemente podría parecer que 3x es muy elevada, pero no lo es, al incluir la deuda de los sectores financieros que suelen estar apalancados 20x y 30x sus FFPP.

Esto no significa que si viene una recesión, los beneficios no se vayan a resentir, si no que las empresas están mucho mejor preparados para soportar un periodo de desaceleración acusada e incluso están mejor preparadas para aprovechar las oportunidades que surgen cuando el sentimiento y la actividad económica se contrae, y así apalancar el ciclo económico expansivo cuando éste, como siempre, vuelva.

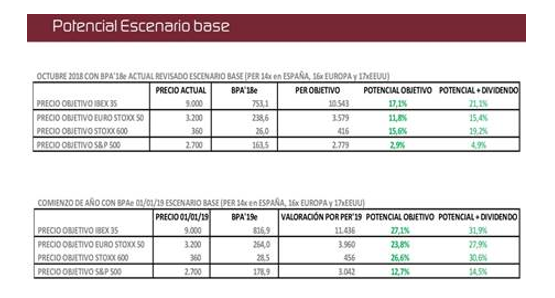

En los cuadros superiores muestro el nivel de valoración y de beneficios que tenemos actualmente en los principales índices de España, Europa y EEUU. Con los beneficios del tercer trimestre ya reportados en 2018, el beneficio resultante unido a las valoraciones históricas que han tenido esos mismos índices a lo largo de su historia nos dan un potencial de revalorización del entorno del 20%, mientras que si las expectativas del consenso de crecimiento del beneficio en 2019 cercanas al doble dígito, de cumplirse, nos aportaría un 30% de potencial.

El riesgo está ya en 2019. De 2018 nada más nos queda un trimestre por reportar, que no va a empeorar ni a mejorar sustancialmente ni los beneficios, ni las valoraciones. En nuestra opinión el mercado ya ha puesto en precio que los beneficios no van a crecer e incluso que pueden decrecer en una magnitud del entorno 10% desde los beneficios reportados en 2018 (que supone una caída del 15%-20% de los beneficios esperados para 2019). El escenario es suficientemente negativo, pero no contempla una recesión provocada por EEUU, China, Emergentes o Europa. En el caso de que asistamos a una recesión, los beneficios empresariales de media suelen corregir un 20% y además las bolsas suelen corregir más por el de-rating que supone estar en recesión. Es decir, en vez de valorar la renta variable a 15x PER como históricamente se ha valorado, el mercado en recesión suele valorarlo a niveles inferiores (10x-12x PER).

Nosotros no esperamos una recesión en los próximos meses, aunque sí creemos que las expectativas de beneficios para 2019 cercanas a doble dígito parecen demasiado optimistas, por lo que habrá revisiones a la baja de los beneficios esperados y por tanto las valoraciones no son tan baratas como aparentan actualmente, aunque sí lo suficientemente baratas para que las bolsas nos ofrezcan retornos elevados por encima del doble dígito en los próximos meses. Por otro lado, este escenario descrito creemos que va a contemplar incrementos de la volatilidad, por lo que la rentabilidad que se obtenga tiene que venir apoyada por dosis de paciencia y de cierta flexibilidad en la gestión.

Ver Informe de seguimiento (Documento en Pdf)

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: online@renta4.es