Plan de Pensiones Renta 4 Acciones corrige un -6,3% en octubre lo que deja la rentabilidad en lo que llevamos de año en -6,2%. La bolsa europea corrigió un porcentaje similar en el mes de octubre (-5,9%) y obtiene una rentabilidad negativa de -8,7% en 2018.

En estos momentos en los que las bolsas corrigen y el fondo también, merece la pena echar un vistazo a la rentabilidad que se obtiene en el largo plazo, ya que la rentabilidad que se obtiene con el paso del tiempo está integrada por buenos y malos momentos, pero que al final la volatilidad que hay que soportar se ve compensada en la rentabilidad del ahorro que se obtiene. Así la rentabilidad de Plan de Pensiones Renta 4 Acciones en el largo plazo es la siguiente:

A 3 años +9,42% (+3,04% anualizada)

A 5 años: +29,26% (+5,3% anualizada)

A 10 años +71,3% (+5,91% anualizado)

Plan de Pensiones Renta 4 Acciones obtiene rentabilidades notablemente por encima de la rentabilidad que ha obtenido la renta variable europea en los mismos periodos incluyendo los dividendos. En concreto, desde el 2000, Plan de Pensiones Renta 4 Acciones obtiene una rentabilidad un +94,10% superior al Euro Stoxx y un +49,8% superior incluyendo los dividendos.

La corrección de las bolsas mundiales de octubre ha sido una de las peores de los últimos 50 años. Después de una corrección de esta envergadura, sin que el motivo sea que estemos dentro de una recesión, los rendimientos medios en los 12 meses siguientes han sido de subidas superiores al +20% en todas las ocasiones. Hasta ahora, ninguno de los indicadores adelantados habituales (ISM, desempleo, tipos de interés, nivel de apalancamiento privado, inflación...) parece que estén identificando una recesión, sin embargo, la falta de visibilidad del crecimiento en 2019, quizás por la retórica de la posible guerra comercial, ha provocado una corrección de los mercados que podemos catalogar de histórica, que ha dejado la renta variable global por debajo de las 14x PER, el nivel más bajo desde la crisis de la deuda soberana de 2011-2012 y la crisis financiera de 2008-2009.

Plan de Pensiones Renta 4 Acciones ha acabado con una exposición a renta variable del 96%, muy parecida a la exposición que teníamos a finales del mes de septiembre, sin embargo, la elevada volatilidad ha sido aprovechada para hacer cambios relevantes en la cartera. Este tipo de movimientos de los mercados en donde la correlación es muy elevada (todas las compañías caen con fuerza indiscriminadamente), los aprovechamos para incrementar la calidad de la cartera invirtiendo en compañías con características inigualables que vuelven a cotizar a precios muy razonables o incluso baratos.

Así, los movimientos más relevantes del mes ha sido la incorporación a la cartera del fondo a empresas que se han quedado muy baratos como BASF, Shell, Bureau Veritas o Sandvik, y otras compañías que han vuelto a cotizar a valoraciones muy razonables para el perfil de calidad y crecimiento de las mismas como Healthineers, Kone, Epiroc o Intertek. En su lugar se han vendido compañías donde tenemos menos visibilidad o convicción como Atos, RandGold Resources, Saipem, Covestro o Atlantia.

Las compañías que mejor comportamiento han tenido en este mes tan complicado han sido RandGold, Siemens Healthineers, Sanofi, Roche, Kone, GrandVision, Coca Cola European Partners, Dufry, BASF y CapGemini. Por el lado de las correcciones de la cartera, destacan las caídas de Atos, Lanxess, Covestro, Aperam, ABInbev, Siemens, Corticeira, Reckitt, Deutsche Post y Fresenius.

La corrección en los mercados está siendo severa especialmente en las últimas semanas. Las caídas de algunos sectores en Europa llegan a ser del -22% en el sector bancario, -23% en automóviles, -16% en Ocio y Viajes, -16% en Construcción o -15% Telecomunicaciones. Estas correcciones sectoriales explican las correcciones de los índices con mayor peso en estos sectores como los índices español, italiano y alemán.

Los motivos de las caídas son varios:

1. Subida de los tipos de interés en EEUU. Pero esto en sí no lo vemos como negativo. La economía estadounidense sigue creciendo por encima de lo esperado y es normal que el crecimiento económico, unido a las bajas tasas de desempleo hagan que los tipos siguen su senda de normalización.

2. La tensión política en Italia, aun sin menospreciar el riesgo, es un riesgo más localizado y con poca repercusión a nivel de crecimiento global, aunque sí tiene implicaciones negativas a sectores financieras en toda Europa, es un sector que, como sabéis, tenemos baja o nula exposición en los fondos de renta variable de Renta 4 Gestora.

3. La desaceleración de la economía China, por la tensión comercial con EEUU es uno de los miedos que más están afectando a los sectores europeos, por la importancia de muchos sectores con gran peso en los índices europeos (Industriales, Automóviles, Materias Primas, Lujo, Químicos, Tecnología y Construcción). El peso que tienen nuestros fondos a estos sectores es mucho mayor. Ya que tanto las valoraciones como sus perspectivas de crecimiento siguen apoyando la inversión como accionistas con un horizonte de largo plazo. El gobierno chino ya está adoptando políticas de flexibilización económica que creemos tendrán un impacto de amortiguación a los miedos que tiene el mercado actualmente.

4. Dudas sobre si el ciclo económico global está llegando a su pico por lo que la recesión estaría cada vez más cerca. Es evidente, por el comportamiento sectorial (caída de sectores cíclicos), que el mercado está incrementando la probabilidad de recesión en los próximos 12 meses, lo cual tiene implicaciones negativas para el comportamiento de los próximos meses, pero por el lado positivo, una parte importante del deterioro se ha descontado por el mercado y de no ocurrir, el mercado tiene un potencial muy notable de revalorización para los próximos meses.

Los movimientos de los mercados son impredecibles habitualmente, pero la gestión de los fondos de renta variable se basa ineludiblemente en las expectativas que tenemos del progreso de los beneficios y generación de caja en los próximos años.

Dada la situación de los mercados y la rentabilidad negativa del fondo en lo que llevamos de 2018, nos parece útil profundizar en la valoración actual de la cartera de acciones de Plan de Pensiones Renta 4 Acciones para no perder la perspectiva del potencial que tenemos los partícipes en el medio/largo plazo.

En primer lugar, el consenso del mercado le da un potencial a 12 meses a la valoración fundamental de las empresas que tenemos en cartera de +27,5%. Esta valoración no es la que tenemos internamente nosotros de la cartera, sino la valoración que tiene el consenso de analistas. El potencial que nosotros le damos no lo medimos a 12 meses, sino a 3 años, y éste nos arroja un potencial notablemente superior a ese 27,5% que tiene el consenso de analistas de las empresas de las que somos accionistas.

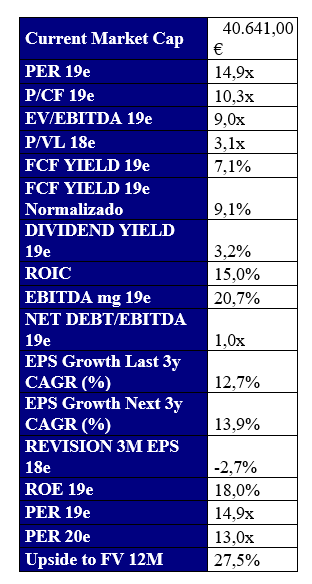

Los ratios de la cartera ponderado de la cartera de Plan de Pensiones Renta 4 Acciones se muestran en la siguiente tabla:

Si compramos una participación de Plan de Pensiones Renta 4 Acciones, estamos comprando una cartera de 60 acciones cuyos ratios medios ponderados son los que se muestran en la tabla superior. La lectura de la misma es la siguiente:

1.- La capitalización bursátil media es de €40bn lo que significa que la cartera de acciones tiene un tamaño grande, aunque dentro de la cartera hay empresas de capitalización gigante (>€100bn) como ABI, Unilever, Roche o Shell, otras con una capitalización superior a los €25bn como Continental, Fresenius, Deutsche Post, Reckitt Benckiser o Vinci, otras medianas con capitalización bursátil inferior 25bn como CapGemini, Ferrovial, HeidelbergCement o Kerry Group, y otras con capitalización pequeña (<€10bn) como Lanxess, Rentokil, Dufry, Ontex u OCI.

2.- El PER'19e medio ponderado de la cartera es de 14,9x. Cabe destacar el PER'19e de compañías como Glencore, HeidelbergCement, Repsol, Continental, Shell, Basf, Aperam o Bayer con PERes < 10x.

3.- En cuanto a la medida que más importancia le damos en Renta 4 Gestora: el Flujo de Caja, la cartera tiene unos ratios de generación de caja que hacía mucho tiempo que no teníamos tan baratos. Éstos se resumen en los siguientes datos:

* El P/CF es de 10x *

* El FCF yield es de 7,1% *

* El FCF yield normalizado es del 9,1%*

Las compañías que tenemos en cartera que mayor generación de caja muestran son: Glencore, Rio Tinto, Shell, HeidelbergCement, Anglo American, LafargeHolcim, Bayer. OCI o Maire Tecnimont con FCFy superiores al 10% incluso si incluimos el capex de crecimiento. Además, con FCFy cercanos al 10% tenemos a compañías como Lanxess, Siemens, Continental, Fresenius, ABI, Vinci, CapGemini, Repsol, Basf, Dufry, Antofagasta, Aperam, CCEP, FLSmith o Sandvik. Hacía mucho tiempo que no teníamos unos ratios de generación de caja tan altos como los que tenemos actualmente y ya sabemos que el beneficio contable a veces nos puede llevar a error, pero la generación de caja es el indicador más fiable de la capacidad de generar valor para los accionistas

4.- La rentabilidad por dividendo es del 3,1%, el cual está muy bien cubierto por la generación de caja como he explicado en el anterior punto. En el apartado de rentabilidad por dividendo destacan empresas que tenemos en cartea como Deutsche Post, ABI, Sanofi, Repsol, Shell, Glencore, Rio Tinto, Basf, Dufry, HeidelbergCement, LafargeHolcim o Aperam, todos ellos repartiendo un dividendo entre el 4% y el 7%.

5.- Los retornos sobre el capital empleado, medida clave a la hora de calificar a una empresa como de alta calidad, están más de un 50% por encima del coste de capital medio que se suele emplear para concluir si las compañías generan o destruyen valor con sus inversiones realizadas. Un ROIC medio del 15% es muy saludable a la hora de extrapolar la capacidad de generar beneficio del capex en ejecución. En el ranking particular de la cartera de Plan de Pensiones Renta 4 Acciones destacan empresas como ASML, Unilever, Roche, Adidas, Rio Tinto, Maire Tecnimont, Novozymes, Intertek, Kone, Sophos, STMicroelectronics, Sandvik, Epiroc, Spirax o Rational con ROCE cómodamente por encima del 20%.

6.- Los márgenes EBITDA de la cartera también son muy elevados estando actualmente por encima del 20% de media. En este ratio destacan ASML, ABI, Roche, Sanofi, Rio Tinto, Antofagasta, Anglo American, OCI, Novozymes, Infineon, Bayer, Rational o Spirax, con márgenes EBITDA cercanos o superiores al 30%

7.- El nivel de endeudamiento de las empresas que componen la cartera del fondo es muy bajo, apenas de 1x DN/EBITDA lo que habla muy bien de la solidez de los balances de las empresas en las que estamos invertidos. Las compañías con mayor apalancamiento son empresas concesionarias o con activos inmobiliarios en balance como Vinci, Ferrovial, Dufry u Orpea. De las compañías industriales la que mayor endeudamiento tiene es ABI con >4x, mientras que con 2,5x DN/EBITDA solo destacan Reckitt, Unilever, Bayer, HeidelbergCement o LafargeHolcim.

8.- El crecimiento medio de los beneficios de las empresas de Plan de Pensiones Renta 4 Acciones han sido de +12,7% anualizado en los últimos 3 años y el consenso espera que crezcan un +13,9% los próximos 3 años hasta 2020. Las empresas que mejor representan este perfil de crecimiento de la cartera de Plan de Pensiones Renta 4 Acciones son Sophos, ASML, FLSmidth, adidas, Shell, Airbus, LafargeHolcim, JCDecaux, STMicroelectronics o Worldline.

Desde hace años, la gestión de Plan de Pensiones Renta 4 Acciones se ha caracterizado por la integración de dos filosofías de inversión:

1.- Compañías de Defensivas de Calidad con Crecimiento

2.- Inversión en Valor.

Los movimientos de los mercados en los últimos meses, y las diferentes valoraciones de ambos tipos de empresas y filosofías, están produciendo que Plan de Pensiones Renta 4 Acciones incremente la exposición a los sectores más cíclicos (que encajan ahora con la filosofía de inversión valor debido a las valoraciones a las que cotizan), en detrimento de la filosofía más defensiva y de calidad. Creemos que el binomio Rentabilidad/Riesgo actual en estos sectores más cíclicos compensa su mayor volatilidad. Sin embargo, la gestión del fondo sigue fiel a la integración de ambas filosofías. Así, actualmente tenemos un 48% de la cartera en 28 empresas donde vemos una valoración muy baja por parte del mercado de sus negocios (Value Investing), y un 50% de la cartera en 30 empresas que cumplen nuestros criterios de calidad, rentabilidad, características defensivas, bajo endeudamiento y ventajas competitivas de nuestra filosofía basada en las empresas Defensivas de Calidad con Crecimiento (Quality Compounders).

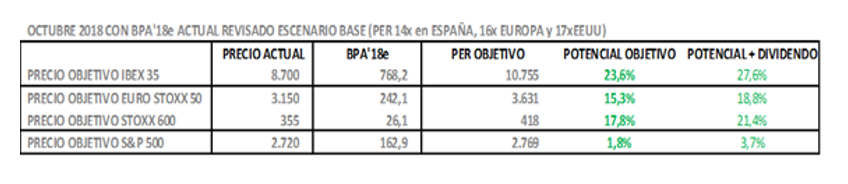

El Stoxx 600 cotiza a 12x y el Euro Stoxx 50 a 11x PER 2019e. Si históricamente estos índices han sido valorados entorno a 16x y 15x respectivamente, el mercado o bien nos está dando una oportunidad de obtener revalorizaciones del 20% aproximadamente, o está cotizando una caída del beneficio de las empresas europeas de una cantidad similar el próximo año.

Para que los beneficios caigan un 20% en 2019, nos tenemos que ir a un escenario como el de la crisis soberana de Europa en 2012 en el que los beneficios cayeron un 18%, o a la Gran Recesión de 2008-2009 en que los beneficios cayeron casi un 50%.

No creemos que estemos en ninguno de los 2 escenarios, por lo que las caídas actuales las vemos como oportunidad de compra, reconociendo que los mercados en el corto plazo necesitan un catalizador positivo que normalice la situación turbulenta actual en el que los inversores ven riesgos que no pueden valorar correctamente ya que el mayor riesgo para el ciclo económico y de los beneficios, proviene de la geopolítica, el cual tiene demasiados imponderables. También es cierto, que si no hubiera riesgos e incertidumbres, no se podría comprar la renta variable tan barata.

La realidad es que los beneficios no se están revisando a la baja, más bien todo lo contrario a la espera de la publicación de los resultados del tercer trimestre, por lo que la caída de las bolsas está abaratando notablemente la compra de la renta variable.

Si no tenemos una recesión en los próximos meses, las bolsas creemos que recuperarán lo perdido en las últimas semanas, y de estar equivocados y desembocar en una desaceleración más acusada o incluso recesión, el mercado ha recorrido una parte importante del deterioro que acontecería.

Ver Informe de seguimiento (Documento en Pdf)

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: online@renta4.es