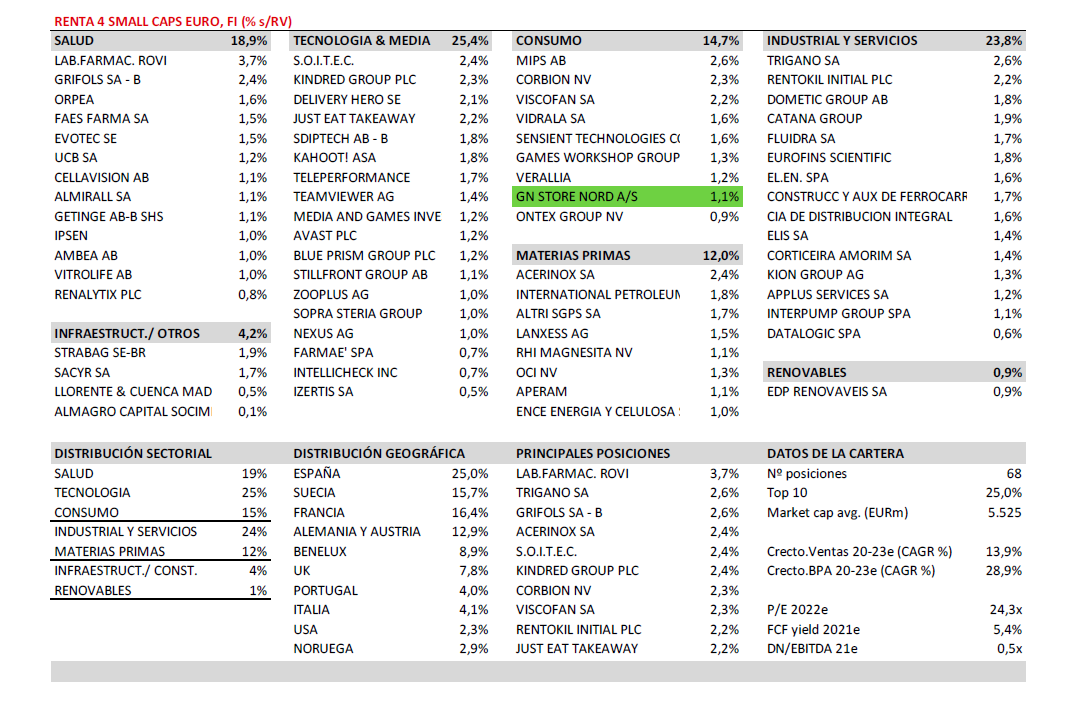

Renta 4 Small Caps FI (clase R) se ha revalorizado un +2,6% en agosto 2021, llevando la revalorización en el acumulado del 2021 al 22,7% (vs. +22,1% del Stoxx Small 200 y del 18,0% del Stoxx 600).

En agosto, los mercados han continuado la senda alcista de meses anteriores. Sectorialmente, el mejor comportamiento se ha visto en tecnología, salud, seguros y media, frente a caídas en consumo y retail, autos y recursos básicos. El aumento de contagios en algunas regiones ha sido una de las noticias más relevantes del mes, generando incertidumbre con respecto al mantenimiento de las restricciones en vigor y abriendo el debate sobre la necesidad de terceras dosis. Otro de los focos sigue siendo el Gobierno Chino y las medidas/cambios regulatorios, con impacto potencial en distintos sectores (tecnológico, educativo, lujo, etc.). Finalmente, desde el lado macro y política monetaria, Powell preanunció el esperado "tapering" para el 4T21, anuncio que no tuvo excesivo impacto en los mercados.

El fondo cierra agosto en máximos históricos, acumulando un +120% desde mínimos de marzo 2020. La exposición neta a renta variable asciende al 95%, en línea con la media del año. Las compañías que más han aportado a la rentabilidad del mes han sido Kahoot!, Zooplus, Eurofins, Blue Prism y Kindred. Las que nos han drenado más rentabilidad han sido Rovi, IPCO, Grifols B y Dometic. Especial mención merece la actividad corporativa reciente. En las últimas semanas, hemos recibido ofertas públicas de compra sobre Avast y Zooplus, así como un acercamiento a Blue Prism por parte del capital riesgo. Todas en segmentos de crecimiento (seguridad informática, e-commerce especializado en mascotas, y automatización robótica de procesos), donde tiene sentido tanto la consolidación por compradores industriales, como la adquisición por parte del capital riesgo (con enorme liquidez). Creemos que el foco puede estar en aquellas compañías presentes en segmentos de elevado crecimiento, cuya evolución operativa está algo por debajo de competidores, pero al mismo tiempo cotizan a múltiplos muy por debajo de comparables (caso de Avast y Blue Prism).

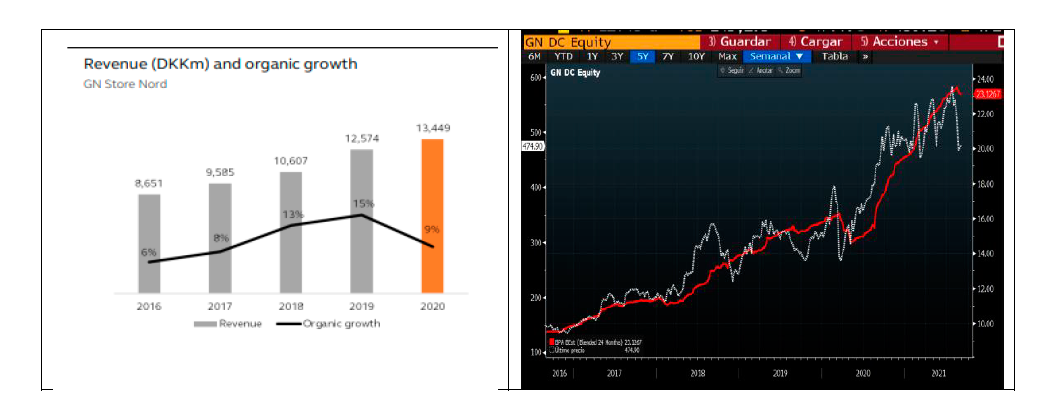

En agosto hemos incorporado a GN Store Nord (1,0% s/NAV), compañía danesa que opera en el sector de soluciones auditivas (audífonos y auriculares). El sector de audífonos cuenta con crecimiento secular visible (>5% anual en últimos años) y fuertes barreras de entrada (regulación, tecnología, distribución), que llevan a una situación de oligopolio (4 players tienen el 90%). GN tiene un modelo de negocio ligero, con márgenes brutos elevados (60-70%, producción subcontratada, diseño "in house"), y bajo Capex. No tiene presencia en retail, lo que permite tener mejor relación con clientes (no compite con ellos), menor intensidad de capital (mejor ROCE) y puede concentrarse completamente en el desarrollo de nuevos productos. En el caso de auriculares, GN Audio es el líder en soluciones auditivas para empresas (con su marca Jabra, tiene el 40-45% del mercado). La baja penetración, unida a la integración con software de comunicación (Zoom/Teams, etc.), hace prever un fuerte crecimiento en próximos años. GN tiene como objetivos a medio plazo crecimientos en ventas y BPA >10% anuales, con márgenes EBIT en las dos divisiones >20%. Acumula una caída del 2% en el año y un 20% desde máximos, tras una publicación de resultados 2T21 algo por debajo de lo esperado. A precios actuales (475 DKK/acc.), descuenta PER 23e de <20x- (por debajo de media histórica y comparables), con CAGR 21-23e en BPA de c.20%, que consideramos atractivos para una empresa de crecimiento y calidad como GN.

- ROVI. Uno de los movimientos más acusados del mes ha sido la corrección del 20% en las acciones de ROVI desde que se difundieron las primeras noticias de detención del uso de la vacuna de Moderna en Japón por la contaminación de algunos viales. Se está llevando a cabo una investigación y esperamos disponer de más información en las próximas semanas para valorar el efecto en la farmacéutica española. Debido a la baja visibilidad actual sobre las implicaciones de este contratiempo, unido a la fuerte revalorización reciente (+40% en el año, y +250% desde la ampliación de capital de 2018), Renta 4 Small Caps Euro FI no ha realizado ninguna operación a los precios actuales (ni de incremento ni de reducción). Por debajo de 50€ el mercado parece descontar un valor cercano a 0 del acuerdo de relleno de la vacuna contra el COVID-19 que produce Moderna, por lo que una parte importante de los riesgos a la baja, se han descontado en tan solo dos sesiones bursátiles. Sin embargo, lo que es difícil de valorar es el potencial deterioro de la reputación de la marca ROVI en la fabricación a terceros que pueda obstaculizar nuevos acuerdos tanto con Moderna como con otras farmacéuticas.

Otro riesgo potencial serían las posibles penalizaciones/indemnizaciones en las que se pudiera incurrir si se demostrase que los fallecimientos hubieran sido causados por la contaminación de los viales y que ROVI fuese la última responsable de las mismas. En cualquier caso, con los datos que disponemos, el porcentaje de fallecidos que han sido administrados la dosis de vacuna contaminada no parece que sea superior al porcentaje de administración de las dosis no contaminadas y del resto de vacunas disponibles, lo cual es tranquilizador para descartar el peor de los escenarios.

El suelo de valoración de ROVI, no está muy lejos de su cotización actual en un escenario razonable, ya que el negocio de heparinas, especialidades farmacéuticas, la plataforma ISM y el negocio de fabricación a terceros excluyendo el acuerdo de Moderna, ya justifican más de 50 EUR/acción de valoración, en nuestra opinión. También es importante señalar nuestra confianza en el equipo de gestión (y propietaria de más del 60% de las acciones de la empresa), que creemos actuarán en beneficio de todos los accionistas como ha sido habitual en su dilatada trayectoria empresarial.

Repasamos otras posiciones relevantes del fondo:

- MIPS (+88% YTD). La compañía sueca de componentes para cascos continúa mostrando un fuerte crecimiento orgánico, unido a mejora operativa y conversión a caja libre. Las cifras del 2T21 estuvieron por encima de lo esperado, con crecimiento orgánico del 139% (+66% en 1T21) y margen EBIT del 51%. Mantiene sus objetivos de 2025, que nos parecen muy conservadores a la vista del crecimiento de sus mercados, posición en los mismos (cuasi monopolio en un nicho que ellos mismos han creado) y márgenes operativos crecientes. La mayor penetración sobre un mercado que sigue ampliándose (distintos verticales: bicicletas, motos, ski, seguridad). concede visibilidad al crecimiento de cara a próximos años, con un modelo de negocio ligero y escalable, apalancamiento operativo y ROCE incremental.

- Trigano (+22% YTD) sigue beneficiándose de la tendencia alrededor del ocio "outdoor". Sus ventas del último trimestre se incrementaron un 131% (+26% vs. cifra de 2019), con niveles de inventarios de los distribuidores en mínimos históricos que, junto a libro de pedidos en máximos y subidas de precios, sugiere fortaleza de ventas en los próximos trimestres y mayor apalancamiento operativo (plantas operando a plena capacidad). El buen comportamiento bursátil en los últimos trimestres refleja la mejora en estimaciones (no ha habido re-rating), por lo que los múltiplos siguen siendo muy razonables. Cotiza a EV/EBITDA 22e de 6,5x, PER 22e de 12x y FCF yield >7%, con ROCE >20% y crecimientos de doble dígito en FCF en próximos años.

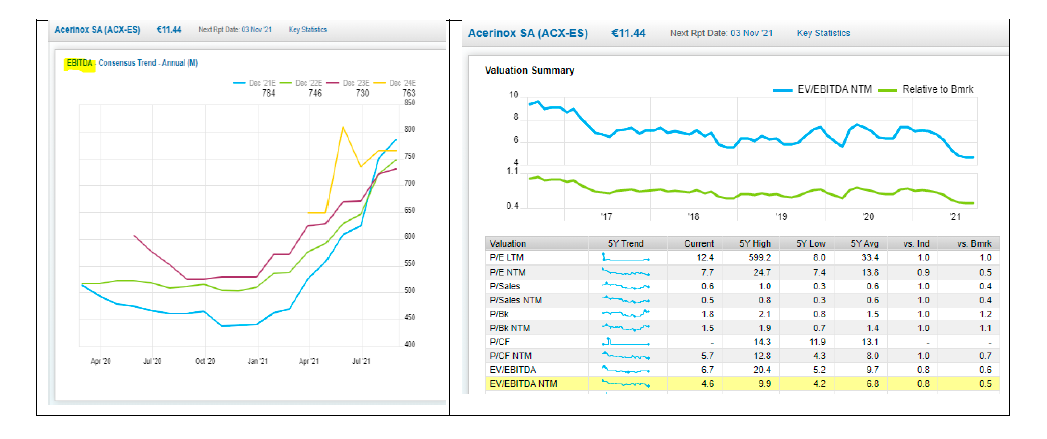

- Acerinox (+27% YTD). Incrementamos el peso en junio-julio teniendo en cuenta 1) el descuento que ofrecía tras la colocación de Nippon Steel (a 10,2 EUR/acc), y 2) las positivas perspectivas de resultados, no correctamente reflejadas por el consenso de mercado. Tras varios años de condiciones complicadas para el sector de acero inoxidable, los fundamentales han mejorado significativamente en los últimos trimestres (incremento de volúmenes y precios, que junto a planes de contención de costes en años anteriores permiten un elevado apalancamiento operativo). Los múltiplos, no obstante, están en mínimos históricos (EV/EBITDA 21e en 5,0x vs. media histórica de 7-7,5x).

- Grifols B (-20% YTD). Es una de las compañías del fondo con peor comportamiento en los últimos meses, afectado por la menor (y más cara) recolección de plasma y su consecuente impacto en márgenes brutos y operativos. Las últimas cifras trimestrales sugieren que la demanda subyacente sigue fuerte, permitiendo aumentar volúmenes y precios. El momento debería mejorar en próximos trimestres a media que se recupere la recolección de plasma, con una normalización en el coste por litro y consecuentemente en márgenes. El apalancamiento financiero continua en niveles elevados, si bien la venta reciente una participación de Biomat debería reducir el nivel a 4,2x DN/EBITDA. La compañía ha indicado que otros activos no estratégicos podrían ser vendidos en 2s21 - 2022. Creemos que las cifras 2T21 deberían marcar un punto de inflexión en la evolución operativa, que junto a la mejora en apalancamiento financiero y la valoración atractiva (PER 22e de 10x en el caso de Grifols B, descuento de >40% frente a GRF A) nos lleva a mantener las posiciones a la espera de que el mercado refleje correctamente el valor intrínseco de la compañía.

- La cartera actual está formada por 68 compañías, con las primeras 10 posiciones representando un 25% del patrimonio. Mantenemos una cartera equilibrada entre compañías de calidad y crecimiento visible, y compañías de valor y exposición al ciclo económico.

Ver Informe Completo (Documento en Pdf)

David Cabeza Jareño

Tel: 91 398 48 05 Email: clientes@renta4.es