Renta 4 Megatendencias Consumo se revaloriza un 3,3% en julio, dejando la rentabilidad en lo que llevamos de año en el +16,3%. El mercado ha tenido un buen comportamiento en el mes apoyado en datos de crecimiento mejores de lo esperado, con una creciente confianza en un “aterrizaje suave”, un consumidor que sigue mostrándose resiliente, posibles nuevos estímulos en China, y resultados empresariales 2T23 razonablemente sólidos. Las posiciones con mayor contribución a la rentabilidad del fondo en el julio han sido Alphabet, Alibaba, THG, Airbnb y Universal Music. Las que más han drenado: Richemont, Shimano, Microsoft, Spotify y Bafang. El fondo cierra el mes con una exposición neta a renta variable del 93,9% (frente al 94,3% de junio).

En las últimas semanas hemos asistido a publicación de resultados y actualización de guías de buena parte de las compañías en cartera, que han sido globalmente positivos y demuestran la resiliencia del consumidor a nivel global (con las lógicas diferencias geográficas), mayor a la que el consenso de mercado podría esperar a comienzos de año. A nivel global, ya han publicado el 53% de las empresas en EEUU y el 59% en Europa. Los beneficios del 2Q (excluyendo energy) crecen más en EEUU (+7% yoy) que en Europa (-2% yoy). Las compañías de EEUU están batiendo o cumpliendo más en beneficios que las europeas (86% vs 62%). Como consecuencia, las estimaciones de beneficios del consenso están subiendo en EEUU y cayendo ligeramente en Europa. Para 2024e, un año que será más normalizado, el consenso apunta a crecimientos en BPA del +12% en EEUU y del +5% en Europa.

Por sectores, en la cartera, destacamos:

- En consumo defensivo (32% s/NAV), hay que resaltar la fortaleza de los ingresos de las compañías de alimentación y HPC, apoyadas en incrementos de precios (con limitado impacto en volumen), y ligera recuperación de márgenes. En algunos casos (Unilever, Haleon, CCEP) se ha revisado al alza la guía de ingresos. En ingredientes (Symrise, Kerry, IFF), el momento sigue siendo negativo debido al destocking (más visible en algunas categorías en EEUU), si bien se espera una mejora en la ultima parte del año. El sector de consumo defensivo acumula un peor comportamiento relativo en lo que llevamos de año (+5% vs. +26% discrecional) y sigue cotizando en modo “de-rating”, afectado por la posibilidad de una desaceleración del top line en próximos trimestres. Creemos no obstante que el 2024 será más parecido al escenario pre-pandemia, con un algoritmo de crecimiento top line de digito simple medio, más balanceado entre precio y volumen, con ligera mejora de márgenes (menor coste de materias primas, energía y transporte) y crecimientos en BPA cercanos a doble dígito. Estamos especialmente positivos en Haleon (2,5% s/NAV) y Reckitt (2%), atendiendo a crecimiento top line (>4%), rentabilidad (mg EBITDA >25%) y múltiplos razonables (16x PER 24e en ambos casos).

- En consumo discrecional (32%), se ha apreciado un peor comportamiento bursátil del sector lujo y cosmética, explicado por unas cifras del 2T23 que, a pesar de seguir mostrando crecimientos de doble dígito en ventas LFL (LVMH +21% en F&L goods, Hermes +27%, Richemont +19%, L’Oreal +14%) no han superado de forma significativa las estimaciones del consenso. Creemos no obstante que la demanda del lujo a nivel global sigue siendo muy sólida, y las principales compañías están invirtiendo para seguir ganando cuota de mercado. Hemos aprovechado correcciones para aumentar la posición en LVMH (hasta el 3,7%). Cotiza a PER 24e de 22x, muy por debajo de Hermes y con descuento frente a otros quality compounders del sector consumo discrecional como Nike, L’Oreal o Estee Lauder.

- En la transformación digital del consumidor (c.30% del fondo), destacamos los buenos resultados de Alphabet y Meta, así como la recuperación bursátil de compañías chinas como Alibaba y Prosus (que creemos siguen cotizando a niveles atractivos). En el caso de Alibaba, el buen comportamiento se ha apoyado en la continua relajación en el escrutinio regulatorio por parte de las autoridades del país, unido a que el peor comportamiento macro de la región está llevando a parte del mercado a descontar un mayor impulso a la economía con medidas de estímulo adicionales. Vemos oportunidad en el sector de pagos, rezagado en el año, con visibilidad del crecimiento en próximos años, calidad (conversión a FCF y ROCEs muy elevados) y múltiplos atractivos, donde tenemos un 7% del fondo (a través de Visa, Mastercard, Paypal y Nexi).

Respecto a movimientos, hemos incorporado a la británica JD Sports a la cartera (market cap 10bn GBp, 1,1% del NAV), un retailer omnicanal de moda deportiva y outdoor con solido track record de ingresos (CAGR +11% en últimos 10 años), beneficios y expansión internacional.

Creemos que es una forma de fortalecer la categoría de moda deportiva, con crecimiento rentable y diversificado, a múltiplos razonables. Se espera que el sector moda deportiva crezca a un CAGR 22-27e del 6-7%. JD Sport está creciendo por encima de la categoría (LFL digito simple medio + nuevo espacio), que lleva a una estimación de ingresos y EBIT CAGR 22-27e >10%. Tiene un posicionamiento mid-premium, con un riesgo moda / marca más reducido al ser socio de referencia/distribuidor clave en las principales marcas. Realiza una buena gestión de inventarios y tiene una diversificación geográfica creciente.

Siendo una historia de éxito en UK (38% s/ventas 2022), se ha expandido a Europa (26%), Norteamérica (31%) y RoW (5%). Tiene un mix equilibrado textil/calzado deportivo (c.50%/50%) y tienda física/online (72%/28%). El modelo de negocio es rentable (ROCE post tax exc.leases >50%), y generador de caja. Tiene solidez financiera (caja neta), buen uso de la caja, y está cotizando a descuento vs. comparables e historia (PER 24e de 10x). Nos parece una idea interesante teniendo en cuenta el crecimiento en beneficios (CAGR 22-25e>10%) y la probable expansión de múltiplos (vemos razonable 15x, una expansión del 50%, que aun así estaría por debajo de la media de 10 años en 18x). Aplicando 15x a beneficios 2024e (15,2 GPp) y 8x EV/EBITDA 24e llegamos a 230 GBp/acc (+55%), el VT de consenso está en 226 GBp (+53%).

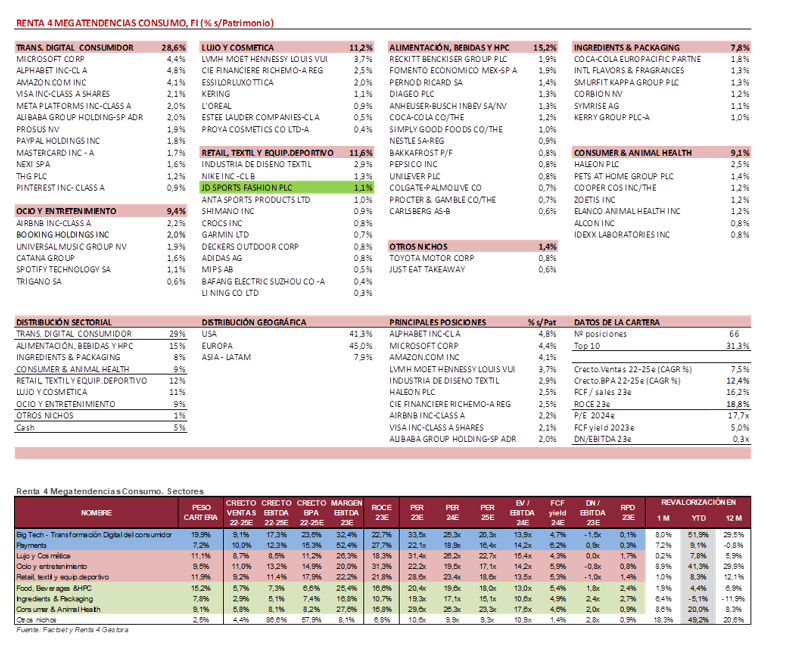

La cartera del fondo está diversificada en 65 valores, con las primeras 10 posiciones representando un 31% del patrimonio, con una calidad elevada, un potencial de revalorización interesante para los próximos años y está bien soportada por los altos niveles de generación de caja de las empresas que la componen (FCF/ventas >15%), y solidez financiera (0,3x DN/EBITDA 23e, muchas compañías con caja neta, no impactados por subidas de tipos en mayores costes financieros). Con crecimientos anuales medios ponderados de doble dígito en EBITDA y BPA, ROCE c20%,), cotizan a múltiplos razonables (c 5% FCF yield 2024e). Creemos que el crecimiento en beneficios y expansión de múltiplos, nos debería aportar un rendimiento significativo en un horizonte de 3-5 años.

Ver Informe completo (Documento en Pdf).

Informe elaborado por David Cabeza y Francisco Ramos, cogestores del fondo Renta 4 Megatendencias Consumo.

Por Renta 4 Gestora

Tel: 91 398 48 05 Email: clientes@renta4.es